É visto como uma preocupação num dos vários diagnósticos feitos pela comissão de peritos que se debruçou sobre a Segurança Social — neste caso em particular, sobre a incidência das contribuições sociais: há remunerações, de caráter regular ou não, que não descontam Taxa Social Única (TSU), são uma “condicionante” ao sistema e, por isso, devem ser revistas.

A conclusão consta no livre verde sobre a sustentabilidade do sistema previdencial (o que paga as pensões, por exemplo) encomendado pelo anterior governo a um grupo de sete peritos que ficaram incumbidos de apresentar propostas para diversificar o financiamento do sistema (composto por Ana Fernandes, Amílcar Moreira, Armindo Silva, Manuel Caldeira Cabral, Susana Peralta, Vítor Junqueira e Rui Nicola). Uma versão preliminar tinha sido entregue ao anterior Executivo antes de sair de funções, mas outra versão mais finalizada foi dada a conhecer aos parceiros sociais esta terça-feira, pela ministra do Trabalho, Rosário Palma Ramalho.

No essencial, as recomendações não se alteraram entre as duas versões, e passam por consignar uma parcela do IVA pago por cada contribuinte a uma conta individual de capitalização, introduzir uma contribuição sobre o valor acrescentado líquido sobre as empresas, juntamente com a descida da taxa contributiva geral, eliminar a possibilidade de acesso a partir dos 57 anos à reforma antecipada para quem ficou no desemprego aos 52 anos ou mais, ou indexar a idade mínima de reforma antecipada à idade normal da reforma (mas garantindo uma distância de cinco anos entre uma e outra).

Ao longo do livro verde, os peritos fazem diagnósticos sobre a situação do sistema da Segurança Social e das pensões em particular. É no capítulo dedicado à base de incidência contributiva (a parte das remunerações sobre as quais incidem as taxas contributivas) que expressam preocupação sobre o facto de haver várias remunerações isentas. Uma das questões que identificam passa pelo facto, como o Observador escreveu, de existirem normas no Código dos Regimes Contributivos de 2011 que aumentariam as contribuições sociais a pagar pelas empresas e trabalhadores em situações específicas, mas que têm sido sucessivamente adiadas por falta de regulamentação.

Em causa estão o fim da isenção das contribuições sociais aplicadas sobre algumas gratificações de balanço (quando os lucros, ou parte dos lucros, são distribuídos pelos trabalhadores), de contribuições a cargo do empregador sobre os seguros de vida, planos de poupança reforma ou fundos de pensões ou sobre os prémios relacionados com o desempenho da empresa de caráter estável. Enquanto não há regulamentação, estas rubricas continuam isentas de Segurança Social, embora a lei tenha ditado o contrário.

Os peritos lembram que, desde a entrada em vigor do Código dos Regimes Contributivos (CRC), em 2011, “não se verificam alterações significativas da BIC [base de incidência contributiva], apesar das mudanças profundas que ocorreram no mercado de trabalho desde então“. Por isso, consideram: haverá “razões para revisitar o atual perímetro definido por lei no sentido de integrar na BIC prestações que, pelo seu caráter de regularidade, devam participar do esforço contributivo, com isso melhorando não só a sustentabilidade financeira do sistema como também o conteúdo da carreira contributiva do trabalhador com reflexo nos montantes das prestações, quer imediatas, quer diferidas”.

Além das situações de isenção acima descritas do CRC, os peritos notam que há “diversas prestações remuneratórias” que estão isentas, como os vales de apoio social à infância e à educação, os subsídios de compensação de encargos familiares com lares de idosos e outros serviços ou estabelecimentos de apoio social e dos subsídios de assistência médica e encargos familiares, entre outros. E lembra que, no caso das ajudas de custo, subsídios de refeição, abonos de viagem, despesas de representação, despesas de transporte e outras, só estão incluídas na base de incidência contributiva se excederem determinados limites legais. Sobre estes casos, não faz recomendações específicas.

Mas depois há as situações das remunerações acessórias, fixas ou variáveis, que correspondem a “direitos, benefícios ou regalias não incluídos na remuneração principal, que são auferidos devido à prestação do trabalho ou em conexão com esta, que fazem parte da base tributária em sede de IRS, mas que não estão incluídos” na base de incidência contributiva. “É o caso, entre outras, da participação nos lucros da empresa [entretanto alterada no OE 2024 prevendo também isenção de IRS até um patamar] e dos prémios de desempenho não regulares.” E aí, já deixam um alerta, para evitar que as isenções sejam usadas como uma fuga à tributação.

▲ Ministra Rosário Palma Ramalho apresentou o livro verde na concertação social esta terça-feira

JOSÉ SENA GOULÃO/LUSA

“Estas divergências merecem ser analisadas numa perspetiva que vise uma maior coerência, transparência e simplificação entre bases de incidência tributária e contributiva, por forma a evitar o uso indevido de certas componentes remuneratórias a fim de reduzir o valor declarado à Segurança Social e por conseguinte as respetivas contribuições”, lê-se. Aqui, há uma diferença face à versão preliminar (versão essa que a coordenação da comissão de especialistas sempre se recusou a divulgar): no primeiro documento, salvaguardava-se o caso das contribuições patronais destinadas a planos de pensões “na medida em que sejam objeto de isenção ou redução tanto em sede de IRS como de TCG [taxa contributiva global]”. Essa exceção não consta no documento mais recente, a que o Observador teve acesso.

Por tudo isto, consideram os peritos que é “condicionante do papel das receitas contributivas no financiamento do sistema a existência de um conjunto de remunerações, de caráter regular ou irregular, que não integram a base de incidência contributiva, embora integrem a base de incidência tributária, cuja composição não é revista desde 2011″. Na versão preliminar, o alerta e a recomendação eram mais diretos: “Existem vários condicionantes no sistema atual que provocam quedas significativas das receitas que em princípio deveriam estar destinadas a financiar as prestações sociais abrangidas pelo sistema previdencial. Um desses condicionantes é a existência de um vasto leque de taxas contributivas mais favoráveis, e de isenções, cuja justificação importava rever à luz da realidade demográfica e económica atual”, lia-se. Embora não o refiram, os alertas parecem aplicáveis à isenção fiscal e contributiva sobre os prémios de produtividade com que Luís Montenegro se comprometeu ao longo da campanha eleitoral (foi, aliás, uma das bandeiras eleitorais) e no programa do Governo.

Depois de feito o diagnóstico, os peritos partem para a recomendação concreta: sugerem uma “avaliação” dos requisitos que estabelecem a base de incidência contributiva para “aprofundar a convergência com a base de incidência fiscal e, assim, evitar que as isenções e exclusões em vigor” contribuam para a perda de receitas contributivas e a redução de direitos dos beneficiários. A avaliação deverá ser regular, baseada em dados administrativos e suscitar debate em sede de concertação social. Os peritos sugerem que o aprofundamento da convergência entre bases de incidência passe pela uniformização das declarações entregues mensalmente pelas empresas.

Taxas contributivas reduzidas “nem sempre” estão “devidamente” justificadas

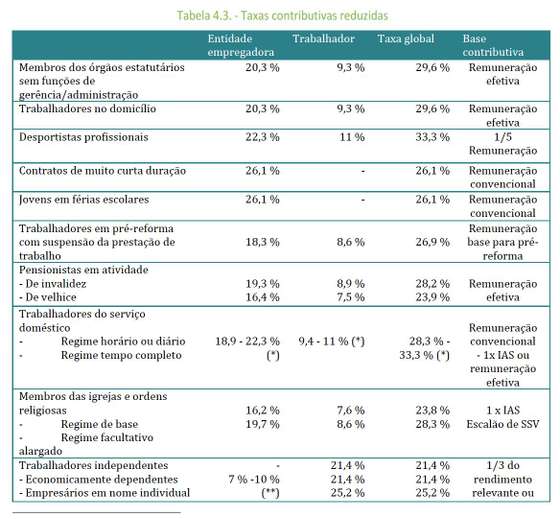

Além das isenções, os especialistas alertam que há hoje “numerosas situações de emprego que têm beneficiado de taxas contributivas reduzidas” ora porque correspondem a reduzida proteção social, ora por outros motivos “nem sempre devidamente justificados ou identificados“. Incluem-se, por exemplo, neste grupo das taxas contributivas reduzidas casos enquadrados por políticas de apoio ao emprego e à formação profissional. Os peritos entendem que “o grande número de trabalhadores abrangidos por tais situações condiciona negativamente a capacidade de as receitas contributivas exercerem a sua função de financiamento das prestações sociais abrangidas pelo sistema previdencial”.

Fonte: Livro Verde sobre a Sustentabilidade do Sistema Previdencial

Segundo os dados divulgados, em 2021, estavam abrangidos por regimes com taxas mais favoráveis cerca de 1,6 milhões de trabalhadores por conta de outrem, mais 445 mil trabalhadores independentes e 12,4 mil beneficiários do seguro social voluntário. Ao todo, são 2,05 milhões de trabalhadores, ou seja, 39% do total. “Destes beneficiários que contribuíram para o sistema previdencial, 1,73 milhões estão abrangidos por taxas que geram uma perda de receita para o sistema, uma vez que a redução da taxa não resulta de uma redução do âmbito material”, concluem.

E calculam que o valor da parcela das receitas cessantes (perda de receita pela fixação de taxas contributivas mais favoráveis) não financiada pelo Orçamento do Estado desde 2009 ascendia em 2022 (em termos acumulados) a 1.077 milhões de euros. Estas receitas cessantes “financiam políticas públicas cuja finalidade extravasa a proteção social, dando assim continuidade a uma tradição que há muito existe em Portugal de utilização das receitas da Segurança Social para outros fins”, apontam. Só em 2021, e expurgando os efeitos das medidas da Covid-19, a perda de receita terá chegado aos 350,3 milhões de euros, dos quais apenas 208,6 milhões foram financiados por transferências do OE, “o que significa um encargo de 141,8 milhões para a Segurança Social”.

Por isso, defendem uma “revisão da extensa lista de casos em que se têm praticado taxas contributivas mais favoráveis, levando em conta nomeadamente a evolução ocorrida nos mercados de trabalho, na demografia e nos próprios parâmetros que determinam a duração e o valor das prestações do sistema previdencial”.

Governo só se compromete com "reflexão geral" e não diz se vai implementar alguma medida

↓ Mostrar

↑ Esconder

Questionada sobre o destino que dará às propostas da comissão de peritos, a ministra do Trabalho, Solidariedade e Segurança Social, Rosário Palma Ramalho, disse após a reunião da concertação social de terça-feira que o programa do Governo se propõe a fazer uma “reflexão geral” sobre o tema, pelo que é “prematuro estar a antecipar qualquer medida”.

As 18 propostas dos peritos

As propostas formuladas pela comissão de peritos no documento apresentado na concertação social são as seguintes:

- Introduzir a contribuição sobre o valor acrescentado líquido, juntamente com a descida da taxa contributiva geral

Para que o sistema não esteja tão dependente da taxação sobre o fator trabalho, os peritos recomendam, conjugada com a descida da taxa contributiva global, a criação de uma contribuição sobre o valor acrescentado líquido (VAL) das empresas, que apenas se aplicaria às empresas que são sujeitos passivos de IRC e teria um valor máximo. A medida teria de ser precedida por um estudo que simulasse o impacto. - Reavaliar e aprofundar a convergência da base de incidência contributiva com a de incidência fiscal

Consideram como necessária uma avaliação dos requisitos para o estabelecimento da base de incidência contributiva para aprofundar a convergência com a base de incidência fiscal e “evitar” que as isenções e exclusões em vigor contribuam para a perda de receitas contributivas e a redução de direitos dos beneficiários. A avaliação deve ter um caráter regular e ter por base dados administrativos. - Realizar a análise atuarial e revisão das taxas contributivas

Para reforçar a confiança no sistema, defendem uma análise atuarial da taxa contributiva global e da respetiva desagregação pelas diversas eventualidades, que permitirá refletir sobre a adequação da cobertura do sistema previdencial ou a realocação de despesas ao sistema não contributivo. - Simplificar e sistematizar as modalidades de reforma antecipada

Eliminar a possibilidade de acesso a partir dos 57 anos à reforma antecipada para quem ficou no desemprego aos 52 anos ou mais. Manter-se-ia apenas o acesso à reforma antecipada para as pessoas com mais de 62 anos, que estejam desempregadas pelo menos desde os 57. Também recomendam indexar a idade mínima de reforma antecipada à idade normal da reforma, mas distando cinco anos uma da outra. - Indexar a idade máxima de trabalho em funções públicas à idade normal da reforma

A evolução da idade máxima de trabalho em funções públicas, atualmente de 70 anos, deveria ser indexada à idade normal da reforma. - Rever o modelo de gestão do Fundo de Estabilização Financeira da Segurança Social (FEFSS) de forma a aumentar rentabilidade

Sugerem um estudo prospetivo que analise, entre outros, a opção de aumentar o limite do investimento em ações ou aumentar a exposição não coberta do FEFSS. Também propõem o reforço dos recursos humanos do FEFSS para “permitir uma estratégia de investimento mais adequada à maturidade das suas responsabilidades”. - Reformular o mecanismo de atualização das pensões

Estudar a possibilidade de atualizar todas as pensões pelo IPC (índice de preços no consumidor) sem habitação do ano anterior, independentemente do seu montante (atualmente, a fórmula de atualização depende do valor da pensão) para assegurar a manutenção do poder de compra a todos os pensionistas. Garantir um suplemento percentual acima do IPC sem habitação para o escalão mais baixo de rendimentos e equacionar a introdução de aumentos intercalares quando a inflação é superior a um patamar a definir (por exemplo, 5%). - Estimular a poupança para a reforma através de planos individuais

Melhorar o regime fiscal aplicável às contribuições para planos individuais, em sede de IRS, sobre a taxa contributiva global e/ou de IRC, sujeito a uma avaliação impacto sobre a despesa fiscal, bem como sobre o nível de participação esperado, o valor das respetivas contribuições e a taxa de poupança das famílias. - Consignar uma parcela do IVA pago a uma conta individual de capitalização

É diferente do IVA social (que já existe). Aqui o que se pretende é atribuir ao contribuinte o valor equivalente a um ponto percentual do IVA de cada fatura que registe com NIF em certificados de reforma do regime público de capitalização ou instrumento privado de capitalização com um regime equivalente. - Promover a poupança para a reforma através de planos profissionais

Introdução de medidas para potenciar a criação de planos profissionais pelas empresas, com a criação de um modelo de referência, acompanhado de incentivos de natureza fiscal, como a consagração de uma dedução à coleta, em sede de IRS, relativa às contribuições individuais para planos de empresa, nos mesmos termos que as contribuições para planos individuais, por exemplo. - Aperfeiçoar e reforçar a eficácia do Complemento Solidário para Idosos

Aproximar o valor de referência do CSI dos valores do limiar de pobreza; estudar obstáculos a uma maior adesão do CSI, como a consideração de rendimentos em espécie dados a cônjuge a frequentar equipamentos sociais; avaliar o impacto financeiro e social de uma redução faseada dos complementos sociais (“pensões mínimas”) para novos pensionistas, substituídas pela incorporação no CSI de um mecanismo de valorização de carreira contributiva. - Monitorizar as transformações do mercado de trabalho

Também propõem um trabalho de articulação entre as agências estatísticas e entidades do universo da Segurança Social e emprego, finanças e migrações, para implementar abordagens “inovadoras” de recolha e análise de dados sobre novas formas de trabalho (trabalho nas plataformas ou trabalho remoto para entidades estrangeiras), movimentos migratórios, carreiras geograficamente fragmentadas e trabalho mediado por agências de trabalho temporário. - Incorporar o risco de dependência no conjunto de eventualidades cobertas pelo sistema previdencial

Recomenda-se, também, um estudo prévio de natureza atuarial para definir e quantificar o risco de dependência em articulação com as outras eventualidades previstas, como a doença, incapacidade e morte (viuvez e orfandade). - Proteger as carreiras contributivas de grupos vulneráveis

Reforçar a fiscalização dos trabalhadores independentes com dependência económica de 100% ou próxima, potencialmente “falsos recibos verdes”, e melhorar a adequação da proteção social dos bolseiros de investigação pela alteração do regime do seguro social voluntário no sentido de indexação do escalão de contribuições ao valor da bolsa. - Melhorar o modelo de monitorização e acompanhamento da sustentabilidade financeira da Segurança Social

Reforçar o papel do Conselho de Finanças Públicas (CFP) na monitorização e acompanhamento das questões da sustentabilidade da Segurança Social, com estudos e uma avaliação ao relatório de sustentabilidade da Segurança Social que acompanha o Orçamento do Estado. Esse relatório deve, aliás, alargar a diversidade de cenários e melhorar a informação sobre a capacidade do FEFSS de atuar como almofada financeira. - Disponibilizar dados abertos da Segurança Social e do emprego

Disponibilizar dados abertos da Segurança Social (remunerações mensais, carreiras, prestações sociais, dados das entidades de trabalho temporário, entre outros), de forma anonimizada, aos parceiros sociais, a investigadores e às instituições da Segurança Social e do emprego, como é feito com os Quadros de Pessoal ou os micro dados da Autoridade Tributária. - Aperfeiçoar os processos de gestão no quadro da Segurança Social

Avaliar uma reestruturação do sistema que inclua a concentração da função financeira e de gestão dos recursos do sistema numa única entidade, como aconteceu com a Autoridade Tributária. Ou a criação de serviços partilhados para o sistema de Segurança Social. - Melhorar a comunicação com contribuintes e beneficiários

Efetuar uma notificação anual a cada beneficiário sobre a disponibilidade na Segurança Social Direta da informação de remunerações, podendo equacionar-se a validação da informação pelo beneficiário e podendo solicitar informação adicional ao beneficiário sobre lacunas identificadas na carreira para antecipar necessidades de correção futuras no contexto de atribuição de prestações. Além disso, sugerem contemplar no simulador de pensões informação adicional, nomeadamente sobre regimes complementares e pensões de outros regimes, que ajude na tomada de decisão.