O impasse na formação de governo em Portugal, que na segunda-feira parecia – até para as agências de rating – um dado adquirido, ainda não chegou ao radar da maioria dos investidores internacionais. Mas o Observador sabe que pelo menos dois bancos de investimento influentes da City londrina já enviaram analistas a Lisboa para perceberem o que se passa e tentarem antecipar a probabilidade de o Partido Socialista tentar liderar um governo de maioria de esquerda, impedindo a coligação de formar um executivo. Nos mercados, ainda reina a calma e os estímulos do BCE continuarão a ser um bálsamo para quaisquer receios que se intensifiquem, mas os analistas avisam que nem o BCE será suficiente para conter a pressão “se começar a cheirar a Syriza e à Grécia“.

Ralph Solveen é um dos economistas do banco alemão Commerzbank que segue de perto os países do Sul da Europa. Em declarações ao Observador, o especialista diz que, depois de ouvir o discurso de António Costa na noite das eleições, “não estava à espera que o PS viesse a falar com outros partidos de esquerda”. Agora, resume a sua análise da seguinte forma: “Continuo a achar que uma coligação entre estes partidos é improvável, mas já não podemos excluí-la“.

Os juros da dívida e o diferencial dos juros face à dívida alemã – uma medida mais rigorosa do risco – permanecem dentro dos níveis relativamente baixos para onde desceram quando o BCE começou a comprar dívida pública no mercado ao abrigo do seu programa de quantitative easing (expansão monetária). Se os receios se agravarem, esse programa contribuirá, pelo menos numa primeira fase, para camuflar a subida dos juros – porque os primeiros investidores que quiserem reduzir a exposição a Portugal encontrarão o BCE muito ativo, a comprar, no mercado.

Mas esse efeito pode, a determinada altura, revelar-se insuficiente e os juros podem subir. O Tesouro português poderá passar a atrair menos procura nas emissões de nova dívida. Sobretudo se, ao mesmo tempo, aumentarem os receios nos mercados globais em relação à crise nos mercados emergentes (com a China à cabeça) ou à subida da taxa de juro por parte da Reserva Federal norte-americana.

Para já, “enquanto a maioria dos investidores concordar que o governo minoritário [PSD e CDS] é o cenário mais provável, este impasse não irá afetar a perceção de risco de forma significativa”, diz Ralph Solveen. “Mas o cenário pode mudar se as conversações à esquerda começarem a dar frutos”. Mudar como? “O risco do crédito português pode aumentar se, para alguns investidores, isto começar a cheirar a Syriza e Grécia“, diz o economista.

E qual será pode ser o impacto para a economia, no terreno? A menos que a incerteza política resulte num bloco governativo à esquerda, “o impacto para a economia será limitado. Os efeitos só se farão sentir se um governo de bloco esquerdista alterar radicalmente a política económica e propiciar um conflito com a troika“, nota Ralph Solveen. Recorde-se que foi este mesmo economista que, em fevereiro, emitiu uma nota de análise muito elogiosa para Portugal, dizendo que o país tinha as mesmas perspetivas de retoma que Espanha mas menos risco político (na altura, o Podemos trepava nas sondagens).

“Forte” subida dos juros e risco de “nova crise”, alerta outro economista

Outra opinião, no mesmo sentido, do influente economista Holger Schmieding, do Berenberg Bank em Londres. Ao Observador, Schmieding afirma que “os mercados veriam com profunda desconfiança um governo que incluísse dois partidos de extrema esquerda”. A crise originada com a queda de Antonis Samaras e a eleição do Syriza e Alexis Tsipras, em janeiro, ainda está bem fresca na memória dos principais economistas europeus, cujas análises são importantes para as decisões de investimento de fundos, seguradoras e outros investidores.

Olhando para as notícias que lhe chegam de Portugal, Holger Schmieding nota que “ainda” tem “esperança de que não exista um tal governo de esquerda”.

Caso isso venha a acontecer, “qualquer inversão súbita do processo de reformas ou declarações sobre sair da zona euro ou da NATO irão, provavelmente, causar um aumento enorme dos custos de financiamento [isto é, os juros nas próximas emissões de dívida pública] e, possivelmente, uma nova crise“. Esta é a opinião de Holger Schmieding, que avisa que “para aliviar os receios e a desconfiança [dos investidores] seriam necessárias garantias muito claras por parte desse governo de esquerda de que não iria interromper as reformas e que iria fazer o que fosse preciso para permanecer na zona euro”.

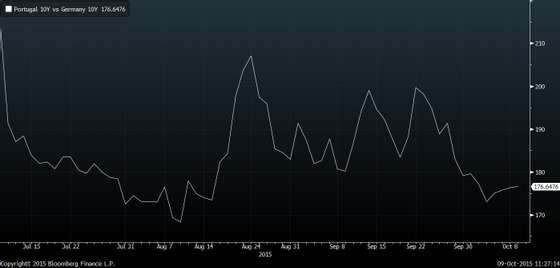

Para já, segundo a Bloomberg, o diferencial entre os juros de Portugal e da Alemanha (a referência sem risco na zona euro) mantém-se abaixo de 180 pontos base (1,8 pontos percentuais). Esse prémio de risco subiu no início do ano, com a eleição do Syriza na Grécia. Mas viria a descer com o anúncio dos estímulos do BCE e com o acordo entre credores e Tsipras/Varoufakis no Eurogrupo de 20 de fevereiro. O regresso das tensões entre a troika e a Grécia, a partir do final de maio, fez subir o risco de Portugal e aumentar o refúgio dos investidores na dívida alemã – alargando, assim, os spreads da dívida pública nacional.

O risco de Portugal voltou, entretanto, a aliviar, uma vez mais, depois do acordo com Alexis Tsipras com vista ao terceiro resgate grego. Mas o diferencial continua, ainda, relativamente longe dos mínimos tocados em março. E subiu alguns pontos base nos últimos dias, depois de as eleições terem dado maioria relativa à coligação PSD-CDS e perante o aparente impasse na formação de governo.

Risco de Portugal não mexe de forma significativa (para já?)

O risco medido pela diferença de juros face à Alemanha não registou uma mexida significativa. Fonte: Bloomberg

Portugal não é a Grécia. Mas também tem rating de lixo

Portugal não é a Grécia. Esta frase ouviu-se vezes sem conta nos últimos anos e, nesta fase, Ralph Solveen sublinha que existe, de facto, uma grande diferença entre Portugal e a Grécia: ao contrário dos gregos, que quando convocaram eleições em dezembro de 2014 dependiam (e ainda dependem) financeiramente dos credores, “Portugal já (ou ainda?) não depende de desembolsos financeiros por parte dos credores”.

Isso faz com que “uma eventual alteração da política económica não irá causar, de forma imediata, um conflito com a troika“, diz Ralph Solveen. Levaria algum tempo até que um desvio fosse assinalado pelos relatórios de monitorização do FMI e as notas de análise dos economistas dos principais bancos de investimento. Estas são, por regra, as duas principais fontes de informação utilizadas pelos investidores internacionais, com o seu conhecimento limitado da realidade local.

Mas há algo que os economistas ouvidos pelo Observador notam como um ponto em comum que Portugal tem com a Grécia e não tem, por exemplo, com Irlanda, Espanha ou Itália: ao contrário destes países, Portugal tem um rating especulativo (vulgo, lixo). Este fator faz com que Portugal tenha uma maior preponderância de investidores mais especulativos e que mais facilmente despejam a dívida portuguesa no mercado caso surjam problemas. Espanha, por exemplo, apesar de estar a ser criticada por Bruxelas por causa do défice, conta com um rating de qualidade e investidores de longo prazo como fundos de pensões e seguradoras. O país vizinho tem, por isso, menor risco de sentir subidas repentinas nos juros.

Em janeiro, o Syriza foi, como se esperava, eleito na Grécia. Mas os juros já tinham disparado desde o momento em que se vislumbrou o conflito com a troika que se seguiu. Foto: Louisa Gouliamaki/AFP/Getty Images

Subida dos juros da Grécia, em janeiro, pode ser um padrão?

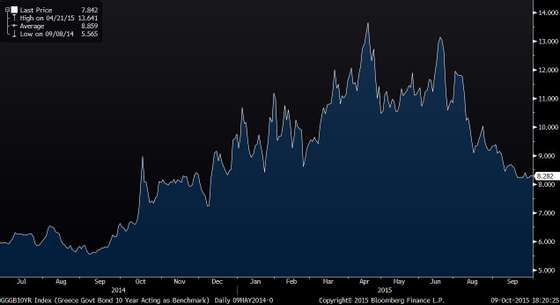

O governo de Antonis Samaras e do Nova Democracia caiu, na Grécia, no final de dezembro de 2014. Desde outubro, contudo, era fácil perceber que o governo de Samaras era frágil e que seria uma questão de tempo até que Alexis Tsipras e o Syriza assumissem as rédeas do país. Ficou claro, desde logo, que o Syriza iria tentar um confronto com os credores, e os juros foram subindo. Mas só dispararam, para mais de 10%, quando a revista alemã “Der Spiegel” escreveu, citando fontes próximas de Angela Merkel e Wolfgang Schäuble, que o governo alemão estaria disponível para deixar a Grécia sair do euro.

A saída do euro é, precisamente, um cenário admitido pelos dois partidos com quem António Costa, líder do Partido Socialista, tem tido conversações na última semana. A confirmar-se a expectativa de Ralph Solveen, os alarmes poderão não soar para já, mas o contexto externo menos favorável do que no início de 2015 e a memória fresca da saga protagonizada por Tsipras e Yanis Varoufakis podem precipitar uma reação dos investidores. No mercado pouco líquido que é o da dívida portuguesa, qualquer movimentação pode causar turbulência nos mercados que, apesar da almofada financeira acumulada pelo IGCP, arrisca agitar as águas para Portugal nos próximos meses.

Juros gregos dispararam quando se vislumbrou conflito com a troika

Os juros da Grécia superaram os 10% no início de janeiro, quando se noticiou que a Alemanha deixaria sair o país da zona euro. Fonte: Bloomberg

Se os relatórios que os bancos de investimento escreverem – em parte na sequência das visitas de analistas seus a Lisboa – fizerem antecipar um conflito semelhante com os credores, nenhum investidor quererá ser o último a vender no mercado pouco líquido da dívida portuguesa, porque o último a vender é, claro, o que vende pior. Num contexto externo menos favorável do que há alguns meses, a subida dos juros de Portugal pode, como avisa Holger Schmieding, ser muito rápida, porque nenhum investidor quererá ser o último a vender.

Na sexta-feira, a agência Bloomberg, lida pela generalidade dos investidores mundiais, já publicou um texto com o título “Porque os investidores em obrigações talvez queiram olhar de perto para Portugal”. A peça é rematada pelo tweet de Alexis Tsipras, o primeiro-ministro grego, a dar os parabéns ao Bloco de Esquerda pelo seu resultado eleitoral. Esse resultado, tweetou Tsipras, é “essencial para construir uma Europa melhor“.