Que políticas se devem adotar para travar a inflação? E, entretanto, que políticas deve o governo adotar para mitigar os seus efeitos? Estaremos a seguir e a prosseguir as políticas adequadas? Estas são perguntas que hoje preocupam a maioria dos portugueses.

O que é a inflação? É uma subida acentuada e persistente do índice de preços no consumidor (IPC). É, pois, uma subida generalizada de preços, e persiste por um período mais ou menos longo, até que políticas apropriadas validem expetativas de estabilidade dos preços. Subida acentuada significa entre nós uma taxa de crescimento do IPC acima dos 2% anuais. Tradicionalmente, a teoria económica considerava que a subida continuada do nível de preços era devida ao crescimento da massa monetária. Por trás desta criação contínua de moeda pelo banco central estava, em geral, o défice permanente do Estado. Por isso se chamava imposto inflacionário, pois quem detém depósitos à ordem ou a prazo não consegue obter uma taxa de juro igual ou superior à inflação. Também os pensionistas que vivem de fundos de obrigações ou de baixo risco sofrem perdas com a inflação. Este é um dos aspetos mais regressivos da inflação, pois as famílias de menores rendimentos ou rendimentos médios são aquelas que pagam a maior parte deste imposto.

Mais modernamente, para além desta visão veio a verificar-se que, quando a taxa de desemprego é muito baixa e está abaixo do que se considera a taxa natural, a taxa de inflação cresce. Esta ligação ao mercado de trabalho depende da forma como os salários são negociados e das fricções no mercado de trabalho. Por exemplo, uma indexação da subida dos salários à taxa de inflação introduz um mecanismo de inércia no processo.

Outro fator que influencia a inflação são as expetativas de inflação, ou seja, o que é que os mercados esperam sobre a dinâmica dos preços no futuro, baseando-se em sinais dados pelo banco central, pela política orçamental ou de rendimentos do governo.

Por vezes, mas mais raramente, pode haver choques sobre a oferta de bens sob a forma de subida de preços que causam inflação, como os choques do petróleo de 1974 e 1980, ou mais recentemente o choque de 2021, assim como a disrupção das cadeias de produção devido à pandemia. Mas estes choques provocam ajustamentos de preços relativos e só dão inflação prolongada se se seguir uma espiral de preços-salários, acomodada pela massa monetária. Por exemplo, se o barril do petróleo subir de 30 para 100 USD, isso leva a uma subida dos preços dos combustíveis, que depois se propaga pelas indústrias e serviços, levando a um nível de preços mais alto na economia, mas a taxa de crescimento do IPC sobe e depois estabiliza. Por isso é que a maioria das previsões apontam para que a taxa de inflação provocada pela recuperação da procura e falta de investimento na oferta de petróleo, assim como a quebra na oferta do gás pela Rússia à EU, se reduza a partir de 2023. Mas, evidentemente, a um nível mais elevado de preços, conforme pretende o cartel da OPEP+.

Existem hoje várias variantes destas teorias, mas estas já são suficientes para perceber que políticas se devem adotar. Vejamos dois tipos de políticas: primeiro as políticas para travar a inflação e depois as políticas para mitigar os efeitos da inflação.

Que políticas para travar a inflação?

O controle da inflação é da responsabilidade do banco central. De facto, desde os anos 1990, que se atribuiu esta missão aos bancos centrais, reescrevendo os seus estatutos, como aconteceu com o Banco de Portugal. Com a criação do Euro e a integração de Portugal no conjunto dos países fundadores da moeda única, em boa hora decidida pelo Primeiro-Ministro Cavaco Silva, a responsabilidade passou para o BCE. Foi também claramente explicitado que os bancos centrais estavam proibidos de financiar diretamente os défices do Estado. Até que ponto esta proibição foi desrespeitada pelo Quantitative Easing tem sido objeto de largos debates e processos judiciais, como sabemos.

Como é que os bancos centrais combatem a inflação? Em primeiro lugar é fundamental definir uma âncora nominal, que no caso do BCE e do FED é a estabilidade dos preços, medida por uma taxa de inflação em torno dos 2%. Outra componente fundamental é a chamada forward guidance, que é a definição do quadro macro e de atuação da política monetária no médio prazo.

Os instrumentos utilizados para atingir aqueles objetivos são a manipulação das taxas de juro de curto prazo e as intervenções de aumento ou redução da liquidez nos mercados interbancários. Para combater a subida da inflação para 7,6% em 2022 e 4% em 2023, o BCE já subiu a taxa de cedência de fundos aos bancos de 0 para 0,5%, e espera-se que volte a subir para 1% em setembro, e descontinuou o Quantitative Easing. Estas subidas são ainda claramente insuficientes. O FED, que enfrenta inflação semelhante, já subiu a taxa para 2,5% e anunciou que até ao fim do ano estará em 3,25%. O problema é que quanto mais um banco central adia a atuação, perde credibilidade, e depois tem de subir ainda mais a taxa. E, na zona Euro, ainda está viva a crise da dívida dos países do Sul. É um exercício complexo, pois sabemos que as subidas acentuadas e rápidas das taxas de juro provocaram recessões. Mas há economistas, como Blanchard, que consideram necessário resfriar o mercado de trabalho americano. A situação na zona Euro é semelhante, com elevada taxa de desajustamento entre os empregos oferecidos pelas empresas e as qualificações dos trabalhadores que procuram emprego e taxas de desemprego abaixo da taxa natural.

E que políticas restam para Portugal?

É importante que o leitor fique com a ideia de que a inflação é um fenómeno macroeconómico e que a principal política para a combater é a política monetária, pelo que Portugal delegou ao BCE o combate à inflação. E o que é que as autoridades portuguesas da política económica podem e devem fazer? Poderá a política orçamental ou de rendimentos do Governo fazer algo? Há dois tipos de políticas. O primeiro é de mitigação dos efeitos da inflação nas populações. O segundo é não agravar os desequilíbrios macroeconómicos por causa da inflação.

Parece que o governo se esqueceu das principais políticas orçamentais para mitigar a inflação que faziam parte do nosso conhecimento coletivo, devido à longa experiência portuguesa com este fenómeno (ver anexo). A primeira é o ajustamento das prestações sociais e de níveis de acesso a estas prestações, desde o rendimento mínimo social ao abono de família, refletindo a taxa de inflação anual observada. O segundo, é o ajustamento dos escalões do IRS, ou seja, do rendimento do agregado familiar para os diferentes escalões, que devem ser majorados com a taxa de inflação anual observada, bem assim como as deduções pessoais e deduções máximas, como todas as grandezas nominais do sistema de impostos. O governo de Scholz acaba de anunciar este tipo de medidas que irão beneficiar os contribuintes alemães.

As outras duas grandes categorias de despesa são os salários e pensões. A evolução das pensões deve seguir de perto os salários, pois o nosso regime assenta no pay-as-you-go. É evidente que estes devem ser ajustados no próximo OGE, para 2023, refletiindo a inflação observada em 2022.

Porém, interessa discutir se não deverá haver um orçamento retificativo no outono para mitigar os efeitos sociais. As propostas do PSD de emergência social vão no sentido de introduzir várias prestações sociais adicionais, mas parece-nos que seria mais abrangente do ponto de vista social, e com maior eficiência para a economia, um orçamento retificativo.

As prestações sociais de apoio direto ao rendimento, e não a despesas específicas, são sempre preferíveis do ponto de vista do bem-estar económico.

Setores com subidas de preços internacionais e políticas setoriais

O processo inflacionista é geralmente acompanhado por alterações significativas nos preços relativos que provocam impactos diferentes nas classes de consumidores e na afetação de recursos setoriais. A inflação presente tem tido um impacto sobretudo gravoso para as classes de rendimento mais baixas, devido à forte subida dos preços da energia e alimentação. Com base nas estatísticas do INE de agosto, estima-se que a inflação global em Portugal seja de 7 a 8% em 2022, com a classe dos produtos alimentares e bebidas não alcoólicas a subir 10,5 a 11,5% e os produtos energéticos 23 a 27%.

As intervenções do governo têm-se centrado nos combustíveis e eletricidade. Como cresceram estes preços no contexto europeu? Nos 7 primeiros meses de 2022 e relativamente a 2021, os preços dos combustíveis cresceram em Portugal 27,2%, cerca de 10% abaixo da média dos países do Euro, um dos mais baixos desta zona, e próximo da Espanha com 30,6% (a taxa mais alta verificou-se na Áustria, onde os preços cresceram 47,6%). Na eletricidade, os preços para o consumidor cresceram 16,7% em Portugal, metade do que subiram na zona Euro, 54,7% na Espanha e com um máximo de 125% nos Países Baixos. Mas em julho, o último mês de estatísticas, os preços em Portugal já estavam a crescer 35,6%, mais próximos de Espanha (49,4%). No gás natural Portugal tinha os preços a subir 28,6% nos primeiros 7 meses do ano, acima da Espanha com 16,9%, mas muito abaixo dos 131% da Bélgica. Em parte, estas diferenças na eletricidade e gás deveriam ser justificados pela diferença na dependência da Rússia, mas refletem sobretudo a maior ou menor rapidez na transmissão dos preços de importação para o consumidor final.

A menor taxa de crescimento dos combustíveis em Portugal foi financiada pelos contribuintes, através da redução dos impostos indiretos. As empresas ou famílias que tenham contratos com fornecedores indexados aos preços grossistas já estão a pagar faturas de eletricidade que podem ir ao dobro, embora o governo tenha reduzido algumas taxas de acesso à rede e usado alguns impostos para mitigar este impacto sobretudo nas famílias.

Os restantes ainda não sofreram o impacto da subida dos preços internacionais, havendo duas razões para isso. O primeiro é o mecanismo ibérico do teto sobre o preço do gás natural, e que limita a 40 Euros o preço contra um preço de mercado de cerca de 120 Euros o MWh. Como existe depois um mecanismo de ajustamento dos preços pago pelos consumidores que beneficiam deste ajuste, a redução final é estimada em cerca de 10%, e é o custo de redução dos lucros das centrais que competem no fornecimento de eletricidade com o gás natural. O segundo é que uma parte significativa dos consumidores, nomeadamente as famílias, está ainda no mercado de preço regulado. E estes preços só serão atualizados em janeiro de 2023, seguindo cálculos da ERSE. Estes preços deverão aumentar cerca de 40 a 50% no próximo ano, segundo as fórmulas utilizadas. Poderão aumentar menos caso o governo decida utilizar financiamentos fiscais.

Esperemos que o leitor tenha ficado esclarecido. Não há almoços grátis, pelo que quando um político lhe promete uma benesse desconfie e pergunte sempre donde vem o dinheiro. O menor crescimento dos preços na energia em Portugal foi financiado pelos contribuintes e pelos produtores de eletricidade. Serão estes mecanismos apropriados? Em grande parte, estas medidas apenas atrasam o impacto da subida dos preços internacionais, que acabarão por ter de se refletir no agravamento dos orçamentos das empresas e consumidores: alguém tem de pagar! O governo aposta numa redução dos preços internacionais de petróleo e gás natural a partir do próximo ano, que segundo especialistas poderá ocorrer, mas não o suficiente para que não se tenham que verificar subidas acentuadas dos preços para os consumidores.

O mecanismo ibérico do teto sobre o gás natural tem sido criticado internacionalmente porque não permite passar para o mercado o sinal transmitido pelo preço internacional e reduzir os cash-flows das empresas energéticas para investimentos futuros. Se é assim tão eficiente porque é que mais nenhum outro país da UE o adotou? Alguns países resolveram ou fazer desagravamentos fiscais ou entregar cheques-energia. Uma outra consequência grave foi o desaparecimento dos mercados a prazo e o abandono do Mibel pelos operadores de mercado externos, perante a intervenção nos mercados dos governos socialistas.

A taxação dos lucros extraordinários que se está a dar nas empresas produtoras de eletricidade tem sido advogada para outros setores, como combustíveis e banca. Tal interferência no mercado não faz sentido, pois não há nenhum método económico de cálculo desses lucros. Por exemplo, no caso da EDP e da Galp os lucros têm sido gerados no estrangeiro. E quando houver perdas extraordinárias também as empresas devem receber subsídios? Precisamos de um sistema fiscal estável para enquadrar a atividade e o investimento das empresas.

Implicações da moeda única e o ajustamento dos salários

É fundamental compreender qual o impacto macroeconómico de uma maior ou menor subida dos salários para compensar a subida do nível de preços. Nos anos 1980 e 1990 de elevada inflação era comum aplicar-se a regra de que a taxa de ajustamento salarial deveria ser igual à taxa de inflação mais o crescimento da produtividade. Porém, este ano, há um fator que não pode ser ignorado, e que é a perda de rendimento real na UE e em Portugal devido à subida dos preços da energia, cereais e oleaginosas, consequência em parte, da guerra movida pela Rússia contra a Ucrânia. Estamos mais pobres porque temos que suportar o custo da guerra, e pagar mais caro o que compramos ao Exterior do que o que lhe vendemos. Estimando que o preço das importações sobe 14% e o das exportações 6%, temos uma perda de rendimento real devido à perda nas razões de troca de cerca de 3 pontos percentuais do PIB. O Boletim Económico do Banco de Portugal de junho estimava um aumento da produtividade de cerca de 1,7% para 2022. Se a inflação for 7% os salários nominais deveriam crescer 7+1,7-3,2=5,5%, que é próximo dos 6% previstos pelo Banco.

O que é que implicaria uma subida ainda mais acentuada dos salários? Como fazemos parte da zona Euro, a inflação é determinada em grande parte pela dinâmica naquela zona. Assim, um aumento elevado dos salários leva a uma perda de competitividade da economia, deterioração da balança externa e aumento do desemprego.

Contudo, as condições setoriais e mesmo de cada empresa não são as mesmas pelo que uma regra geral de evolução dos salários é apenas indicativa. Os ajustamentos efetivos deveriam ser negociados entre cada empresa e os seus trabalhadores, e mesmo ao nível de cada trabalhador dependeria também da sua performance. Esta flexibilidade e descentralização no mercado de trabalho é a mais eficiente e amiga do crescimento económico.

Conclusão

Nesta nota abordámos a questão das políticas anti-inflacionistas. Primeiro, que a política apropriada e responsável para combater a inflação é a política monetária, de que é responsável o BCE. Segundo, que existem várias políticas para mitigar os seus efeitos económicos e sociais, das quais as mais importantes são a política orçamental (fiscal e de despesa pública) assim como a política de rendimentos. Tanto o BCE como o FED esperam que esta onda inflacionista dure até meados/finais de 2023, acompanhada ou não de uma recessão. Esperemos que as autoridades atuem de forma inteligente e usando as melhores técnicas económicas, perante os enormes riscos geopolíticos que persistem.

Anexo: apontamento sobre a história da inflação em Portugal

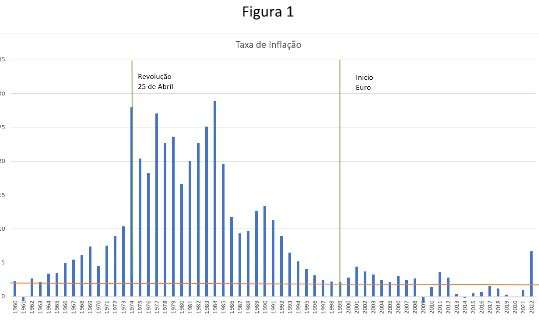

A inflação afligiu a vida dos portugueses em grande parte do período 1960 até à entrada no Euro em janeiro de 1999, conforme a Figura 1 mostra. A inflação foi particularmente elevada (superior a 10%) depois do 25 de abril, até 1992, tendo atingido quase 30% em 1984. No período pós-revolução houve dois choques do petróleo, em 1973-74 e 1980, que se associaram ao choque de política dos governos de esquerda que fizeram subir os salários em cerca de 25%, com o intuito de redistribuir o rendimento a favor do trabalho. O principal fator de geração da inflação durante esta década e meia foi o défice do Estado que atingiu em média anual os 6,6% do PIB, financiado pela criação de moeda, e pelos mecanismos de indexação.

Este processo foi claramente interrompido a partir de 1992 quando ocorreu uma importante reforma da política monetária, com vista a preparar a economia para a entrada no Euro. Foi no verão de 1992 que o Conselho do Banco, presidido pelo saudoso Miguel Beleza, decidiu pela primeira vez adotar uma âncora nominal (ver texto para a sua importância): a estabilidade cambial, ligando o escudo a um cabaz de moedas (Ecu, antecessor do Euro). A execução desta política foi conduzida por João Costa Pinto através de intervenções nos mercados cambiais e nós próprios nos mercados internos através da manipulação nas taxas de juro e intervenções na liquidez dos bancos, até 1998. O seu êxito é indiscutível, pois a taxa de inflação baixou de 11,4% em 1991 para 2,2% em 1998, valor que só se tinha verificado durante o regime do Estado Novo (para uma análise mais detalhada das políticas de convergência nominal ver a secção 6.4 de A. Mateus, Economia Portuguesa, 4ª edição, Ed. Principia, 2013).

Fonte: INE e Eurostat. Nota: Antes de 1999 a inflação é medida pelo IPC publicado pelo INE. Depois é medida pelo HICP (Harmonized Index of Consumer Prices) do Eurostat/ECB.

As taxas de inflação em Portugal a partir de 1999 passaram a ser próximas das da média da zona Euro, porque estávamos na moeda única, em que os preços tendem a convergir. Assim, apesar de ter havido um período de défices do Estado elevados entre 2000 e 2016, a dinâmica da inflação deixou de estar ligada a estes. Mas, como a crise da dívida em Portugal mostrou, isso não quer dizer que os défices do OGE deixaram de ser importantes, mas passaram a influenciar sobretudo a dívida pública, sob a forma de títulos da dívida.