“We never pre-commit”. Longe vão os tempos em que o BCE, pela voz do antigo presidente Jean-Claude Trichet (2003-2011), nunca se comprometia com uma decisão que poderia (ou não) tomar várias semanas ou meses mais tarde. Levando ainda mais longe a mudança de estilo que foi trazida por Mario Draghi, o BCE liderado por Christine Lagarde anunciou esta quarta-feira que não mexe nas taxas de juro para já mas vai subi-las no próximo mês e, novamente, em setembro – e, nessa altura, até pode ser em dupla: basta que a inflação continue sem dar sinais de melhoria. Ao disparar contra a inflação, porém, Lagarde não conseguiu evitar acordar um outro “fantasma”: o “fantasma” dos juros da dívida pública dos países do sul da Europa.

No final de setembro, as taxas de juro não só terão saído de “terreno” negativo como podem, na verdade, ter passado a estar acima de zero. Esse passou a ser o cenário central para a política monetária, a julgar pelo que foi comunicado pelo Banco Central Europeu (BCE) esta quinta-feira. E é uma novidade: se antes desta reunião do Conselho do BCE os analistas se dividiam sobre se o BCE iria aumentar as taxas de juro em 25 pontos-base em julho e mais 25 em setembro ou, em alternativa, 50 pontos de uma assentada, em julho, o cenário mudou agora para 25 pontos-base em julho e mais 50 pontos (meio ponto percentual) em setembro.

Nem é preciso que as perspetivas de inflação piorem para que esse aumento (cumulativo) de 75 pontos-base em três meses se confirme – basta que não melhorem, indicou o BCE. E ninguém sabe se vão melhorar, mas rapidamente os mercados de futuros de taxas de juro passaram a assumir não só esses 75 pontos até setembro como, também, mais outros tantos nos últimos três meses do ano. Ou seja, com taxas de juro que esta quinta-feira foram mantidas no nível negativo de -0,5%, a expectativa passou a ser que a zona euro terminará o ano de 2022 com taxas de referência na ordem dos 1% – com tendência para continuarem a subir no próximo ano.

Juros a subir. Aumento da prestação mensal pode chegar a 100 euros

A partir de Amesterdão (e não de Frankfurt, como é habitual), Christine Lagarde deixou claro que as subidas de taxas de juro que ficaram, agora, pré-anunciadas, “não são um passo, são parte de uma jornada” para combater uma taxa de inflação que vai continuar “indesejavelmente elevada” e que deverá terminar o ano com uma média (anual) de perto de 7%, mais de três vezes a meta definida no mandato do banco central. Mesmo depois de setembro, a tendência será continuar com aumentos “graduais e sustentados” nas taxas de juro, deixando definitivamente para trás o longo período de taxas de juro baixas (e, mesmo, negativas) que marcou a última década.

Mas as taxas de juro não sobem apenas porque existe inflação e há que “normalizar” a política monetária, depois de tanto tempo com juros demasiado baixos: o BCE tentou transmitir, também, a mensagem de que a economia precisa de taxas de juro mais altas porque tem bons alicerces para crescer a “médio prazo” – e só a guerra na Ucrânia está a impedir esse processo.

Essa nota de otimismo não parece coadunar-se com a “revisão significativa” que foi feita pelo BCE em relação às projeções de crescimento na zona euro: o crescimento previsto para 2022 baixou de 3,7% para 2,8% e o de 2023 desceu de 2,8% para 2,1%. Porém, esse crescimento “perdido” será recuperado parcialmente em 2024, estima o BCE, que melhorou a previsão de crescimento para esse ano de 1,6% para 2,1%.

“A agressão injustificada da Rússia em relação à Ucrânia continua a penalizar a economia na Europa e não só”, disse o BCE, acrescentando que, por estar a “perturbar o comércio internacional, [a guerra], está a levar a escassez de materiais e a contribuir para preços elevados na energia e nas matérias-primas”. Porém, na tal nota de otimismo, o BCE diz que “estão criadas as condições para que as economias continuem a crescer, tirando partido da reabertura da economia, de um mercado de trabalho robusto, dos apoios orçamentais e das poupanças acumuladas durante a pandemia”.

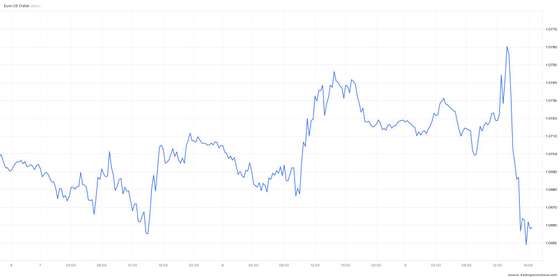

Euro não conseguiu conservar a primeira reação positiva às decisões do BCE e acabou por voltar às quedas face ao dólar, o que não é um bom augúrio para como a inflação vai continuar a evoluir. FONTE: TradingEconomics

Do lado da inflação, os economistas passaram a prever uma subida de 6,8% nos preços na zona euro, em 2022, baixando depois a taxa de inflação anual para 3,5% em 2023. Só em 2024 se prevê uma inflação mais próxima do objetivo de médio prazo do BCE: 2,1% (objetivo é 2%). “Uma moderação dos custos da energia, melhorias nas cadeias de abastecimento globais e a normalização da política monetária são fatores que deverão levar a um declínio na taxa de inflação”, diz o BCE.

“A inflação elevada é um enorme desafio para todos nós” é, mesmo, a primeira frase do comunicado do BCE. “O Conselho do BCE vai garantir que a inflação regressa ao objetivo de 2% no médio prazo”, garante-se, de seguida.

“Maioria” de governadores contra anúncio de mecanismo de apoio aos países mais endividados

A subida rápida dos preços, por muito desafiante que seja, não é único inimigo que o BCE vai ter de combater nos próximos meses. À medida que Lagarde falava em Amesterdão, esta quinta-feira, as taxas de juro dos países do sul da zona euro – como Portugal e Itália – aceleraram a escalada das últimas semanas. Os juros a 10 anos de Portugal saltaram 15 pontos-base para 2,66%, ao passo que as taxas de Itália dispararam 22 pontos para 3,69% – levando o diferencial de risco da dívida italiana face à Alemanha para 220 pontos-base (máximo desde maio de 2020).

Essa foi a consequência de o BCE não ter apresentado qualquer detalhe mais concreto sobre que tipo de ferramentas pode ser utilizado para evitar uma dilatação demasiado grave dos custos de financiamento destes países. E, cerca de duas horas depois do fim da conferência de imprensa, ficou-se a saber que uma “maioria dos governadores” não quis que fosse anunciada qualquer resposta concreta a este problema. Não foi Lagarde quem o disse mas, sim, as habituais “fontes” anónimas do BCE que normalmente falam com as principais agências financeiras internacionais pouco depois da conferência de imprensa da presidente (no que parece ser, muitas vezes, um “ajuste de contas” com a mensagem oficial revelada pela presidente poucas horas antes).

Ainda assim, mesmo impedida por essa “maioria” de dizer algo mais concreto, Lagarde tinha garantido que o banco central “não irá tolerar” uma “fragmentação” excessiva na zona euro. E acrescentou, apenas, que o BCE está “atento” a esse movimento e que irá agir “se for necessário“ para garantir que não existe essa “fragmentação” da política monetária, ou seja, que as políticas definidas em Frankfurt produzem efeitos semelhantes em todas as jurisdições. Ora, essa “transmissão” saudável estará em risco se, como aconteceu na crise da dívida soberana, os países tiverem taxas de juro muito diferentes.

Com o diferencial de risco entre Itália e Alemanha em mais de 200 pontos-base (dois pontos percentuais), por exemplo, há sinais evidentes de que está a formar-se uma especulação nos mercados financeiros de que os juros dos países da chamada periferia podem dilatar-se até níveis problemáticos. “Mercados financeiros fragmentados seriam um fator de obstrução” da política monetária, disse Lagarde, garantindo que mesmo tendo sido anunciado que as novas compras de dívida terminam a 1 de julho existe “flexibilidade” para aplicar instrumentos já existentes ou desenhar novos. “Já demonstrámos no passado que somos capazes de o fazer e iremos fazê-lo se e quando for necessário“, atirou a presidente do BCE.

Juros da dívida de países como Itália (azul) e Portugal (verde) aceleraram a escalada dos últimos meses, dilatando cada vez mais a diferença para a Alemanha, cujos juros a 10 anos também subiram mas estão abaixo de 1,5%. FONTE: Trading Economics

A mensagem foi vaga e claramente lida de uma cábula. Mas, apesar de Lagarde ter tentado imprimir assertividade na forma como garantiu que o BCE poderá intervir nos mercados de dívida pública novamente, “se for necessário”, os investidores não ficaram impressionados. “O fracasso do BCE em oferecer mais detalhes sobre os planos de segurança que tem [para este problema crescente] significa que os prémios de risco da dívida dos países da periferia vão continuar a dilatar-se”, antecipou Andrew Kenningham, economista-chefe para a Europa do Capital Economics.

Para Portugal, isto significará que as próximas emissões de dívida vão continuar a tornar-se cada vez mais caras, numa altura em que já se deixou de pagar menos pela dívida nova do que pela dívida antiga, que foi vencendo ao longo dos últimos anos. Esse foi chão que deu uvas: à boleia das compras do BCE no mercado, que acabam no fim do mês, as Finanças conseguiram nos últimos 10 anos cortar para metade o custo médio de toda a dívida pública, até perto dos 2%. Mas, com os juros a subir nos mercados financeiros, já só recorrendo a prazos mais curtos é que o Estado consegue financiar-se abaixo dessa média.

Juros a subir. Dívida nova deixa de ser mais barata que a antiga