Quem se dirigiu a um banco, nos últimos anos, e pediu um crédito à habitação (com taxa variável) pôde ver uma simulação sobre quanto é que a prestação subiria caso as taxas Euribor aumentassem um e dois pontos percentuais ou, noutros casos, o que se pagaria se voltassem ao nível mais elevado dos 20 anos anteriores. Ainda não se igualaram esses “dias negros” de 2008, com taxas acima de 5% – nem se espera que isso aconteça em breve – mas depois de longos anos com as Euribor em níveis baixos (até negativos) a subida rápida dos últimos meses está a deixar as famílias de calculadora na mão. Sobretudo porque a prestação da casa está longe de ser a única despesa que está a pesar mais.

A realidade está a revelar-se ainda mais dura do que se avisava no início deste ano, quando os indexantes de crédito começaram a acelerar. Confrontado com uma inflação que ameaça tornar-se incontrolável, o Banco Central Europeu (BCE) já deu dois “saltos” nas taxas de juro de referência e impulsionou os indexantes que regem o cálculo das prestações que são pagas por mais de 90% das famílias com créditos à habitação – são essas, em Portugal, as que têm taxa variável (as que se precaveram com créditos em taxa fixa estão salvaguardadas destas subidas).

Quem já teve revisões periódicas da prestação mensal está a sentir o impacto. Por exemplo, num crédito indexado à Euribor 6 meses, com 150 mil euros financiados a 30 anos, com spread de 1%, a prestação saltou de menos de 450 euros em janeiro para 495 euros se tiver sido revista em julho. Mas, já depois disso, as taxas Euribor mais do que duplicaram, em poucas semanas, pelo que a manterem-se estes níveis na próxima revisão o mesmo crédito já terá uma prestação de sensivelmente 670 euros – ou seja, um aumento de cerca de 220 euros, no espaço de um ano.

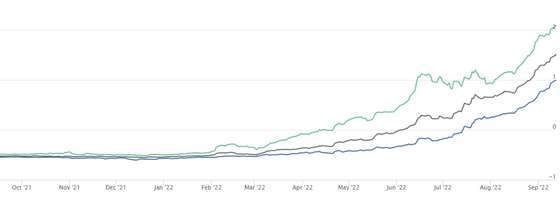

Verão quente – os indexantes da Euribor mais do que duplicaram nas últimas semanas. Linha verde: EURIBOR 12 meses; Linha preta: EURIBOR 6 meses; Linha azul: EURIBOR 3 meses. Fonte: Euribor-rates.eu

É para arrefecer a economia que BCE sobe juros. Governo deve intervir?

Embora tenha imposto um limite de 2% na subida das rendas (menos de metade do que aconteceria nos termos da lei), o Governo não apresentou, para já, medidas para ajudar as quase 1,4 milhões de famílias em Portugal que têm crédito à habitação com taxa variável. Mas o Governo está “a analisar e é provável que venha a haver” medidas, disse António Costa, em entrevista à TVI/CNN Portugal no início desta semana.

A subida foi rápida mas as Euribor ainda estão na região dos 2,2%, no caso do indexante a 12 meses, e 1,6% no prazo a 6 meses (o mais usado em Portugal, embora nos últimos anos a banca tenha usado mais o indexante a 12 meses). Ou seja, apesar do aumento, as taxas estão em níveis compatíveis com a média histórica e “natural” na zona euro – não está a acontecer o mesmo que se verifica em outras áreas (como os preços estratosféricos do gás natural, por exemplo, onde os governos em toda a Europa estão a intervir).

Assim, o Observador pediu um comentário ao Banco Central Europeu (BCE) sobre o facto de o Governo português estar a admitir medidas que possam ir em contraciclo com o aumento das taxas de juro numa altura em que, em Frankfurt, a política é subir essas mesmas taxas precisamente para arrefecer a procura económica.

Além disso, várias entidades, com o FMI à cabeça, têm avisado que os apoios à economia devem ser temporários e localizados (em oposição a permanentes e generalizados). Por outro lado, conforme as medidas que venham a ser tomadas, o Governo também pode incorrer num “risco moral” – já que ao proteger quem assinou créditos a taxa variável (apesar de avisado sobre os riscos) poderá criar uma injustiça para a minoria que passou os últimos anos a pagar um extra, mensalmente, pela maior segurança da opção pela taxa fixa.

Crédito para casa. Fixe a taxa a 30 anos (a custo zero) e durma tranquilo o resto da vida

Fonte oficial do banco central não quis fazer comentários sobre (possíveis) medidas governamentais mas respondeu com a ligação para um discurso feito esta semana por Philip Lane, o economista-chefe do BCE, onde este confirma que são prováveis novas subidas das taxas de juro nos próximos meses. O responsável é claro sobre as intenções do BCE quando diz que “esta trajetória de política irá afrouxar a procura [económica] e contribuir para evitar que haja uma mudança persistente nas expectativas de inflação”.

▲ O irlandês Philip Lane é o economista-chefe do BCE e uma figura-chave da administração liderada por Christine Lagarde.

MARISCAL/EPA

Reversão da troika entre as medidas em estudo

Mas que medidas podem estar em preparação, em concreto? A única com que António Costa pareceu comprometer-se é algo que, a confirmar-se, seria uma reversão de uma decisão da troika: em 2011, o programa de ajustamento determinou que todos os contratos de crédito à habitação feitos a partir de 2012 deixariam de poder deduzir na declaração anual de IRS os valores pagos em juros.

Quem já tinha comprado casa, com crédito, antes do início do programa de assistência externa, pôde continuar a fazer essa dedução – embora numa percentagem menor (15%, contra os 30% anteriores). Agora, essa dedução poderá voltar a abranger todos, o que envolveria cerca de 663 mil contratos de compra de casa com uso de crédito, segundo os dados do Banco de Portugal.

António Costa deu a entender que esta é uma ideia bem vista no Governo, confirmando o que o Correio da Manhã já tinha noticiado a 9 de setembro. Porém, “não estou a ver como é que isso iria trazer um alívio imediato às famílias“, afirma Nuno Rico, economista da DECO Proteste, ao Observador.

“A menos que se pensasse numa forma mais complexa de a aplicar, através das retenções na fonte, a medida de deduzir os juros no IRS seria uma medida com efeito retardado, que só se sentiria nos reembolsos de imposto no próximo ano”, acrescenta o especialista.

▲ António Costa confirmou que "é provável" que existam medidas para apoiar quem tem créditos à habitação. Mas não se comprometeu.

PAULO CUNHA/LUSA

Noutras hipóteses, o primeiro-ministro foi mais vago. “Durante a pandemia havia uma grande incerteza sobre o que iria acontecer e encontraram-se mecanismos, entre os bancos e os seus clientes, para poderem compor a situação”, afirmou, acrescentando que na pandemia “as partes encontraram boas soluções: moratórias, renegociação do crédito, rescalonamento, diferimento de pagamentos…”.

Confirmando que está a haver negociações com a Associação Portuguesa de Bancos (APB), António Costa foi propositadamente ambíguo sobre se as mesmas “fórmulas” se podem repetir agora, nomeadamente um regresso das moratórias. O problema é que, ao contrário da pandemia, nesta fase não parece ser provável que as autoridades bancárias europeias venham a criar as exceções à regulação que permitiram que os bancos não tivessem, na pandemia, de contabilizar as moratórias como crédito malparado.

“Não estamos a antecipar medidas generalizadas que ajudem os mutuários a suportar os aumentos das taxas de juro“, diz ao Observador Elisabeth Rudman, principal responsável da agência de rating DBRS no acompanhamento da banca europeia. Além de ser algo que iria contrariar a política que está a ser aplicada pelo BCE, a especialista considera pouco provável que a regulação volte a tolerar moratórias “tendo em conta que alguns países têm uma elevada proporção de créditos com taxa fixa“, como é o caso de França e Alemanha – países onde é mais comum a taxa fixa do que a taxa variável.

Na Polónia as moratórias já estão de volta

Sem o devido enquadramento regulatório europeu, a aplicação de moratórias de forma massiva iria colocar em risco a solvência da banca nacional. Daí que a Associação Portuguesa de Bancos (APB) tenha pedido “prudência” na forma como se reage a uma subida das taxas de juro nos créditos à habitação. Deve evitar-se o recurso a “soluções imaginadas para situações transitórias e que acabarão por se tornar contraproducentes”.

Porém, sem esperar por qualquer enquadramento regulatório, há um país europeu (que não pertence à zona euro) onde as moratórias já estão de volta: a Polónia. Aí, o governo decidiu dar a oportunidade aos polacos que suspendam os pagamentos de prestações durante oito meses, um período que se pode repartir entre este ano e o próximo.

A medida, que pode ser aproveitada por todos – mais ricos e mais pobres – está a ser muito criticada pelos bancos locais, que acusam o governo de os sacrificar em prol de aumentar a sua popularidade antes das eleições legislativas do próximo ano.

Também na Roménia se está a pensar em medidas semelhantes, nesse caso limitadas a quem tem rendimentos mais baixos. Em Espanha, porém, a opção foi outra: um imposto equivalente a 1,5 mil milhões de euros por ano, cobrado diretamente às instituições financeiras.

Em Portugal, o ministro das Finanças, Fernando Medina, indicou no Parlamento que não estará iminente qualquer apoio direto aos clientes de crédito à habitação com taxa variável. “O trabalho que estamos a fazer é de avaliação do quadro regulamentar, no sentido de propiciar as melhores condições para que numa primeira etapa, na relação entre clientes e bancos, estejam disponíveis as melhores opções ao serviço de um processo que interessa a ambas as partes”, vincou.

Além disso, Medina indicou que o Governo vai “desenvolver num tempo relativamente breve [um trabalho] de avaliar se temos hoje os instrumentos e quais são os instrumentos necessários para que esse processo de adaptação entre as partes possa ocorrer para que possamos assegurar cumprimento dos contratos”. Atualmente a lei já prevê mecanismos para gerir os casos de devedores com dificuldades em pagar os créditos ou já em incumprimento (os regimes PARI e PERSI).

Sem medidas, que alternativas têm os clientes?

Nesta fase, os clientes estão já a bater à porta dos bancos para tentar renegociar os créditos, procurando reduzir a componente de spread para mitigar a subida do indexante. Esta sexta-feira, um banco (Bankinter) anunciou uma campanha promocional com baixa de spread mínimo para 0,85%, aprofundando a concorrência no setor e tentando captar novos clientes que venham através de transferências.

A essa hipótese juntam-se eventuais períodos de carência de alguns meses, negociados com os bancos, e os clientes podem tentar um prolongamento dos prazos do empréstimo – embora, como diz Nuno Rico, da DECO Proteste, “essa seja uma solução ao alcance de poucas pessoas, dado que a maioria já faz o crédito no máximo dos anos permitidos” ou, então, já recorreu a este expediente na pandemia.

Uma alternativa que tem sido recomendada pelos especialistas é a aplicação de poupanças, caso elas existam, na amortização de parte do valor em dívida – sobretudo porque, num contexto de inflação elevada, é impossível encontrar soluções com risco baixo que tenham uma rentabilidade real positiva. Essa amortização implica, porém, uma penalização que habitualmente se cifra em 0,5% do montante amortizado (nos créditos de taxa variável).

Para algumas famílias, uma outra solução, diz Nuno Rico, poderá ser aproveitar as valorizações recentes para trocar de casa, seja para fazer algum downsizing que pode ser oportuno em algumas fases da vida ou, então, saindo para zonas menos centrais.

“Porém, mesmo fazer um downsizing poderá não ser muito fácil, porque os preços têm subido de forma generalizada” e os clientes poderiam só encontrar situações em que pagariam o mesmo ou mais do que já pagam, por casas mais pequenas ou menos centrais, explica Nuno Rico.

Crédito à habitação. Portugueses pedem ao banco, cada vez mais, quase todo o valor da casa

Perante esta escassez de alternativas, “há uma pressão da opinião pública muito grande para que haja medidas do Governo”, diz Nuno Rico. E o que pode o Governo fazer? O presidente da Associação Nacional de Proprietários, António Frias Marques, que representa proprietários de casas (senhorios mas não só) dá “uma sugestão”:

“Os ministros do Governo, já que foram tão homens com os senhorios e falsificaram o cálculo da subida das rendas – que devia ser de 5,43% e será apenas de 2%, mesmo quando a inflação é de 9% – então agora sigam o mesmo princípio”, diz António Frias Marques, com ironia: “Fixem, também, a taxa Euribor, fica assim baixinha como esteve nos últimos anos e não sobe mais, em Portugal”.