Índice

Índice

Os últimos quatro anos ficam marcados por um forte aumento da carga fiscal. Nota-se nas contas do Estado, onde a receita de impostos foi a grande protagonista da consolidação orçamental, e nota-se nos bolsos dos portugueses, sobretudo dos que pagam impostos sobre os rendimentos.

Mas a história fiscal da legislatura, e dos tempos da troika, não se esgota no enorme aumento de impostos. Tão ou mais relevante do que a subida das taxas foi a crescente afinação da máquina de cobrança. Pagamos mais impostos porque as taxas subiram, mas também porque o Fisco é agora muito mais eficaz a cobrar esses impostos.

A Unidade Técnica de Apoio Orçamental fez as contas ao peso da carga fiscal, a pedido do deputado centrista, José Ribeiro e Castro. E concluiu o óbvio. Nunca no passado recente a economia sentiu tanto o difícil peso dos impostos que equivalem a mais de 34% do Produto Interno Bruto (PIB). Traduzido para dinheiro, o Estado cobrou no ano passado, entre impostos, taxas e segurança social, 162 milhões de euros por dia, num total de mais de 159 mil milhões de euros.

Ainda esta sexta-feira, os dados da execução orçamental mostram um crescimento de 5,5% na receita cobrada, que atingiu 25,5 mil milhões de euros nos primeiros oito meses, e revelam que este foi o melhor agosto de sempre para os cofres do Fisco.

Outra fonte, a mesma conclusão. Segundo o INE (Instituto Nacional de Estatísticas), o fardo fiscal atingiu 34,9% do Produto em 2013, o nível mais alto desde pelo menos 1995. O maior salto foi dado precisamente em 2013. Os dados mostram que o grande motor do crescimento da receita fiscal foi o imposto sobre o rendimento de singulares, cuja coleta cresceu 34,3%, “em resultado essencialmente da nova fiscalidade em sede de IRS”- leia-se, do enorme aumento de impostos desse ano, que compensou o chumbo do TC a novas medidas do Governo para cortar na despesa do Estado.

Este efeito foi precisamente ampliado pela reposição nesse ano dos subsídios de natal e de férias na função pública e pensionistas. Ou seja, o que Estado empregador perdeu, foi recuperado, pelo menos em parte, pelo Estado cobrador.

Quem está a pagar mais?

Os últimos dados divulgados pelo Fisco, de 2012, revelam que, dos cinco milhões de contribuintes que entregaram declaração de IRS, pouco menos de metade — 2,4 milhões — pagaram imposto. Os outros estão abaixo do limiar de isenção, por terem rendimentos muito baixos. Será sobre estes 2,4 milhões de agregados que caiu o maior peso da fatura fiscal. Mas não da mesma forma.

De volta às estatísticas do Fisco, verificamos que era no escalão de rendimentos entre os 50 e os 100 mil euros brutos por ano, que se concentrava a maior fatia da receita do IRS liquidada. Cerca de 27% da cobrança nos trabalhadores dependentes e mais de 33% nos trabalhadores dependentes que também passam recebido verde. Nestas duas categorias estavam cerca de 180 mil contribuintes.

A Autoridade Tributária e Aduaneira, tutelada por Paulo Núncio, ainda não revelou os números relativos a 2013. Este foi o ano do “enorme aumento de impostos” de Vítor Gaspar

As contas mudam em 2013, ano em que foi reduzido o número de escalões, mas a Autoridade Tributária e Aduaneira, tutelada por Paulo Núncio, ainda não revelou os números relativos a 2013. Este foi o ano do “enorme aumento de impostos” de Vítor Gaspar, que resultou da combinação entre a sobretaxa e a redução do número de escalões de IRS. Segundo a legislação, as estatísticas deveriam ter sido reveladas há mais de um ano. O prazo nunca foi cumprido, mas nunca se atrasou tanto como em 2015. O Observador questionou mais do que uma vez as Finanças sobre o atraso, mas não obteve resposta.

Impostos. Os protagonistas da consolidação orçamental

O aumento da eficiência fiscal, assente na informatização dos processos e no cruzamento de dados, não começou com a troika, nem com este Governo, mas ganhou força nesta legislatura, na medida em que a eficácia na cobrança era um ponto essencial para o sucesso da política orçamental.

Não será por acaso que o Fisco foi uma das áreas do Estado mais poupadas nos cortes. Os prémios, associados ao alcance da meta anual de cobrança coerciva, continuaram a ser pagos, uma exceção no setor público. E até se abriram as portas à contratação de mil novos inspetores, para compensar o elevado número de quadros superiores que saiu para a reforma, não obstante este ter sido um processo que demorou a ser concretizado.

▲ Vítor Gaspar anunciou o enorme aumento de impostos, depois do governo ter deixado cair a subida da TSU para os trabalhadores

AFP/Getty Images

O crescimento das receitas foi a peça fundamental do processo de ajustamento português, ao contrário do que previa o memorando original assinado em 2011. Isso mesmo é sublinhado pelo Fundo Monetário Internacional, um dos membros da troika, num relatório sobre Portugal publicado em maio.

“O esforço de ajustamento orçamental assentou, numa escala maior do que o previsto, em medidas do lado da receita. O programa original de 2011 colocava o foco no nível insustentável da despesa e estabelecia um ajustamento baseado, em primeiro lugar, na consolidação da despesa: três quartos da consolidação prevista entre 2011 e 2013 deveriam vir de medidas transversais de redução dos gastos”.

O crescimento das receitas foi a peça fundamental do processo de ajustamento português, ao contrário do que previa o memorando original assinado em 2011.

No entanto, reconhece o FMI, “os esforços feitos para diminuir a fatura com salários públicos e pensões foram comprometidos pelas recorrentes decisões negativas do Tribunal Constitucional. Como resultado, as autoridades apostaram de forma mais extensa em medidas do lado da receita para alcançar as metas do programa. Quase metade do ajustamento estrutural primário conseguido entre 2011 e 2014, e que valeu 8,7 pontos percentuais do produto, veio de receitas mais elevadas”.

A outra grande fatia deste esforço, realizado entre 2010 e 2013, veio dos cortes no investimento e em despesas de capital, e apenas o equivalente a 0,7 pontos percentuais do PIB, resultou da redução da despesa com salários e consumos intermédios, excluindo juros. Um resultado que, segundo o FMI, acabou por ser ultrapassado pelo aumento dos gastos com prestações sociais.

Pagamos mais que no passado, mas pagamos mais que os outros?

Apesar da incontornável importância dos impostos na consolidação orçamental e do evidente aumento da carga fiscal, o contribuinte nacional é mais massacrado do que os seus parceiros europeus? A resposta pode surpreender alguns.

A fonte usada é o relatório do Instituto Económico Molinari sobre fardo fiscal dos trabalhadores na União Europeia. Este levantamento feito com apoio da consultora EY (Ernst & Young) calcula os dias de trabalho necessários para pagar impostos em cada ano, para um trabalhador médio. Segundo a última edição, de 2015, os portugueses estão em 11º lugar na lista dos contribuintes que mais depressa se conseguem libertar do fardo fiscal.

O dia nacional da libertação dos impostos foi este ano a 12 de junho. À nossa frente estavam 10 países, entre os quais o Reino Unido, Espanha e Irlanda. Mas a lista dos que ficavam atrás era maior. Segundo esta comparação, que terá por base os impostos de 2014, Portugal era o 18º país com a carga fiscal mais elevada na Europa a 28, numa lista liderada pelos belgas. Ou o 1oº país com o fardo fiscal mais leve no ranking ao contrário, que é encabeçado pelos cipriotas.

Os portugueses estão em 11º lugar na lista dos contribuintes que mais depressa se conseguem libertar do fardo fiscal.

A carga fiscal do trabalhador típico português absorvia 44,42% do rendimento do trabalho, incluindo o IRS, contribuições para a Segurança Social e o IVA.

Mas as conclusões são diferentes quando olhamos para a evolução do fardo fiscal dos últimos cinco anos. Tendo como fonte o mesmo relatório, verificamos que Portugal está no top cinco, precisamente em 5º lugar, dos países onde mais cresceu a carga fiscal sobre os rendimentos do trabalhador médio. À frente ficam a Grécia, Chipre (dois países resgatados), Espanha (um país onde a banca foi resgatada com empréstimo internacional) e Luxemburgo.

Quais foram afinal as principais alterações aos impostos?

Em cinco anos de austeridade, assistimos a um desfile de PEC (Programas de Estabilidade e Crescimento) — o mais famoso é o PEC IV –, um programa de resgate várias vezes revisto, desvios colossais nas contas públicas, orçamentos retificativos com medidas extraordinárias — em 2013 tivemos três orçamentos — e intenções anunciadas, mas nem todas concretizadas (ainda se lembra, por exemplo, da fat tax — taxa sobre os alimentos não saudáveis?)

O Observador pediu a colaboração de Jaime Esteves, Head of Tax da PricewaterhouseCoopers (PwC) Portugal, para ajudar a sintetizar as mudanças mais importantes que marcaram o panorama dos impostos nos últimos quatro anos.

1. O brutal aumento de impostos

O aumento de impostos, contribuições e taxas foi acompanhado por uma enorme mudança de mentalidades, simbolizada, mais do que pela generalizada solicitação de faturas, na inédita oferta espontânea de emissão de fatura pelo vendedor ou prestador do serviço. Este facto que há poucos anos nos deixaria incrédulos, acaba por ser o símbolo de duas realidades novas: mais fiscalização, e portanto mais eficácia na cobrança, e a alteração da forma como encaramos a justa repartição do imenso fardo fiscal.

E só estes dois factos permitiram duvidar, por algum tempo, se a curva de Laffer (segundo a qual após determinado nível de tributação, um aumento de impostos determina a queda, e não o aumento, da receita) não seria, bem vistas as coisas, um mero mito. E no entanto a invasão francesa nas nossas zonas residenciais prime, não deixa dúvidas sobre a validade de tal curva e demonstra que com incentivos eficazes correspondentes ao aumento desmesurado da pressão fiscal, os cidadãos votam mesmo com os pés.

2. O aumento da fiscalização

O combate à fraude e evasão fiscais assentou muito nos meios informáticos. Apostou numa maior fiscalização e cruzamento de dados, e nas medidas de incentivo à exigência de fatura, como forma eficaz de controlo das efetivas transações de bens e serviços, e logo de redução da economia informal.

Expressões como o SAFT-PT (ficheiro normalizado de auditoria tributária para exportação de dados com informação sobre sistemas de faturação), e-fatura, declaração mensal de rendimentos, comunicação de inventários, dedução de parte do IVA contido em certas faturas, fatura da sorte e a dedução de certas despesas como os encargos gerais familiares, entraram na rotina fiscal dos contribuintes.

Tributação sobre o rendimento das famílias

A reforma do IRS lançou excelentes bases para um regime de base pessoal. A capacidade contributiva de cada família passa a ter em linha de conta a dimensão do agregado familiar, com a introdução do quociente familiar – em substituição do conjugal – que conta com os dependentes e, nalguns casos, também com os ascendentes.

No entanto, esta reforma tem ainda um impacto material reduzido, uma vez que o seu efeito quantitativo está sujeito às limitações do Orçamento do Estado. Num cenário de maior margem orçamental, com o alargamento do limite quantitativo fixado, poderão vir a ser verificados impactos ao nível da taxa de natalidade.

Também só num cenário de margem orçamental poderá verificar-se um alívio da pressão fiscal sobre as famílias, nomeadamente através da abolição da sobretaxa e da introdução de novos escalões de IRS. Prevista está já a possibilidade de, no caso de as receitas do IVA e do IRS superarem as expectativas orçamentais, ocorrer em 2016 um crédito de imposto correspondente ao valor total ou parcial da sobretaxa que tenha sido cobrada em 2015.

Será ainda fundamental, a par de uma maior estabilidade, possibilitar uma redução não só das taxas nominais, mas também das limitações às deduções, com redução muito significativa da tributação efetiva. Estes impostos são fundamentais para a competitividade externa, para garantir o crescimento e depois porque a curva de Laffer existe mesmo. Os franceses, entre nós, demonstram bem aquelas duas razões.

▲ A taxa dos dez cêntimos, aplicada em 2015, é a medida mais emblemática da fiscalidade verde cuja receita serviu para aliviar, pouco, o IRS

ANT

Fiscalidade verde

Os tempos mais recentes também trouxeram a surpresa de que dez cêntimos podem mudar comportamentos. A tributação sobre os sacos plásticos conduziu ao uso generalizado de sacos de papel e de sacos reutilizáveis, algo que não seria previsível, pelo menos com esta dimensão e que, provavelmente, levará (não há bela sem senão!) a que não se atinjam as expectativas iniciais de receita originada por esta tributação.

Impostos sobre o património

O património também teve o seu momento. Para além do fim da cláusula de salvaguarda no âmbito da avaliação geral de imóveis, que conduziu a uma aceleração do aumento do IMI cobrado, foi introduzida uma tributação sobre “casas de luxo”, à taxa de 1% sobre o valor patrimonial tributário dos prédios urbanos em que tal valor seja igual ou superior a um milhão de euros.

As dúvidas sobre o âmbito de incidência desta nova verba do imposto do selo, conduziram a enorme litigância, a qual não assumiu proporções graves porque rapidamente foram estabelecidos pelos tribunais judiciais e arbitrais os limites dessa tributação.

Infelizmente, não foi ainda o tempo de abolir o imposto que em 1995 o então candidato a primeiro-ministro (António Guterres) apelidava de “imposto mais estúpido do mundo“! A Sisa, imposto de que o IMT é um mero avatar.

Imposto sobre o rendimento das empresas

No IRC, destacou-se a redução, em 2015, da taxa nominal para 21%. As alterações visaram uma melhoria da competitividade fiscal país, com impacto desejável na captação de investimento direto estrangeiro e, consequentemente, na imperiosa criação de emprego.

Para além da redução programada da taxa de IRC, foi aumentado o prazo de reporte dos prejuízos fiscais de cinco para 12 anos, a nível do RETGS (regime especial de tributação de grupos de sociedades) foi reduzida a percentagem mínima para efeitos da integração de uma sociedade no perímetro do grupo (de 90% para 75%), foi introduzido um regime de exclusão de tributação de dividendos e de mais e menos-valias decorrentes de participações sociais relevantes e foi ainda criado um regime especial de tributação dos rendimentos da cessão ou utilização de patentes ou modelos industriais (patent box).

Dívidas fiscais: aquela máquina

Getty Images

O aumento da fiscalização, apoiada no forte investimento em sistemas informáticos e no cruzamento de dados, é apontado por vários fiscalistas como o melhor, mas também como o pior dos últimos anos. Um sinal claro dessa evolução foi a escalada no número de penhoras e execuções fiscais.

Só no ano passado, os serviços da Autoridade Tributária e Aduaneira (AT) marcaram 3,722 milhões de penhoras, uma subida de 80% em relação a 2013 que representa um valor recorde, de acordo com o Relatório de Combate à Fraude e Evasão Fiscais e Aduaneiras. Estas penhoras não correspondem ao número de vendas coercivas de bens concretizadas, uma vez que os devedores têm o direito de pagar as dívidas fiscais até à venda, mas dão bem o sinal da agressividade da máquina quando estão em causa dívidas.

O problema não é tanto, a informatização em si, mas a ausência de intervenção humana nos processos de execução de rendimentos e bens, que muitas vezes são automáticos e decididos a nível do sistema central. Para a máquina do Fisco, quando se trata de dívidas de contribuintes, “um euro é igual a um milhão de euros”, comenta um quadro da Administração Fiscal.

Mesmo quando estão em causa valores residuais, ou pouco relevantes, como as dívidas de portagens nas antigas Scut ou os atrasos no pagamento do IUC (imposto único de circulação). São precisamente estas pequenas dívidas que explicam, segundo o presidente do Sindicato dos Trabalhadores dos Impostos, o afluxo de penhoras. Para Paulo Ralha, este é um sintoma da estratégia focada em perseguir pequenas dívidas de contribuintes particulares.

Para a máquina do Fisco, quando se trata de dívidas de contribuintes, “um euro é igual a um milhão de euros”, comenta um quadro da Administração Fiscal.

O Fisco tem-se mostrado forte com os fracos, mas fraco com os fortes? Para o dirigente fiscal, não se registou as mesmas taxas de sucesso na cobrança de dívidas aos grandes contribuintes.

Não obstante, também empresas em dificuldades financeiras foram apanhadas na rede. Uma situação que se repetiu em meados deste ano envolveu contribuintes empresariais em falta que fizeram um acordo para o pagamento da dívida em prestações. Estes compromissos feitos com o chefe da repartição das Finanças, até podiam estar a ser cumpridos, mas a programação do sistema central de penhoras ignorava os acordos e as empresas foram confrontadas com execuções, mesmo cumprindo o plano de pagamentos.

Segundo o dirigente sindical, algumas destas histórias tiveram um final infeliz, acabando na insolvência das empresas, com perda para o Fisco que deixou de receber.

Perante as notícias sobre execuções abusivas, a Administração Tributária terá dado instruções informais aos chefes de repartição para terem atenção aos casos mais sensíveis. São estes responsáveis que põe em marcha a ordens de execução dadas pelo sistema. Mas não terão sido dadas indicações por escrito a especificar, quais os bens ou montantes em dívida, que poderiam ser qualificados de “sensíveis”, deixando o ónus em cima dos chefes de Finanças, sublinha Paulo Ralha.

Perante as notícias sobre execuções abusivas, a Administração Tributária terá dado instruções informais aos chefes de repartição para terem atenção aos casos mais sensíveis.

A eficácia informática da máquina fiscal mostrou ainda uma outra face, mais obscura, que rebentou com o escândalo da lista VIP. A criação de um filtro para “proteger” os contribuintes importantes — entre os quais políticos, membros do governo — do risco de devassa por parte dos funcionários fiscais, abalou mais a Administração Tributária e os seus responsáveis, do que o resto.

Para além da discriminação entre contribuintes, o nome de código do sistema de alerta era “Alarmística – acesso a dados pessoais, a auditoria realizada revelou um acesso sem controlo, não só dos funcionários do Fisco, mas também de entidades externas aos dados confidenciais dos contribuintes. O diretor-geral dos Impostos demitiu-se (ainda não foi substituído). O secretário de Estado, Paulo Núncio, resistiu. As regras, entretanto mudaram.

▲ Paulo Núncio disse que no Parlamento que não deu as ordens para criar a lista VIP do Fisco

MARIO CRUZ/LUSA

Fisco mais agressivo, mais processos

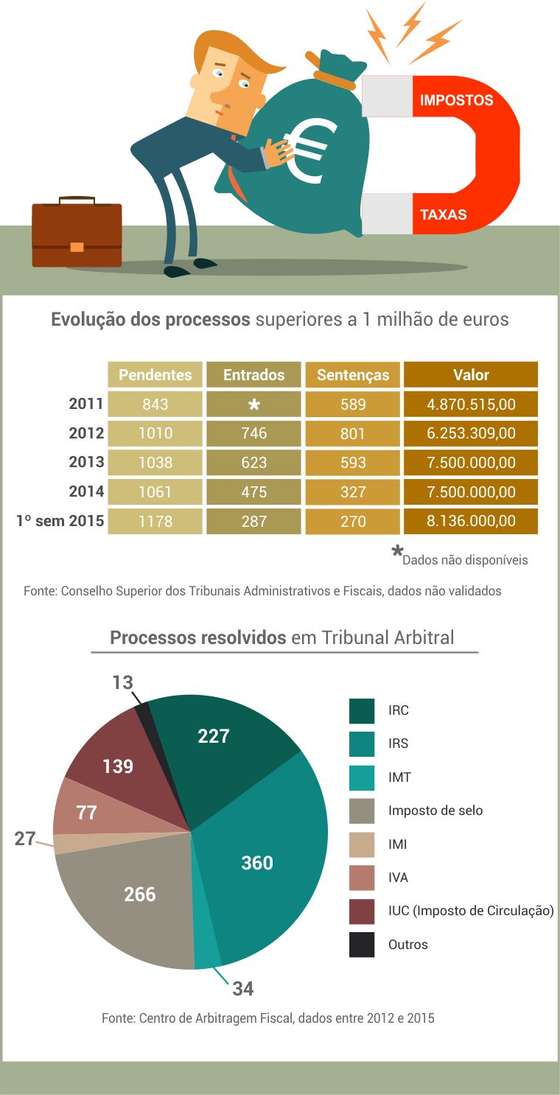

Na frente judicial, a eficácia não foi tão evidente. Um dos trabalhos atribuídos pela troika era a limpeza dos processos judiciais de contencioso fiscal acima de um milhão de euros, que concentravam 70% dos valores em litígio.

Foi criado um núcleo central de representantes da Fazenda pública, cerca de 30 pessoas, que fonte oficial do Ministério das Finanças descreve como “uma elite de juristas” com a missão de intervir e prestar assistência de forma integrada e a nível nacional em todos os processos acima de um milhão de euros e em todas as fases do processo judicial.

O Ministério das Finanças não comenta o número de processos pendentes nos tribunais. Em resposta ao Observador, fonte oficial destaca antes os resultados positivos desta “reforma profunda”, focando-se na “fortíssima consolidação da prestação da Administração Tributária nos tribunais tributários, tendo o Estado ganho 73% dos processos, contra apenas 27% decididos a favor dos contribuintes.

As Finanças acrescentam que, em termos gerais, a taxa de sucesso em tribunal para o Fisco passou de menos de metade para 60%, considerando o valor dos processos, dados que levam Paulo Núncio a comentar:

“Os excelentes resultados obtidos ao longo dos últimos três anos pela Autoridade Tributária na defesa dos interesses do Estado em Tribunal estão hoje consolidados. Estes resultados decorrem da efetividade da reforma da representação da fazenda pública efectuada no início deste mandato e que representa uma mudança fundamental de paradigma na justiça tributária”.

Os números sobre a evolução dos contenciosos judiciais acima de um milhão de euros mostram que a estratégia de combate aos processos pendentes resultou, mas apenas numa primeira fase. Os dados mais recentes revelam novo aumento dos processos pendentes e dos valores em conflito. No final do primeiro semestre, existiam 1178 processos com um montante de 8130 milhões de euros pendente.

O número de processos totais pendentes que envolvem o Fisco ultrapassou os 52 mil no final do ano passado. No final de 2011, eram 42 mil. Os juízes destes tribunais teriam em média mais de 650 processos, segundo notícia do Diário Económico.

O fiscalista e advogado Rogério Fernandes Ferreira atribui esta evolução ao aumento da carga fiscal dos contribuintes. “O Governo aumentou ‘enormemente’ os impostos e promoveu, também, de forma bem intensa o combate à fraude e evasão fiscal. Em face disso, o número de liquidações adicionais de impostos aumentou proporcionalmente. A acompanhar esse aumento, os contribuintes reagiram, tendo recorrido aos tribunais com maior afluência para tentarem fazer valer os seus direitos e garantias”.

Rogério Ferreira admite que a medida não foi totalmente eficaz, porque não se conseguiu diminuir o número de processos, e alerta que as equipas de juízos especializados nestes processos, “ao contrário do que seria desejável, têm muito pouco apoio, havendo quadros ainda por preencher”.

O aumento da receita fiscal e uma cobrança mais eficaz são sempre positivos? Para o Fisco e para as contas públicas, a resposta é sem dúvida sim. E para os contribuintes? O sucesso fiscal tem indiscutivelmente um sabor amargo.

Dentro da própria Administração Tributária há quem defenda que o principal problema está na justiça tributária que devia ser mais rápida do que a ação executiva. As respostas a reclamações graciosas e recursos hierárquicos não são suficientemente céleres e eficazes, o que aumenta a litigância nos tribunais, aos quais só os contribuintes com recursos recorrem por sistema.

As respostas a reclamações graciosas e recursos hierárquicos não são suficientemente céleres e eficazes, o que aumenta a litigância nos tribunais, aos quais só os contribuintes com recursos recorrem por sistema.

Mas foi tudo mau? O Observador pediu a três fiscalistas que contribuíssem para um balanço possível da evolução fiscal dos últimos quatro anos. Ficam aqui as respostas de Luís Leon, partner da Deloitte, Rogério Fernandes Ferreira e Tiago Caiado Guerreiro.

O que mudou para melhor?

A informatização é uma das notas mais positivas, para Luís Leon. O fiscalista da Deloitte cita várias soluções, como os sistemas de faturação certificados, o e-fatura e o sorteio da sorte “que contribuíram para uma maior eficácia no combate à evasão fiscal”, para além de revelarem “alguns sinais de mudança cultural. O ato de pedir fatura passou a fazer parte da rotina dos portugueses”.

Ao nível internacional, os acordos de troca de informação permitiram a regularização fiscal de muitas contas bancárias no estrangeiro que não estavam declaradas em Portugal o “que contribui para alguma receita (pouco expressiva no contexto da receita total), mas sobretudo para trazer alguma justiça ao sistema”, refere ainda Luís Leon.

Tiago Caiado Guerreiro destaca a possibilidade de enviar documentos e declarações em formato digital.

Já Rogério Fernandes Ferreira, realça “as medidas relacionadas com a fiscalidade verde, que parece ser um dos aspectos mais inovadores dos últimos quatro anos, e as reformas do IRS e do IRC, que melhoraram, em aspectos importantes, o sistema fiscal resultante da reforma dos anos 80″.

Rogério Fernandes Ferreira, realça “as medidas relacionadas com a fiscalidade verde, que parece ser um dos aspectos mais inovadores dos últimos quatro anos

Este fiscalista assinala ainda “o desenvolvimento de medidas relacionadas com o combate à fraude e evasão fiscal”, que teve contudo como consequência “um aumento significativo de processos de execução fiscal, designadamente em sede de instrumentos e procedimentos informatizados”.

Tiago Caiado Guerreiro vê mais aspetos positivos para as empresas, que beneficiarem de medidas como “a redução nominal do IRC, criação de um regime mais competitivo para os dividendos e mais valias para todas as empresas e SGPS (sociedades gestoras de participações sociais), regime de reinvestimento mais generoso, informatização e utilização intensiva na Internet (menores custos de cumprimento).

Para os particulares, só a reforma do IRS trouxe algum “desagravamento fiscal”, diz. Ainda assim veio com um preço que já vamos conferir.

O que mudou para pior?

O aumento das taxas e os excessos da eficácia fiscal, são os dois aspetos mais destacados.

Rogério Fernandes Ferreira não vê mudanças substanciais no sistema fiscal. “As alterações resumem-se a um aumento generalizado da carga fiscal, quer para as empresas, quer para os particulares.”

Se para as empresas, se reduziu, por um lado, a taxa de IRC, “foram criadas contribuições sectoriais, como sejam a contribuição extraordinária sobre o sector bancário e a contribuição extraordinária sobre o sector energético, que levantam, aliás, algumas questões de inconstitucionalidade”.

Na análise aos particulares, o fiscalista reconhece que se fez “um esforço para adaptar o IRS à situação familiar, mas a carga fiscal aumentou” e foi criada a sobretaxa de IRS.

O agravamento das tributações autónomas das empresas é também eleito como um dos aspetos mais negativos por Tiago Caiado Guerreiro que destaca ainda a evolução do imposto sobre o rendimento singular. “O IRS tem vindo a tornar-se cada vez mais oneroso desde que foi criado em 1989, quer pelo alargamento da base tributável quer pelo aumento das taxas aplicáveis.”

Para os fiscalistas ouvidos pelo Observador, é no excesso de zelo que o Fisco leva a nota mais vermelha, por causa de uma forma de atuar dominada por ordens automáticas que não tem em consideração quem está do outro lado, nem se o montante em falta é proporcional à resposta.

Luís Leon, Partner da Deloitte, reconhece: “Existem muitas ações inspetivas (sobretudo a particulares) que resultam de meros cruzamentos informáticos incorretos e que se fossem analisados previamente por um técnico nem chegariam aos contribuintes”.

Tiago Caiado Guerreiro vai mais longe na discrição de uma justiça tributaria cega e denuncia “erros da administração fiscal massificados pelo computador; sistema quase persecutório e gerador de elevada incerteza jurídica e pessoal que leva ao desinvestimento nas PME; penalização dos empresários com maior capacidade de risco; impossível obter pagamentos do estado quando condenado em tribunal o que põe em causa o Estado de direito”.

Conclusão? “O sistema é eficaz para obter receita, mas não se preocupa com a justiça, legitimidade e legalidade ( o que o condena a prazo). O controle está todo na receita fiscal e nada ou pouco na despesa onde há margem”, sentencia Caiado Guerreiro.

Onde acaba a eficiência a começa o abuso?

Tiago Caiado Guerreiro é implacável no diagnóstico: “O sistema atual é cego e procura exclusivamente aumentar a receita. A justiça, a equidade, são questões secundárias”, na medida em que “exige aos contribuintes (não somos cidadãos dotados de direitos no atual sistema), um esforço desproporcionado de cumprimento e compreensão de um sistema que é complexo e contraditório”.

Embora assinale que o “combate à fraude e evasão fiscal é necessário para garantir a eficiência do sistema e a equidade e justiça fiscais”, Rogério Fernandes Ferreira considera que devem existir mecanismos que “não ponham em causa direitos, liberdades e garantias dos contribuintes”. Os contribuintes que estão dentro do sistema, ou seja, os que já pagam impostos, que são os mais expostos aos excessos da máquina fiscal. Quanto aos outros, ainda há muito a fazer, defende.

Luís Leon reconhece que existem sempre riscos de abuso num “sistema de recompensa com base nas liquidações de impostos”. O sistema de recompensa faz sentido, diz, mas deve estar “ligado à cobrança por forma a motivar o técnicos a fazer liquidações tecnicamente mais suportadas”.

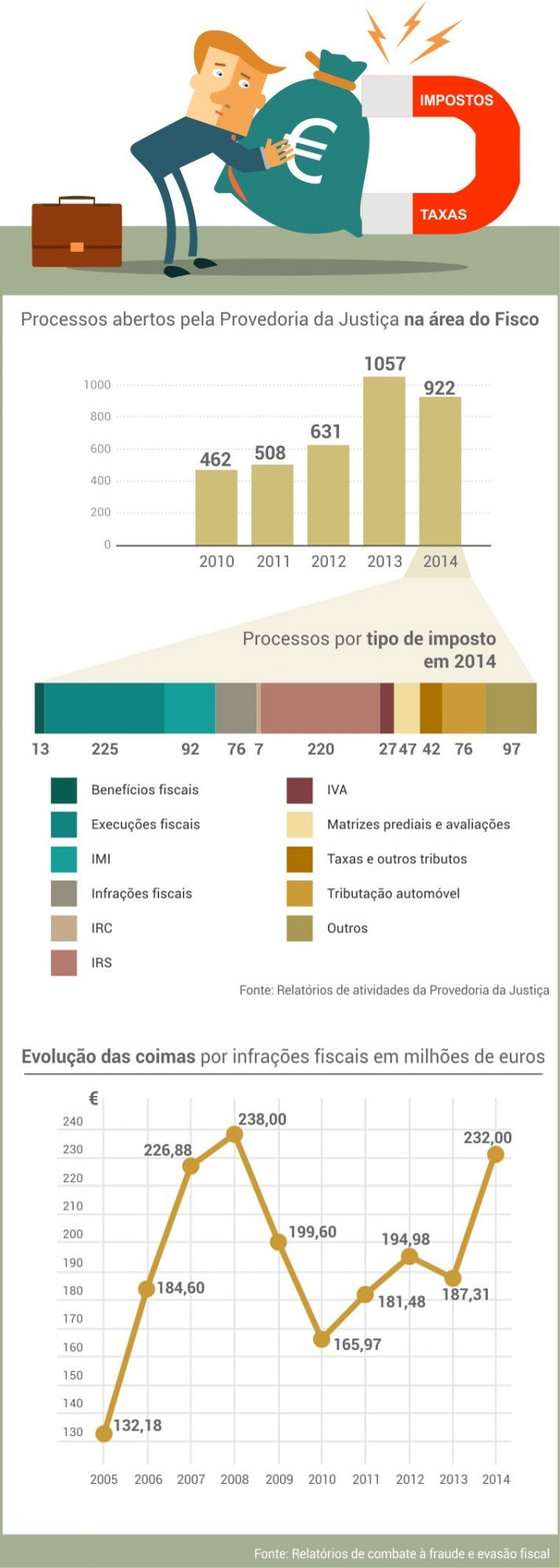

O cumprimento ou ultrapassagem das metas de cobrança coerciva é o principal critério de mérito para a atribuição dos prémios aos funcionários do Fisco. E entre estas cobranças, estão as coimas por contra-ordenação que têm vindo a crescer de forma imparável desde 2009, tendo alcançado os 232 milhões de euros no ano passado, valor que só perde para as coimas cobradas em 2008.

Tiago Caiado Guerreiro considera mesmo que o “gozo com que as Finanças publicam a aplicação constante e massiva de contra-ordenações revela uma total falta de ligação e sentido de serviço com os cidadãos”. Para este fiscalista, a classe média (que paga impostos) e as PME são os contribuintes mais expostos, em grande medida porque “não têm recursos para recorrer à justiça ou ter apoio legal de qualidade”.

Os dados da Provedoria de Justiça revelam que 2013 foi o pior ano ao nível de processos abertos na área fiscal. O número caiu em 2014, com o relatório a mostrar uma maior preocupação com a forma de atuar da Segurança Social em matéria de instauração de processos de execução para cobrar dívidas.

A reforma simplificadora do IRS simplificou a vida de quem?

Dos funcionários do Fisco. Esta é pelo menos a conclusão que se pode tirar das respostas.

Na opinião do fiscalista da Deloitte, a simplificação introduzida pelo efatura, “na realidade aumenta o trabalho do contribuinte ao ter que ir ao portal e-fatura validar as despesas, além de que muitos contribuintes não sabem ou não têm meios para o fazer”. Logo, frisa Luís Leon, “penso que a maior vantagem consiste na administração fiscal deixar, praticamente, de ter de fiscalizar despesas e poder concentrar-se noutro tipo de inspeções”.

Há uma parte do efeito desta reforma que só será visível para o ano, quando estivermos a preencher a declaração do IRS. A simplificação, defende, “seria conseguida com a eliminação das despesas, a existência de deduções específicas e a alteração da forma de cálculo das retenções na fonte. Assim, a maior parte dos portugueses podia deixar de entregar declarações (como aliás previa a versão inicial apresentada).” Mas com esta solução – deduções fixas – alguns contribuintes ficaram a perder e o Governo quis assegurar a neutralidade fiscal.

Por outro lado, receou-se que se as pessoas deixassem de pedir fatura, isso seria contrário ao combate à evasão fiscal.

Gustavo Bom / Global Imagens

Apesar de reconhecer méritos à reforma, nomeadamente ao nível da da simplificação e da diminuição de obrigações acessórias e de custos de contexto, Rogério Ferreira lamenta: “enveredou-se pela complexificação decorrente do quociente familiar em detrimento da tributação separada (obrigatória), que, essa sim, implicaria procedimentos mais simples e declarações pré-preenchidas e, mesmo, dispensa da sua apresentação em número substancial de situações”.

Já Tiago Caiado Guerreiro é categórico. “As linhas da reforma do IRS foram ignoradas pelo Ministério das Finanças. Mudou tudo para ficar tudo na mesma”.

As novas promessas dos partidos são… de alívio fiscal

Numa campanha dominada pela sustentabilidade, ou falta dela, da Segurança Social, e pelos cortes por explicar nas pensões, os impostos têm ocupado um lugar secundário no discurso dos partidos. Ainda assim é no IRS que se concentram as grandes promessas. E vão todas no mesmo sentido: alívio fiscal.

Socialistas e coligação coincidem na intenção de abolir a famosa sobretaxa do IRS, mas discordam do calendário. O programa do PS quer eliminá-la até 2018. A coligação propõe a redução progressiva até 2019, em linha com o Programa de Estabilidade e Crescimento (PEC) enviado a Bruxelas, mas admite acelerar esta eliminação, “em função das condições económicas e orçamentais do país”.

Aprofundar reforma do IRS

Curiosamente, o programa da coligação Portugal à Frente, não refere a grande bandeira do governo em matéria de IRS, o crédito fiscal a devolver aos contribuintes em 2016, em função do crescimento acima do previsto da receita fiscal. O cheque só pode ser passado no final do ano, mas as Finanças têm vindo a atualizar mensalmente o valor do bónus que até agosto estava em 267 milhões de euros, o que equivale a uma diminuição de mais de um terço da sobretaxa para 2,3%.

Ainda em matéria de IRS, os partidos do Governo pretendem aprofundar a reforma introduzida este ano, reforçando o quoficiente familiar, ou seja, os descontos por filho.

Ainda mais positivas, se bem que previsíveis, são as notícias para as empresas, onde se pretende continuar a reduzir a taxa de IRC, em linha com a reforma deste imposto. A contribuição extraordinária sobre a energia é para eliminar até 2018.

Para a próxima legislatura passa ainda o compromisso de pôr fim ao IMT (imposto sobre transações de imóveis), de forma gradual até 2019.

E há até uma palavra de conforto para o contribuinte, perante “a crescente eficácia da máquina fiscal, entende-se que deverá ser estendido a todos os impostos o regime de pagamento de dívidas fiscais em prestações”, que hoje só aplica ao IRC e IRS.

Acabar com a reforma do IRS

O programa socialista é mais ousado nos impostos, e em alguns casos poderá significar um regresso ao passado, pelo menos ao nível do IVA na restauração onde o PS quer reintroduzir a taxa reduzida de 13%. Desde 2012, que o setor está no escalão mais alto, dos 23%.

▲ António Costa com Mário Centeno, o "pai" do programa económico socialista

MÁRIO CRUZ/LUSA

Mais complexas e detalhadas, são as alterações propostas no IRS onde os socialistas defendem, para além da extinção da sobretaxa, rever os escalões do imposto, no sentido de reforçar a sua progressividade (embora guardem para mais tarde o como, alegando não saberem até onde podem ir). Pretendem ainda eliminar o quoficiente familiar introduzido pela reforma aplicada pelo atual Executivo, substituindo-o por uma dedução fixa por filho.

A linha central orientadora do programa coordenado pelo economista Mário Centeno aposta no reforço do rendimento disponível para alimentar o consumo interno, mas a proposta mais relevante centra-se na diminuição das contribuições para a Segurança Social, e não tanto na área fiscal.

A criação de um imposto sobre heranças de grande valor é outra das medidas bandeira do programa eleitoral. A receita esperada era de 100 milhões de euros. Num capítulo recheado de alterações na política fiscal, aponta-se ainda para a revisão da tributação sobre o património, a nível da distribuição da receita (dos municípios), mas também com a finalidade de reduzir as “desigualdades de riqueza”.

Nas empresas, o foco vai para os benefícios fiscais “estáveis” à retoma do investimento.

São ainda elencadas várias medidas “amigas” do contribuinte no sentido de reforçar a sua proteção e que vão desde a proibição de execuções fiscais de casas de habitação por dívidas inferiores ao valor do imóvel, reduzir as coimas e juros por incumprimentos fiscais. Fica ainda a promessa de permitir às pessoas e pequenas empresas que tenham um crédito sobre o Estado, fazer um acerto de contas no pagamento de impostos e de responsabilidades da Segurança Social.

Texto Ana Suspiro

Infografia Milton Cappelletti