Quando, em maio de 2016, o Banco de Portugal anunciou que iria pagar (apenas) 186 milhões de euros em dividendos ao Estado, não tardaram as acusações de que tinha a mão demasiado fechada. O governador Carlos Costa e a sua liderança foi, mesmo, acusada por um professor universitário de estar a “esconder lucros”, sobretudo sabendo-se que a compra de dívida pública no mercado estava a dar lucros significativos ao banco central. As compras de dívida davam lucros mas, todavia, também significavam mais risco para os livros do banco central, e a política seguida foi de prudência — colocou-se de parte um valor elevado em provisões, que subtraíram aos lucros e, portanto, aos dividendos. Quase um ano volvido, as compras continuaram, à velocidade de cruzeiro de cerca de mil milhões de euros por mês, mas a política parece ter mudado e os dividendos devem quase triplicar neste ano, fruto de menores provisões, o que está a ser lido por alguns como uma decisão de um banco central autónomo que não foi impermeável ao poder político.

Numa entrevista em vídeo ao Observador, o porta-voz do Partido Socialista (PS) João Galamba deu uma primeira explicação para que os dividendos subam de 183 para 450 milhões de um ano para o outro, sem que nada tenha mudado nas compras de dívida e apesar de haver uma perceção de risco mais gravosa face à dívida portuguesa. “O programa de compra de dívida é conhecido e isso [o pagamento dos dividendos] foi, certamente, articulado entre o acionista Estado e o conselho de administração como, aliás, é normal em qualquer empresa ou instituição que pague dividendos. A política de distribuição de dividendos é, sempre, algo acordado entre a administração e os seus acionistas e não me parece que haja aí qualquer incerteza”.

João Galamba afirmou que estes 450 milhões de euros seriam uma “receita importante que, existindo, impedem aumentos de impostos sobre empresas e famílias”. “É uma maneira indolor de fazermos consolidação orçamental“, rematou o deputado socialista.

O Orçamento está a contar com 450 milhões de euros em dividendos relativos ao exercício de 2016, um valor muito acima da média dos últimos anos, como o Observador apontou assim que a proposta foi entregue no Parlamento, no dia 14 de outubro. A diferença entre o valor de dividendos pagos no ano passado e este ano chega (e sobra) para suportar o aumento das pensões anunciado pelo governo. A negociação do Orçamento foi, como é frequente, fechada na última hora — mas, segundo apurou o Observador, o volume dos dividendos do Banco de Portugal foi uma matéria “articulada” desde cedo, e fechada nas vésperas de o primeiro-ministro, António Costa, viajar para a China.

Na véspera da apresentação da proposta de Orçamento, o Jornal de Negócios adiantava que o PS e o Bloco de Esquerda estavam a estudar alguma forma de ir buscar uma fatia maior dos lucros do banco central, procurando obter um valor superior do que o habitual para ajudar nas contas do défice orçamental. O Eurosistema comprou, até ao final de setembro, 21,8 mil millhões de euros em dívida pública portuguesa, e o risco da maior parte das compras de dívida assenta no Banco de Portugal, que é o ator que compra os títulos no dia-a-dia, nos mercados. As obrigações compradas pagam juros e têm preços inferiores aos 100% que são reembolsados na maturidade — o que faz com que estas operações estejam a ser lucrativas para o comprador, o Banco de Portugal.

Quando forem apresentados os resultados de 2016, na próxima primavera, será possível ter uma imagem mais fiel de quantos lucros com estas operações foi possível obter. E será conhecida, também, a justificação do banco central para o que está a ser lido como uma mudança de política no que diz respeito ao provisionamento. O jornal Público noticiou esta semana que havia “tensão” dentro do Banco de Portugal, uma notícia baseada numa fonte da instituição, não identificada, e num aparente desabafo de um homem próximo de Carlos Costa, José Bracinha Vieira, que num post no Facebook (entretanto apagado) falou num “saque” ao Banco de Portugal que arriscava “descapitalizar” a instituição.

Bracinha Vieira, que é consultor e adjunto da direção do Banco de Portugal, criticava estar a distribuir-se quase o triplo dos dividendos (em comparação com o ano passado) “à custa da criação de provisões para a carteira de dívida pública portuguesa que, com o aumento dos juros deste ano e o que vier a ocorrer nos próximos tempos levará a uma desvalorização desses títulos e a imparidades que podem levar à descapitalização do banco central”. Tudo isto para, na opinião de Bracinha Vieira, se “disfarçar o défice”.

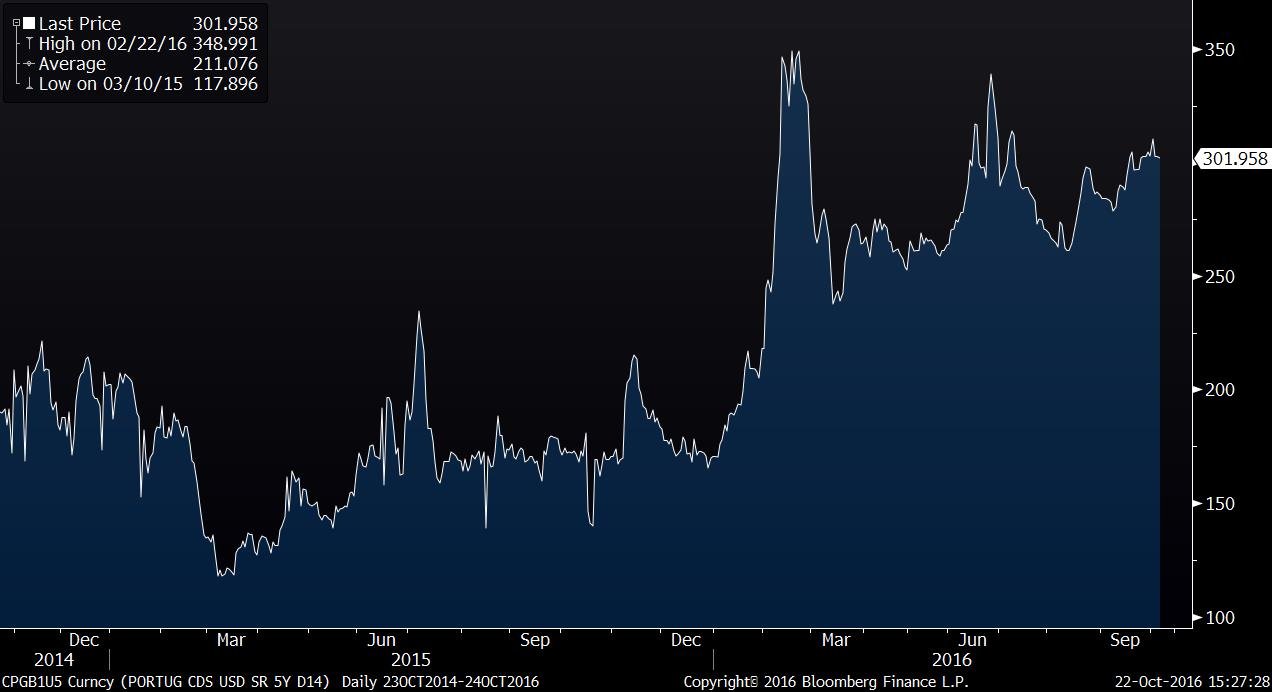

Risco e juros da dívida nacional estiveram mais elevados em 2016

Tal como os juros da dívida de Portugal, que têm tido valores (absolutos e relativos) mais elevados em 2016 do que em 2015, o preço dos credit default swaps que protegem o incumprimento em dívida portuguesa mostra que o risco implícito na divida tem sido muito maior em 2016 do que em 2015.

O que está a deixar perplexos vários especialistas, incluindo antigos e atuais quadros do Banco de Portugal, que falaram com o Observador, é que se tenha iniciado uma política de provisões cautelosa em 2015 — o ano do início do programa de compras de dívida pelo BCE — e que se tenha mudado de política quando, paradoxalmente, o risco implícito está mais elevado (pelo que faria sentido fazer mais provisões) e quando o próprio volume de títulos comprados é maior. O que mudou, de um ano para o outro?

Em maio de 2016, quando o Banco de Portugal informou que tinha colocado de parte 480 milhões de euros em provisões (o dobro do ano anterior), o Banco de Portugal explicava que essa “provisão para riscos gerais tem uma natureza equivalente a uma reserva, dado que apresenta um caráter de permanência, destinando-se a cobrir riscos potenciais de balanço numa perspetiva de médio e longo prazo”. Com essa injeção de 480 milhões, ficavam postos de lado 4.047 milhões de euros em provisões.

“O reforço desta provisão em 2015 tem em consideração o aumento de riscos de balanço do Banco, principalmente associado ao acentuado crescimento da carteira de títulos de dívida pública detida para fins de política monetária”, continuava o Banco de Portugal, acrescentando que “de acordo com as metodologias e instrumentos utilizados para medição dos riscos financeiros pelo Eurosistema, tenderá a elevar estes riscos e a reduzir as respetivas coberturas financeiras”.

Estava explicado. A tomada de provisões foi assim justificada pelo Banco de Portugal, instituição que tem uma matriz de risco — uma espécie de quadro Excel, para simplificar — em que são introduzidos parâmetros que não são públicos. O que parece paradoxal é que, em 2015, dado o início das compras de dívida, essa matriz de risco apontou para 480 milhões; em 2016, com o programa em curso, um balanço cada vez mais impregnado com dívida pública e o risco desta mais elevado, apontou para um valor que será bem inferior.

O Observador pediu um comentário a fonte oficial do Banco de Portugal, além de um esclarecimento sobre a forma como são calculadas as provisões, mas o pedido não foi satisfeito. O Ministério das Finanças foi, também, contactado sobre esta matéria, e não houve resposta. Contudo, o ministro das Finanças afirmou, em entrevista ao Jornal de Negócios após a apresentação da proposta de orçamento, que “não há uma alteração radical nessa política, pelo menos daquilo que eu conheço”. Mário Centeno acrescentou, entretanto, que “o Banco de Portugal fez um provisionamento muito significativo nos últimos anos e tem uma política de provisões que se adequa a todos os princípios prudenciais nessas matérias”.

Além de Mário Centeno, da Praça do Comércio veio, também, uma frase do secretário de Estado do Tesouro, Ricardo Mourinho Félix, que afirmou à Lusa que “o Banco de Portugal faz as provisões que entende adequadas”. Quanto a isso, não parece existir ambiguidade nas orientações do Banco Central Europeu: sim, como João Galamba diz, é natural haver uma articulação entre o acionista e o conselho de administração porém, o Banco de Portugal não é uma empresa normal — além de responder ao Estado, tem responsabilidades perante o Eurosistema por ser um dos bancos centrais que compõem a união monetária.

As orientações do BCE em matéria de provisões e dividendos ficaram bem patentes, ainda recentemente, nas alterações à Lei Orgânica de outro banco central da zona euro: a Banca d’Italia. “Como é consistentemente notado pelo BCE, lucros só podem ser transferidos para o Orçamento do Estado depois de quaisquer perdas acumuladas nos anos anteriores serem cobertas e após serem realizadas as provisões consideradas necessárias para salvaguardar o valor do capital e dos ativos do banco central”, conforme aqueles que forem os “riscos gerais incorridos no âmbito das operações do banco central.

Neste artigo do BCE, sublinha-se outro fator crucial: este cálculo das provisões e dos dividendos deve ser feito no respeito rigoroso da “independência financeira”, ou seja, independentemente de influências por parte de seja quem for, incluindo o acionista Estado.

É essa independência que poderá estar em risco. Ou, pelo menos, a imagem que dela se tem (incluindo no exterior), aponta um dos especialistas ouvidos pelo Observador. Numa altura em que crescem de tom as críticas dos opositores das compras de dívida pelo BCE (via bancos centrais nacionais), a aparente desistência, de um ano para o outro, por parte do Banco de Portugal em relação a uma política de provisões conservadora poderá ser usada como trunfo nas críticas por parte dos responsáveis que acusam o BCE de estar, com este programa, a gerar lucros fictícios que, depois, são sequestrados pelos Estados para evitar cortar na despesa pública e fugir às reformas estruturais que são pedidas por entidades como o FMI, Comissão Europeia e o próprio BCE.

Jens Weidmann, à direita, é o presidente do banco central alemão e um dos altos responsáveis que criticam as compras do BCE porque estas podem contribuir para que os Estados aproveitem para fugir ao corte de despesa e às reformas estruturais. (Foto: DANIEL ROLAND/AFP/Getty Images)

Depois da péssima imprensa internacional que resultou da decisão legalmente questionável na imposição de perdas a investidores preferenciais do Novo Banco — os filhos e enteados na dívida do BES –, a imagem de um banco central a ceder à pressão política para distribuir mais dividendos pode ser muito danosa para a opinião dos investidores sobre o país, avisa um dos especialistas ouvidos.

Uma outra fonte, também com passado recente no Banco de Portugal, não vê caso para polémicas. “É pouco dinheiro, não faz sentido atirar lama para cima de Portugal por causa de 100 ou 200 milhões de diferença. Se fosse passa para cá dois mil milhões…“, relativiza o especialista, lembrando que Mário Centeno passou muitos anos no Banco de Portugal e, portanto, “terá uma ideia mais apurada do que a média das pessoas sobre a real situação financeira do Banco de Portugal e sobre a necessidade (ou não) de fazer provisões tão elevadas”.

De um ponto de vista, faz sentido que o Banco de Portugal faça mais provisões do que, por exemplo, Espanha ou Irlanda. O rating da dívida portuguesa é mais baixo e o risco, explícito no nível dos juros e dos credit default swaps, é bem mais gravoso. Ainda assim, na opinião pessoal dessa fonte ouvida pelo Observador, com conhecimento íntimo destes processos, “o Banco de Portugal tem uma política de provisionamento altamente conservadora que está a escudar o Banco de Portugal de hipotéticos riscos numa extensão e numa forma que é completamente desproporcionada em relação aos riscos que o resto do país enfrenta”.

Num cenário de colapso em que a dívida portuguesa fosse reestruturada — como partidos como o BE e o PCP defendem — e os títulos perdessem valor real, a solvência do Banco de Portugal poderia estar em causa (é para um cenário desses que as provisões são feitas). Contudo, o que não faz sentido, para este especialista, é que o Banco de Portugal esteja constantemente a atualizar o valor das suas carteiras conforme a evolução dos preços da dívida no mercado.

Por outras palavras, mesmo em momentos de taxas de juro de Portugal mais elevadas (no mercado), o Banco de Portugal deve ter bom senso no reconhecimento contabilístico dessas potenciais imparidades, porque o Banco de Portugal não é um qualquer banco de investimento e porque esses títulos não foram comprados para vender a outros investidores mas, sim, para conservar até à maturidade e receber 100% no vencimento (independentemente das flutuações que tenham ocorrido no mercado e, claro, assumindo que o país paga a dívida na totalidade).

“Não é preciso ser tão conservador quanto o Banco de Portugal tem sido. E o ministro das Finanças, estando numa situação em que corre grandes riscos, vê, ali ao lado, uma instituição cheia de dinheiro, a fazer lucros significativos à custa do Estado português e a fazer uma política de dividendos ridícula”, defende a fonte. Mas o ministro das Finanças já era Mário Centeno na altura do fecho das contas do Banco de Portugal de 2015, quando a instituição pagou menos dividendos — porque é que já no ano passado não houve uma “articulação” para que houvesse mais dividendos nesse ano? Com o governo de esquerda a tomar posse em novembro de 2015, “não foram a tempo“, acredita o especialista.