O banco central mais poderoso do mundo, a Reserva Federal dos EUA (Fed), deve anunciar esta quarta-feira um novo aumento das taxas de juro de 75 pontos-base – o quarto consecutivo desta magnitude, caso se confirme. Mas a razão por que este pode ser um dia decisivo para a economia e para os mercados financeiros mundiais é que se gerou a expectativa de que Jerome Powell, o presidente da Fed, poderá dar um primeiro sinal de que a partir de agora vai andar mais devagar – será desta que vem aí, finalmente, o “pivô” na estratégia do banco central?

Embora Powell já tenha trocado as voltas dos investidores algumas vezes, nunca como nos últimos dias se tornou tão palpável a expectativa de que o famigerado “pivô” estará mesmo para breve. A bolsa norte-americana teve a segunda semana consecutiva de ganhos, recuperando fôlego graças a alguma confiança nos mercados de que a Fed irá abrandar o ritmo das fortes subidas de juro – que têm feito o dólar subir 17% desde o início do ano e levado a uma brusca correção nos índices acionistas.

Ouça aqui o episódio do podcast “A História do Dia” sobre o papel dos bancos centrais.

Sempre que lhe põem um microfone à frente da boca, o presidente da Reserva Federal jura que não irá ficar a meio caminho na luta contra a inflação, recorrendo sempre ao exemplo de Paul Volcker, que nos anos 80 abrandou o ritmo do aperto monetário demasiado cedo e acabaria por ter de emendar a mão e voltar a subir em flecha as taxas de juro – conseguindo, finalmente, controlar a inflação elevada. Mas desta vez poderá ser diferente, apostam os mercados financeiros: com os EUA a poucos dias das eleições intercalares (8 de novembro), a inflação a dar alguns sinais de poder abrandar e o risco de recessão bem vivo, a Fed poderá agora ajustar o tom.

Essas expectativas foram alimentadas por um artigo publicado a 21 de outubro no The Wall Street Journal onde se dizia que a Reserva Federal estava a preparar o quarto aumento de 75 pontos-base nos juros mas que na reunião desta quarta-feira iria haver um “debate” sobre a dimensão das subidas de juros no futuro. A notícia era assinada por Nick Timiraos, jornalista que têm ganho fama nos mercados como o principal “mensageiro” do banco central dos EUA, frequentemente transmitindo aquilo que a Fed quer que seja dito aos investidores a cada momento.

“Alguns responsáveis [da Fed] têm sinalizado o seu desejo de que, em breve, se abrande o ritmo de subidas de juros e se pare com os aumentos no início do próximo ano, para perceber como é que as decisões tomadas este ano estão a fazer abrandar a economia”, escrevia Nick Timiraos, indicando que embora continue a haver na Fed quem queria continuar com o pé no acelerador há outros responsáveis que estão preocupados com o risco de se causar um abrandamento (económico) “desnecessariamente brusco”.

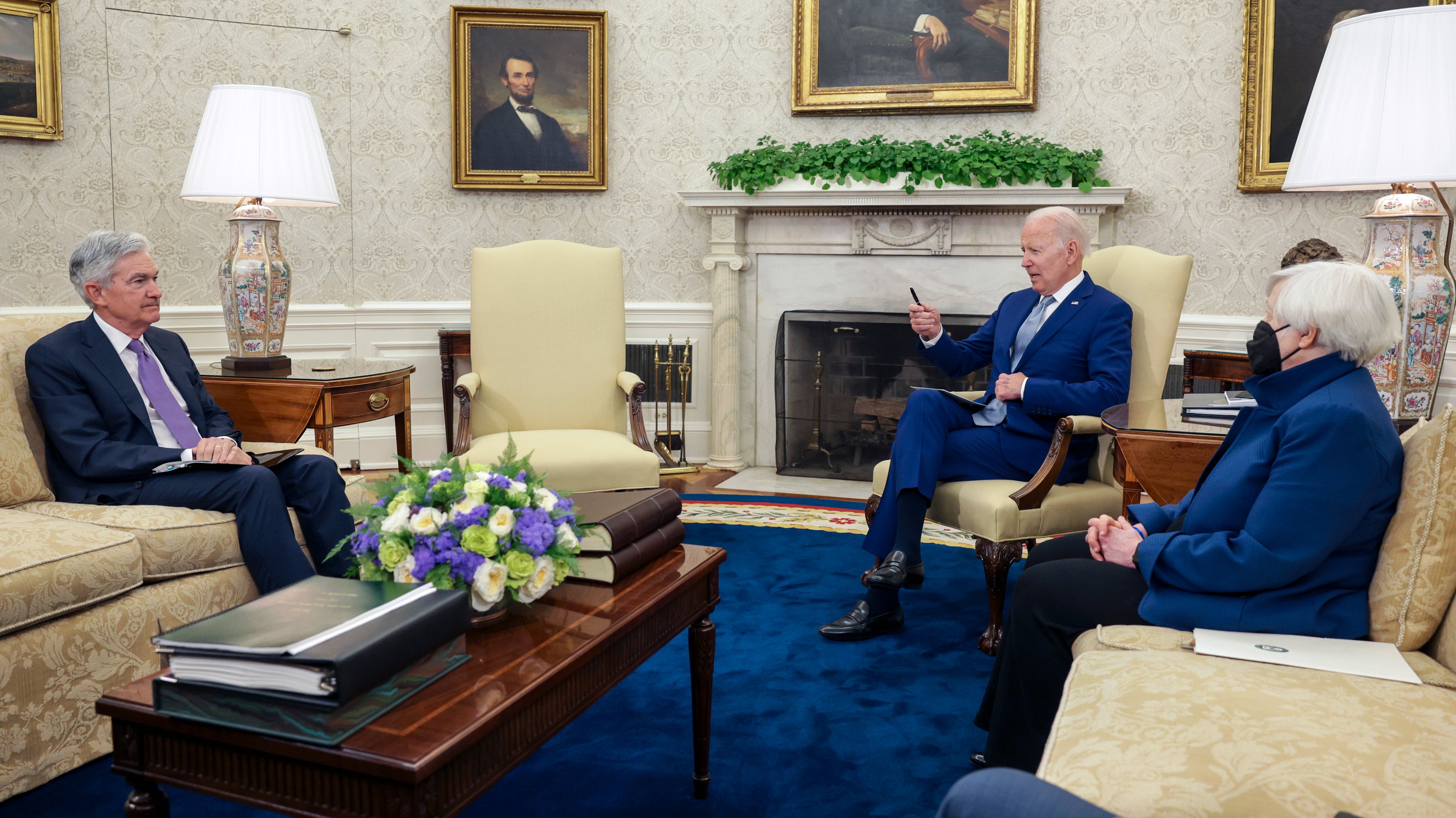

▲ Jerome Powell, com o Presidente Joe Biden e Janet Yellen, sua antecessora na Fed que hoje é secretária do Tesouro dos EUA

Getty Images

Bernd Weidensteiner, analista do Commerzbank, escreve em nota enviada aos investidores nesta segunda-feira que “provavelmente a Fed irá começar, nas próximas semanas, a preparar os investidores para mexidas mais pequenas nas taxas de juro”. A confirmar-se a subida de 75 pontos-base esta quarta-feira a taxa de juro de referência irá passar para um intervalo entre 3,75% e 4%, o que coloca o banco central mais perto do nível que será o “pico” deste ciclo de subidas, que alguns analistas situem em 5%.

“O pico está mais próximo e a Fed deverá começar a mover-se a um ritmo mais lento, para depois não ter uma transição demasiado abrupta entre a fase mais rápida de subida dos juros e a fase em que o banco central atinge um nível de juros elevados onde, depois, deverá permanecer durante algum tempo”, acrescenta Bernd Weidensteiner.

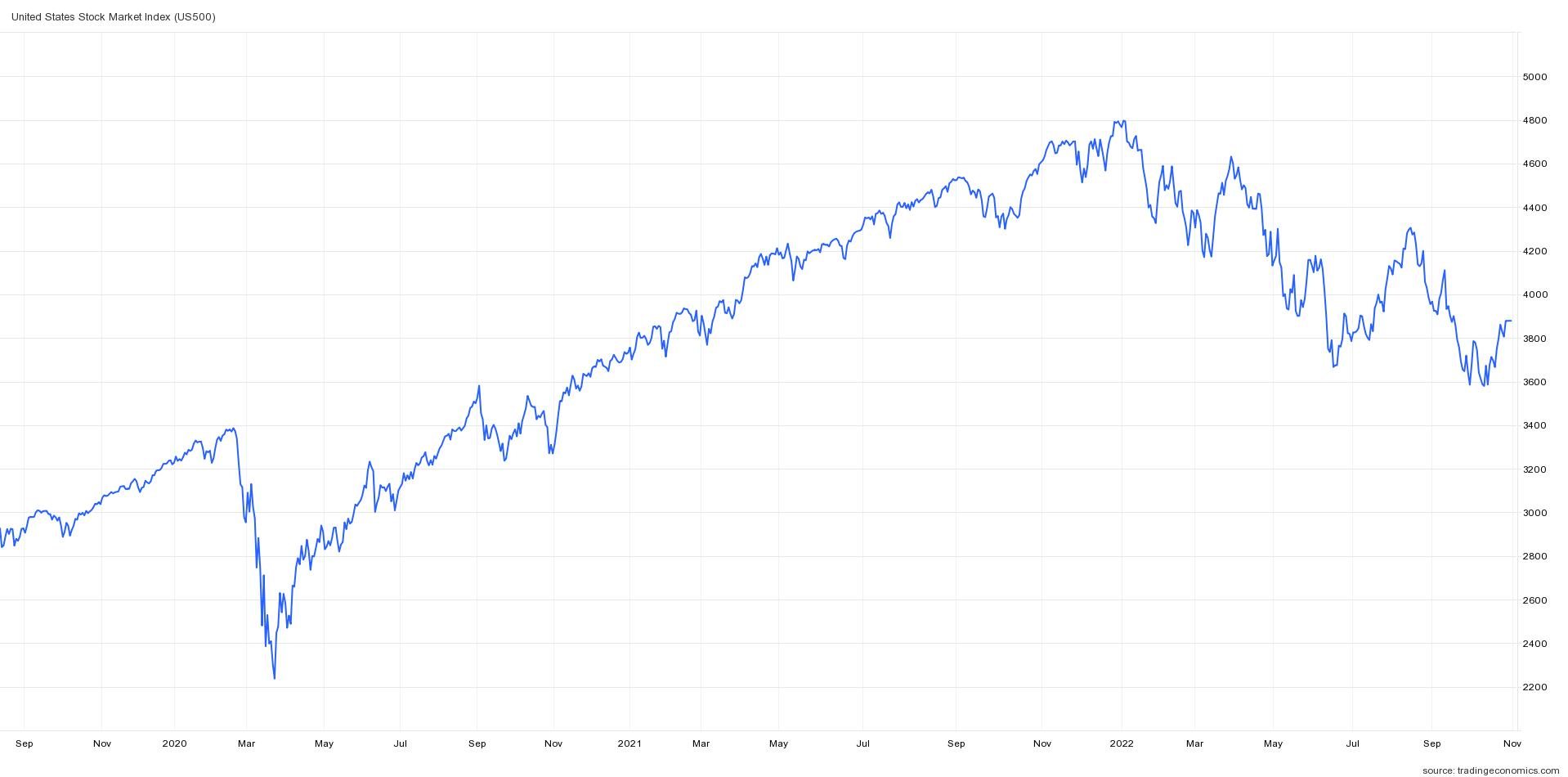

▲ Bolsa de Nova Iorque, medida pelo índice S&P 500, está a cair cerca de 16% este ano, penalizada pelo aperto monetário rápido pelo banco central. FONTE: TradingEconomics

John Plassard, diretor da suíça Mirabaud Asset Management, lembra que a subida de 75 pontos-base desta quarta-feira, a quarta consecutiva, “irá elevar a taxa de referência, que influencia quase todos os custos de financiamento na economia, para níveis que não víamos desde finais de 2007“.

Porém, diz o especialista, “à medida que crescem os riscos de uma recessão nos EUA e a instabilidade aumenta um pouco por todo o mundo, aqueles que seguem de perto os passos da Fed vão ficar a acreditar que o aumento deste mês poderá ser o último desta magnitude”. Tudo depende daquilo que Powell disser, em viva voz, na conferência de imprensa ao final desta tarde de quarta-feira.

A expectativa do analista da Mirabaud é que “Powell irá querer dar um pré-aviso grande aos analistas e investidores antes de começar a abrandar no ritmo de subida dos juros” – aliás, a notícia do The Wall Street Journal de 21 de outubro já poderá ter sido um primeiro passo nesse processo. Porém, sublinha John Plassard, o líder da Fed não deixará de “passar uma mensagem dura contra a inflação” e “evitar dar a entender que a inflação é um problema resolvido”.

“Um boa solução de compromisso será [Powell] enfatizar que os dados económicos que vão sair nos próximos meses serão decisivos“, antecipa o especialista, sublinhando que o mercado de trabalho continua “tórrido” e enquanto não houver sinais de fraqueza nesse ponto, podemos prever que a Fed vai continuar a apertar a política monetária.

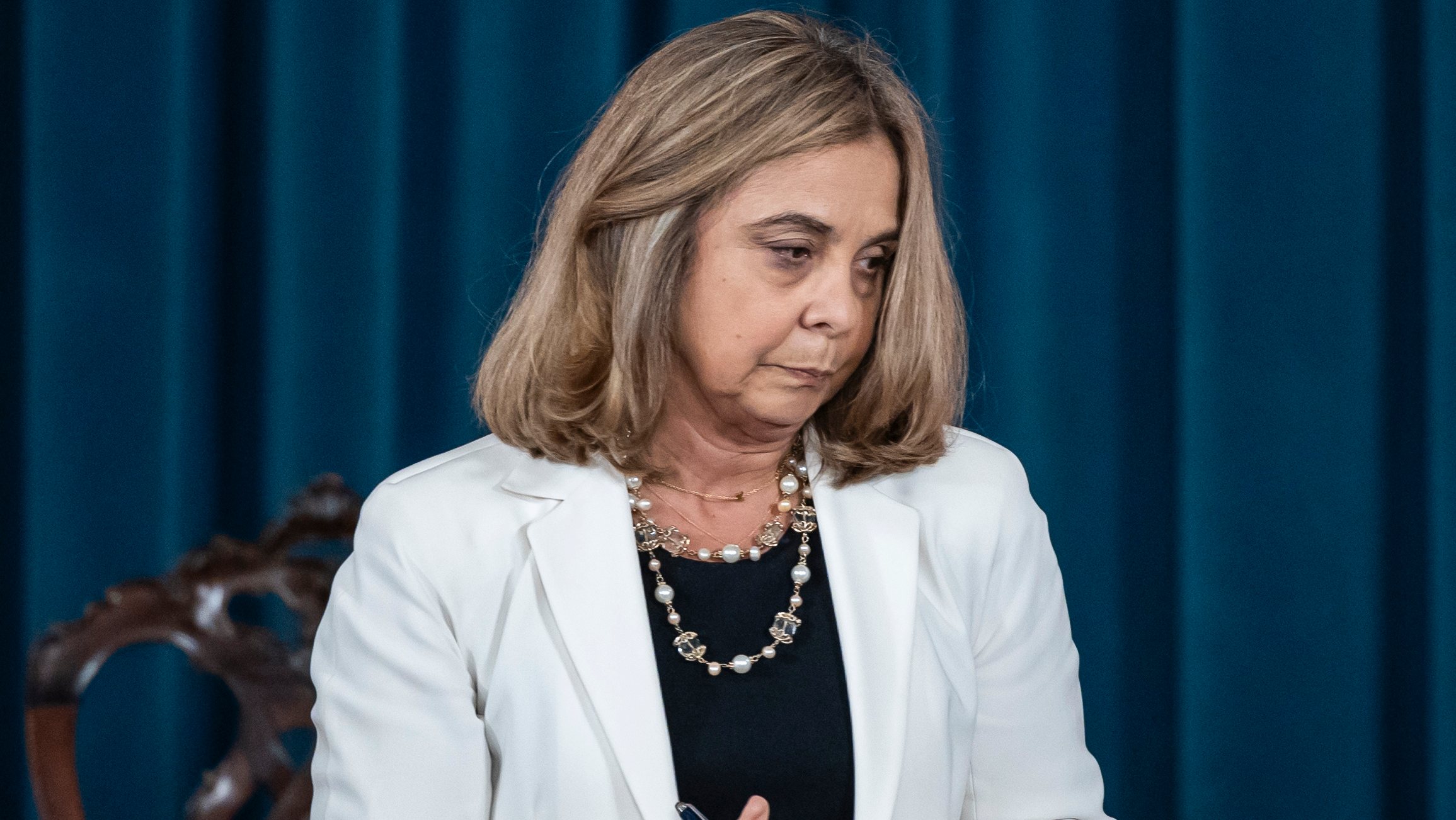

▲ A conferência de imprensa de Jerome Powell começa às 18h30 (hora de Lisboa), esta quarta-feira.

JIM LO SCALZO/EPA

Antes da próxima reunião da Fed, em dezembro, os responsáveis já terão na sua posse os dados sobre a evolução do mercado de trabalho não só em outubro (que saem já nesta sexta-feira) mas também os de novembro (que serão divulgados na primeira sexta-feira de dezembro). Por outro lado, antes da próxima reunião da Reserva Federal, que termina no dia 14 de dezembro, também vão sair dados mais atualizados sobre a inflação.

Os últimos meses trouxeram descidas nos preços de algumas matérias-primas (industriais ou outras) que levam a crer que as pressões inflacionistas poderão estar a abrandar, pelo menos a montante. Mas isso tarda em aparecer nos dados oficiais: a taxa homóloga de inflação subjacente, que exclui energia e preços dos alimentos não processados, subiu de 4,9% para 5,1% em setembro, ou seja, bem mais do que o dobro daquilo que a Fed idealiza como uma inflação saudável.

À luz deste valor, faz sentido os mercados verem o pivô como iminente? Ou há risco de que Powell volte a dar um “banho de água fria” aos investidores, como fez no simpósio de Jackson Hole em agosto? Na opinião de John Plassard, da Mirabaud, “a Fed não irá fazer o pivô antes de Powell ter a certeza absoluta de que o ímpeto de aceleração dos preços está controlado. E isso poderá demorar mais tempo a acontecer do que aquilo que estamos a prever“.