Não há dúvida que os depósitos a prazo são os instrumentos financeiros favoritos dos portugueses. As últimas estatísticas mostram que cada cidadão tem, em média, 12.800 euros, muito longe, por exemplo, dos 11 euros aplicados em Certificados de Aforro. Todavia, as baixas taxas de juro estão a ameaçar o sucesso dos depósitos.

Os cinco maiores bancos a oferecer depósitos a prazo a um ano pagam, no máximo, 1% à maioria dos aforradores, exceto o Novo Banco, que fruto da sua política de retenção e captação de clientes, fornece uma taxa anual bruta de 1,75%. Se a estimativa de inflação de 1,1%, calculada pelo Fundo Monetário Internacional, se confirmar em 2015, quem fizer depósitos nos maiores bancos verá a sua poupança crescer menos do que o aumento dos preços dos bens e dos serviços. Mesmo no Novo Banco, o incremento real, depois de descontar os impostos, é marginal.

As taxas de juro continuarão reduzidas. “Na Suíça e na Alemanha, as pessoas já pagam para fazer depósitos”, avisa um colaborador do Millennium bcp, cuja agência o Observador visitou anonimamente. Os grandes bancos calculam que a Euribor a três meses, uma das referências no mercado monetário europeu, só volte a subir além dos 0,5% a partir de dezembro de 2018, mostram os negócios feitos no mercado de futuros. Atualmente, a Euribor a três meses está em 0,08%. Ficar acima de 1% só deverá acontecer em 2020.

Uma mão cheia de ações promissoras

O Observador visitou anonimamente os maiores bancos para aferir como conseguem convencer os clientes a contratar depósitos a prazo num cenário de baixas taxas de juro. Selecionámos uma dúzia de bancos: aqueles que têm mais de 2,5 mil milhões de euros de recursos de clientes. Em metade dos casos, uma das primeiras propostas apresentadas ao potencial cliente foi um depósito indexado a um cabaz de ações.

Na maioria dos casos, o funcionamento do depósito indexado é semelhante: no final do prazo do depósito, os subscritores recebem um juro alto se todas as ações do cabaz se tiverem valorizado; se alguma não tiver uma rendibilidade positiva, a taxa de juro a receber é mínima. O capital está sempre garantido, mas não é possível movimentar o dinheiro antes do final do prazo acordado.

Na Caixa Geral de Depósitos, o depósito Caixa Top 5 Dezembro 2016 foi o promovido. Se, nos dois anos de duração do depósito, as cotações das ações da AB Inbev, da Nike, da Verizon, da Swiss Re e da Galaxy Entertainment subirem, o cliente recebe uma taxa de juro anual de 2,46%. Se alguma não se valorizar ou ficar igual, a taxa de juro anual desce para 0,25%.

“Estes depósitos enervam-me”, confessou a funcionária da Caixa Geral de Depósitos. “Se as empresas não forem conhecidas, é um produto muito difícil de colocar” junto dos clientes. Para a colaboradora, apenas a Nike, a fabricante de equipamento desportivo, tinha um nome reconhecido pelos seus clientes. Para esses clientes menos informados do mundo empresarial, a funcionária tinha mais dois depósitos indexados para oferecer, mas ligados ao comportamento da taxa Euribor a seis meses. A taxa anual bruta poderia ficar entre 0,25% e 1,85%.

O gestor de clientes do Millennium bcp tinha dois depósitos indexados para propor ao potencial cliente. Durante o próximo ano, o Millennium Investimento 5 Ações Dezembro 2015 pode render 3%, se as ações da Inditex, da EDF, da BP, da Vodafone e da McDonald’s subirem ou estiverem ao mesmo nível dentro de um ano. Se alguma descer, a taxa de juro é de 0,5%. “Os mercados acionistas têm estado a subir nos últimos quatro anos”, justifica o colaborador.

O outro depósito indexado do Millennium bcp, o Millennium Triplo Potencial Junho 2016, acrescenta um novo nível de complexidade. Se, no final de um ano e meio, as ações da Telefónica, da Iberdrola, da Royal Dutch Shell, da Munich Re e da Zurich Insurance subirem ou ficarem iguais, o cliente ganha uma taxa anual bruta de 2,29%. Se apenas quatro das cinco ações conseguirem esse feito, o rendimento anual é de 1,5%. Se duas ou mais ações descerem, a taxa de juro anual é de 0,33%. “Todos os meses, temos produtos novos destes”, avisa o funcionário.

Quando o Observador visitou a agência do Banco BPI, o depósito proposto pelo gestor de conta também era indexado. “A taxa está indexada a cinco farmacêuticas”, explicou o colaborador do banco. “Se, no final [de 18 meses], as cotações estiverem iguais ou superiores, o cliente recebe uma taxa anual de 4,5%. Se uma das ações estiver abaixo da cotação inicial, o cliente recebe 0,25%”, explicou. O empregado do Banco BPI não entregou o prospeto do produto, como mandam as regras bancárias, mas uma visita às páginas do Banco de Portugal encontra o Depósito Indexado Healthcare EUR 2016. As ações de referência são da Novartis, da Roche, da GlaxoSmithKline, da Sanofi e da Merck.

Em vez do setor farmacêutico, o BBVA sugere o energético. O Depósito Indexado Cabaz Energia 1 Ano BBVA, que usa as cotações da Eni, da Galp Energia, da Repsol e da BG Group como indicador, pode pagar uma taxa anual bruta de 2,47%. Caso alguma das ações desça no prazo de um ano, a taxa anual é de 0,25%.

Noutro produto, o Depósito Indexado Cabaz Europa BBVA, o BBVA eliminou a rendibilidade máxima. Os subscritores ganham 30% da rendibilidade média de um cabaz composto pelas ações da Air Liquide, da Eni, da GDF Suez, da LVMH e da Total em três anos. No mínimo, a taxa anual é de 0,25%. “Só mesmo no final é que será possível saber a rentabilidade do produto”, explica o colaborador do BBVA. “Está a jogar na bolsa, porque tem ações cotadas na bolsa, mas não tem risco para o cliente”, porque o capital está garantido.

No Santander Totta, o nosso potencial cliente enfrentou uma proposta mais difícil de digerir. O Depósito Multinacionais Alemanha-França pode pagar um rendimento de 2% em cada semestre nos próximos três anos e um mês, se as cinco ações se valorizarem, em média, 2% ou mais. Se não for atingido este objetivo em cada semestre, o rendimento semestral é de 0,165%. Feitas as contas, a taxa anual bruta da aplicação varia entre 0,32% e 3,82%.

Mínimo é o mais provável

Embora a maioria dos funcionários bancários mencione que existe uma probabilidade de ganhar a taxa mínima dos depósitos indexados (o colaborador do Banco BPI foi a exceção, porque referiu ser “uma hipótese remota”), a mensagem não é clara de que o risco de ganhar o mínimo é elevado.

Os prospetos que os potenciais subscritores devem receber mencionam obrigatoriamente os riscos e incluem uma simulação histórica aos resultados dos depósitos indexados. Por exemplo, em 56% das simulações feitas sobre o Depósito Indexado Cabaz Europa BBVA, que não tem teto para a rendibilidade, o retorno foi de 0,25%, o mínimo previsto. Quase todos os produtos têm simulações que mostram que é mais provável ganhar o mínimo do que o máximo. Há exceções, como o depósito indexado da Caixa Geral de Depósitos, que, em 100% das simulações históricas, rendeu a taxa máxima.

As simulações históricas são, no entanto, indicadores fracos sobre o futuro rendimento do produto. A qualquer momento, a bolsa pode inverter a senda das subidas e todos estes produtos podem gerar os rendimentos mínimos.

“Dos 43 depósitos indexados vencidos em 2013, 23 pagaram a remuneração mínima garantida no prospeto informativo, a qual em 10 dos casos correspondeu a uma remuneração nula”, calculou o Banco de Portugal, segundo o Relatório de Acompanhamento dos Mercados Bancários de Retalho. “Em 14 depósitos foi paga a remuneração máxima potencial indicada no respetivo prospeto informativo. Nos restantes seis, a remuneração ficou entre a mínima e a máxima.” Isto quer dizer que, em 2013, mais de metade pagou o mínimo, mas apenas um terço pagou o máximo.

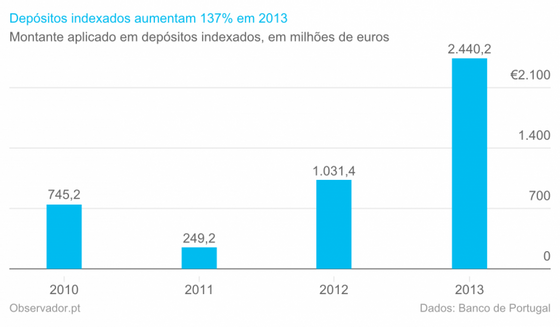

Graças ao apelo das taxas máximas, os depósitos indexados são um sucesso de vendas. Em 2013, fizeram-se mais de 167 mil subscrições (99,2% de depositantes particulares), mais do dobro do ano anterior e mais de sete vezes aquelas que foram registadas em 2011. Aplicaram-se mais 2,4 mil milhões de euros em depósitos indexados em 2013, elevando o montante aplicado para mais de quatro mil milhões de euros. Millennium bcp, Caixa Geral de Depósitos e Santander Totta foram os principais comercializadores destes produtos.

Tudo indica que novos recordes serão batidos em 2014. Até ao início de dezembro, foram comercializados 208 depósitos indexados e duais, mais 59 do que em todo o ano de 2013.

Antes de decidir contratar um depósito indexado, os aforradores devem ponderar se vale a pena arriscar ter uma remuneração baixa, comparando-a com as taxas de juro dos depósitos a prazo simples. “A TANB [taxa anual nominal bruta] de 17 dos 43 depósitos indexados vencidos em 2013 foi superior à TANB dos depósitos simples na mesma instituição de crédito, para o mesmo prazo, tendo sido inferior nos restantes 26 depósitos”, revela o Banco de Portugal. Em 60% dos depósitos indexados que terminaram em 2013, os clientes bancários teriam ganho mais se tivessem optado pelos depósitos simples. Em 2012, a proporção foi de 65% dos depósitos indexados vencidos que renderam menos do que os depósitos a prazo simples.

Uma análise às cerca de seis dezenas de depósitos indexados que se venceram em 2014 revela que, graças à alta bolsista, sete aplicações renderam mais de 9%. Todavia, outras sete tiveram uma taxa de juro nula. Metade dos depósitos indexados vencidos renderam menos de 2,01%, a taxa de juro média dos depósitos a prazo constituídos no início do ano.

Uma pitada de mais risco

Na visita anónima ao Barclays, o diretor da agência propôs, também, uma aplicação indexada, mas não era um depósito. Os depósitos indexados são um tipo de produto financeiro complexo. No entanto, enquanto os depósitos são obrigados a garantir o capital (que também se encontra protegido pelo Fundo de Garantia de Depósitos), os restantes produtos financeiros complexos não são obrigados a essa garantia.

As obrigações propostas pelo Barclays, a segunda emissão das Note Retorno Cambial Dezembro 2019, garantem o capital. “A taxa anual prevista é de 4%”, explica o diretor da agência do Barclays, mas o pagamento depende da evolução do euro face a quatro divisas (rupia indonésia, rupia indiana, lira turca e real brasileiro).

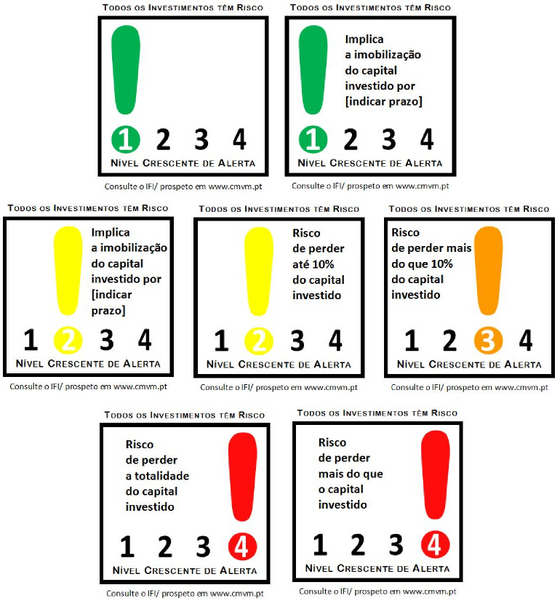

O produto do Barclays é uma exceção: apenas 4% das aplicações em produtos financeiros complexos (excluindo depósitos) não têm capital garantido, mostra o Relatório Anual Sobre a Atividade e Sobre os Mercados de Valores Mobiliários de 2013 publicado pela Comissão do Mercado de Valores Mobiliários. A CMVM é quem supervisiona estes produtos, enquanto cabe ao Banco de Portugal acompanhar os depósitos indexados.

Na falta de capital garantido, os bancos têm mais dificuldade em convencer os seus clientes a subscrever produtos complexos. Em 2013, apenas 64,2% das emissões foram colocadas. O Deutsche Bank e o Millennium bcp foram as principais entidades colocadoras, segundo a CMVM.

Os investidores devem ter um cuidado especial quando lhes são sugeridos produtos financeiros complexos. A CMVM revela que 84% do montante colocado em 2013 foi de instrumentos que recebem o alerta vermelho: há a possibilidade de se verificar uma perda de capital igual ou superior à totalidade do capital investido.

Porém, desde o início do ano, os principais bancos não promovem produtos de alto risco ou particularmente complexos, ao abrigo de um protocolo assinado com a CMVM, “considerando que o elevado grau de complexidade que caracteriza alguns desses produtos requer especiais cuidados na respetiva comercialização, para que as suas características e riscos sejam apropriadamente apreendidos não só pelos clientes como pelos próprios colaboradores nela envolvidos”.