Nas últimas décadas, os bancos tiveram um papel central na evolução da economia portuguesa. A compra de casa foi possível com o crédito à habitação (bonificado pelo Estado). A compra de automóvel e de outros equipamentos pôde ser antecipada com o crédito bancário. Também o Estado e as empresas puderam realizar investimentos com o crédito disponibilizado pelos bancos.

Os bancos cumpriram assim, parcialmente, o que se esperava deles. Por um lado, supriram a escassez de capital que existia na economia portuguesa, pelo menos desde as nacionalizações de 1975. Por outro lado, permitiram-nos realizar com antecipação as nossas expectativas de aproximação aos níveis de bem-estar europeus.

A crise financeira internacional e a crise do euro puseram à vista de todos o grande falhanço da banca portuguesa. A banca falhou na sua função básica de promoção do desenvolvimento da economia, ao ter concentrado o crédito em sectores com baixo potencial de crescimento económico. O aumento do crédito às empresas não se refletiu na produtividade e no crescimento económico.

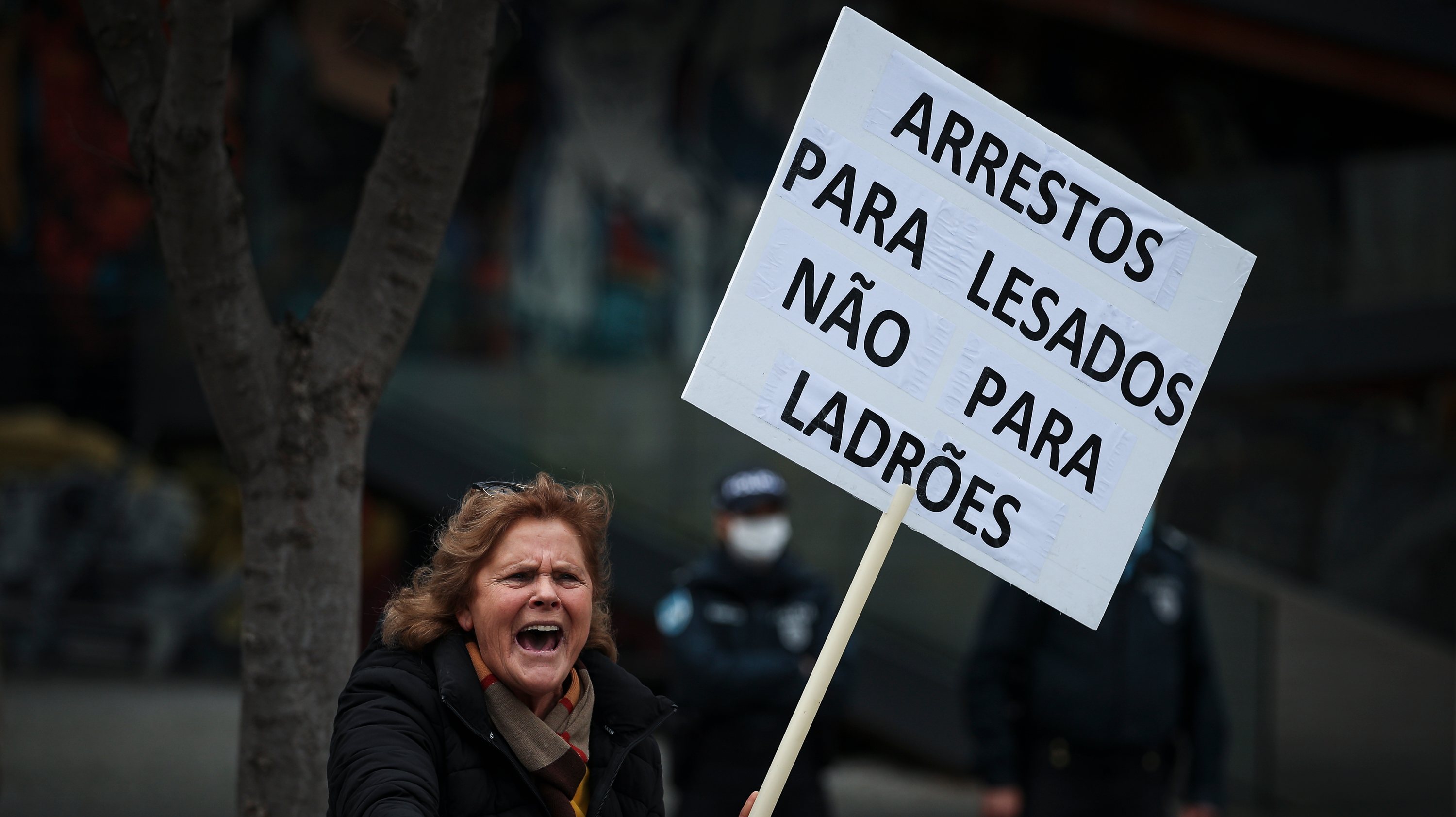

Em Portugal, como aconteceu noutros países, a crise da dívida foi também uma crise bancária. E foi uma das crises bancárias mais graves da área do euro: num relatório de Maio de 2019, o Banco de Portugal estimava que, no período 2007-2018, a ajuda aos bancos se aproximava dos 24 mil milhões de euros (12% do PIB). Caixa Geral de Depósitos, Banco Português de Negócios e Banco Espírito Santo (BES) foram os que mais danos infligiram aos contribuintes.

O Novo Banco (NB) entre injecções de capital e o Fundo de Resolução já custou cerca de 4 mil milhões de euros. E esta era parte ‘boa’ do BES. O CEO António Ramalho referiu em entrevista ao Expresso que em 2020 ainda sobram 3000 milhões de euros de activos tóxicos no balanço do NB. Isto é, mesmo com a economia a crescer desde 2014 e com taxas de juro em níveis mínimos, uma enorme parcela dos créditos concedidos a empresas pelo BES são irrecuperáveis. Numa palavra, o BES e o seu legado são uma calamidade.

Embora com grandes variações de banco para banco, o crédito malparado foi a principal causa da baixa rendibilidade do sector bancário e é ainda uma das suas maiores vulnerabilidades. No crédito às empresas, o incumprimento chegou a atingir os 15% em 2015, estando actualmente próximo dos 7% — ligeiramente acima da média da área do euro.

As baixas taxas de juro colocam desafios à rendibilidade dos bancos. Os bancos queixam-se por as taxas de juro negativas se reflectirem nas taxas dos empréstimos. Os bancos queixam-se por as taxas de juro negativas não se poderem aplicar também aos depósitos. A cada uma daquelas queixas damos nós graças enquanto devedores e depositantes.

Uma das soluções encontradas pelos bancos para compensar a sua redução de rendimento com os juros dos empréstimos foi a criação de uma miríade de comissões. Na área do euro, as comissões representam cerca de 25% do rendimento dos bancos. Em Portugal, esse valor ultrapassa os 30%. Havendo custos associados, a existência de comissões pela utilização de serviços bancários faz sentido do ponto de vista económico. Convém lembrar que a banca tem hoje custos adicionais com o Fundo de Resolução europeu e nacional, com o aumento do Fundo de Garantia de Depósitos e com os custos associados às novas exigências da supervisão nacional e europeia.

Perante o aumento galopante das comissões bancárias, a Assembleia da República aprovou, na semana passada, medidas no sentido de abolir ou limitar o âmbito das comissões bancárias. Apesar de apresentarem propostas diferentes, todos os partidos apontaram no mesmo sentido.

Deve o Estado impor limites no âmbito das comissões a cobrar e aos seus valores máximos?

O supervisor já actua nesta área e tomou diversas medidas nos últimos tempos com o objectivo de tornar mais transparentes as comissões cobradas e a comparabilidade entre bancos. Podemos ver naquele comparador que existem bancos que não cobram comissões pela manutenção da conta e que outros cobram mais de 100 euros anuais. O consumidor tem liberdade para escolher e é essencial alargar essa liberdade, o que se faz promovendo a concorrência neste mercado, que hoje é um mercado europeu.

Limitações à cobrança de comissões levarão os bancos a procurar fontes adicionais de rendimento, nomeadamente através da concessão de crédito com taxas de juro muito baixas. A longo prazo, este comportamento poderá aumentar o risco do sector.

Sabemos que o setor bancário em Portugal é um sector muito concentrado. Aliás, sabemos que a Autoridade da Concorrência acusou recentemente 14 instituições de cartelização. Tratando-se de serviços essenciais para a vida dos cidadãos, é fundamental impedir o abuso de poder de mercado pelos bancos. Por outro lado, o Estado tem também a obrigação de garantir que todos os cidadãos têm acesso a serviços bancários, o que em grande medida já é garantido pela conta de serviços mínimos bancários.

Perante a ameaça de restrições à cobrança de comissões pelos bancos, a reacção do presidente da Associação Portuguesa de Bancos, Faria de Oliveira, foi ameaçar com o fecho de mais agências e despedimento de trabalhadores. Esta posição sugere que as comissões que pagamos são um subsídio à ineficiência da actividade bancária. Essa seria uma boa razão para acabar com elas.

Ora, a recuperação da rendibilidade dos bancos tem de continuar a passar por ganhos de eficiência, que resultarão no fecho de mais agências (-35% entre 2011 e 2019) e na redução de trabalhadores (-18% entre 2011 e 2019). A digitalização dos serviços tem de prosseguir, ainda que no curto prazo possa implicar mais custos.

Apesar das medidas tomadas para recuperar a rendibilidade do sector bancário – redução de crédito malparado, aumento das comissões, redução de agências e trabalhadores, digitalização – não tem sido fácil atrair capital para este sector. Os capitalistas portugueses são poucos e, neste momento, não mostram interesse pela banca. O único banco com ‘capital’ português é a Caixa Geral de Depósitos. Os restantes bancos com maior relevância no mercado estão nas mãos de estrangeiros. Santander e BPI são detidos por espanhóis. BCP por capital angolano e chinês. O Novo Banco é controlado e gerido por um fundo americano. Existe também um conjunto de outros bancos de origem estrangeira muitos activos no mercado.

Apesar de toda esta turbulência, o papel fundamental dos bancos manteve-se. Continuam a conceder crédito às famílias e às empresas. As famílias portuguesas continuam a confiar-lhe as suas poupanças. Apesar das elevadas comissões, o valor dos depósitos é hoje superior ao valor anual do PIB e aumentou cerca de 10% desde 2011. Esta manifestação de confiança no sector bancário é o resultado mais positivo das acções tomadas pelos Governos, pelo Banco de Portugal e pelos bancos desde a crise financeira. A manutenção da confiança nos bancos teve um custo muito elevado. Mas a verdade é que não podemos viver sem bancos. O nosso dinheiro está nas mãos deles.