Índice

Índice

[Este trabalho foi originalmente publicado em abril de 2016, em antecipação à decisão da DBRS anunciada nesse mês. Recuperamos o texto para que os leitores possam conhecer melhor a agência que mantém a dívida de Portugal acima de lixo, a única, e que hoje volta a pronunciar-se.]

A DBRS é uma pequena agência de rating canadiana que tenta morder os calcanhares às três grandes (Moody’s, S&P e Fitch), que se estima controlarem 95% do mercado de notações de crédito. Para o resto do mercado, a importância da DBRS ainda é pequena, mas para Portugal esta é a agência decisiva que tem a chave para evitar um novo resgate financeiro, porque abre a porta para as compras de dívida pública pelo Banco Central Europeu (BCE), que têm feito cair os juros no mercado. Quem é a DBRS, a agência que segura o país (e os bancos) no BCE e que esta sexta-feira volta a avaliar Portugal? E, acima de tudo, porque é que os seus cálculos dão um resultado diferente dos das outras agências? Ou não será uma questão de cálculos?

Já muito se escreveu nos últimos meses sobre a DBRS. Sobretudo desde as semanas pós-eleições legislativas, em outubro, quando, em entrevista ao Observador, os analistas da agência se mostraram surpreendidos pelas negociações lideradas pelo Partido Socialista que levariam à queda do governo de Passos Coelho e a formação de um governo socialista apoiado nos partidos mais à esquerda. Soaram os alarmes na DBRS (bem como nas outras três agências), que antes das eleições acreditava que, à falta de maioria, teríamos a formação de um bloco central liderado por PSD ou PS, conforme quem saísse vencedor. A DBRS falava numa possível “coligação instável” à esquerda, em “incerteza quanto à política económica” e, acima de tudo, alto risco de um “confronto com os credores” europeus.

Em janeiro, durante as duras negociações sobre os primeiros planos orçamentais de Portugal, a DBRS viria mesmo a dizer, com todas as letras, que admitia cortar o rating de Portugal, perante o braço de ferro que decorria por aqueles dias. Foi nessa altura que os juros da dívida atingiram níveis há muito não vistos — 4,5% a 10 anos. A explicação era simples: perder esse rating de lixo significava que todas as quatro agências reconhecidas pelo BCE passariam a considerar de alto risco o investimento em dívida portuguesa. O que, na prática, como o que conta para o BCE é o melhor rating disponível, significava que Portugal precisaria de um regime de exceção (waiver) para que os bancos conseguissem continuar a entregar dívida pública portuguesa como colateral no BCE para se financiarem e, por outro lado, para que o BCE continuasse a comprar dívida pública nacional no seu inédito plano de expansão monetária — a bazuca. Esse waiver só viria, porém, a troco de um novo programa de ajustamento, isto é, um novo resgate.

O BCE, liderado por Mario Draghi, usa o melhor rating disponível entre S&P, Moody’s, Fitch e DBRS. O rating acima de lixo da DBRS é o único que vale a Portugal. E assim deverá continuar a ser nos próximos tempos. (Foto: PATRICK HERTZOG/AFP/Getty Images)

É este o cenário. É esta a importância da DBRS para Portugal numa altura em que as outras agências não dão quaisquer sinais de poder tirar Portugal do lixo nos próximos tempos. É por esta razão que o que a DBRS decide sobre a notação de risco de Portugal é decisivo para o futuro próximo do país. Uma nova avaliação está agendada para esta sexta-feira, dia 29 de abril, e ninguém está à espera de qualquer alteração — nem de rating nem, mesmo, da chamada perspetiva futura (outlook), que é estável mas poderia ser negativa ou positiva. Bastaria essa perspetiva cair para negativa para desencadear uma reação muito negativa nos mercados financeiros, dizem os especialistas. O Estado passaria imediatamente a pagar mais para se financiar, e esses custos rapidamente se propagariam para bancos, empresas e famílias.

IGCP e analistas dizem que rating está seguro

“O que nós acreditamos é que, face ao comportamento da DBRS e à evolução dos fundamentos da economia portuguesa nos últimos tempos, a notação que atualmente existe já foi atribuída em condições que, entretanto, verificaram uma melhoria. Portanto, consideramos que, se for com base em argumentos de evolução, a probabilidade é que não haja uma descida“. A declaração, recente, é de Cristina Casalinho, presidente do organismo que gere a dívida pública portuguesa — o IGCP.

A tranquilidade de Cristina Casalinho não destoa daquilo que é a expectativa dos analistas em antecipação à próxima sexta-feira. A equipa de análise de obrigações europeias do Rabobank não vê uma probabilidade maior do que 30% de que o outlook desça — e, diz o banco holandês, não passa pela cabeça de ninguém, nesta altura, que possa haver um corte efetivo do rating. A ideia de que o rating está seguro, pelo menos para já, foi alimentada por uma entrevista recente que foi dada ao Observador pelo responsável máximo pelos ratings soberanos da DBRS, Fergus McCormick.

Para formar a sua opinião — ou seja, o seu rating –, a DBRS introduz no excel os mesmos dados sobre o rácio de dívida acumulada, taxas de crescimento médias históricas e previsões de crescimento e inflação. Estas e outras variáveis são introduzidas no modelo de análise utilizado pela DBRS e pelas outras agências, com diferenças que hão de ser ligeiras. O que ajuda a explicar porque é que há opiniões distintas entre as agências, além de terem modelos ligeiramente diferentes, é que a análise qualitativa pode atribuir maior ou menor peso ao facto, por exemplo, de um país como Portugal pertencer à zona euro.

A entrevista a Fergus McCormick permitiu perceber melhor porque é que a DBRS atribui a Portugal um rating melhor do que as outras agências. Em grande parte, trata-se de um rating atribuído não só a Portugal mas, em certa medida, a todo o projeto da moeda única e aos mecanismos de apoio financeiro que existem.

“Atribuímos um valor importante a esse apoio“, afirmou Fergus McCormick. “O facto de Portugal ou outro país pertencer à zona euro não significa que, por si só, tenha um crédito melhor. Mas significa que se for necessário um país recorrer a um programa cautelar ou a um resgate pleno ou, ainda, às muitas linhas de liquidez e apoio financeiro disponíveis, isso torna mais fácil o refinanciamento do país e torna um default (incumprimento) menos provável“, acrescentou.

Por outras palavras, o rating atribuído a Portugal é, também, um julgamento acerca da vontade política que existe em toda a zona euro para que esta não se desmembre. A DBRS tem, portanto, uma maior fé do que as outras agências de que, no final de contas, a zona euro irá manter-se intacta e que, mesmo que seja necessário aliviar a dívida dos países isso não implicará perdas para os investidores privados — ou seja, aqueles para quem a DBRS dirige as suas recomendações.

Será a DBRS mais tolerante? Ou mais distraída?

A DBRS não tem para qualquer outro país europeu a mesma importância que tem para Portugal. A dívida portuguesa é a única entre as que são escrutinadas pela agência que não tem mais nenhum acima de lixo. Mas significará tudo isto que a DBRS tende a ser mais tolerante ao risco? Será que é mais a DBRS é mais fácil de convencer?

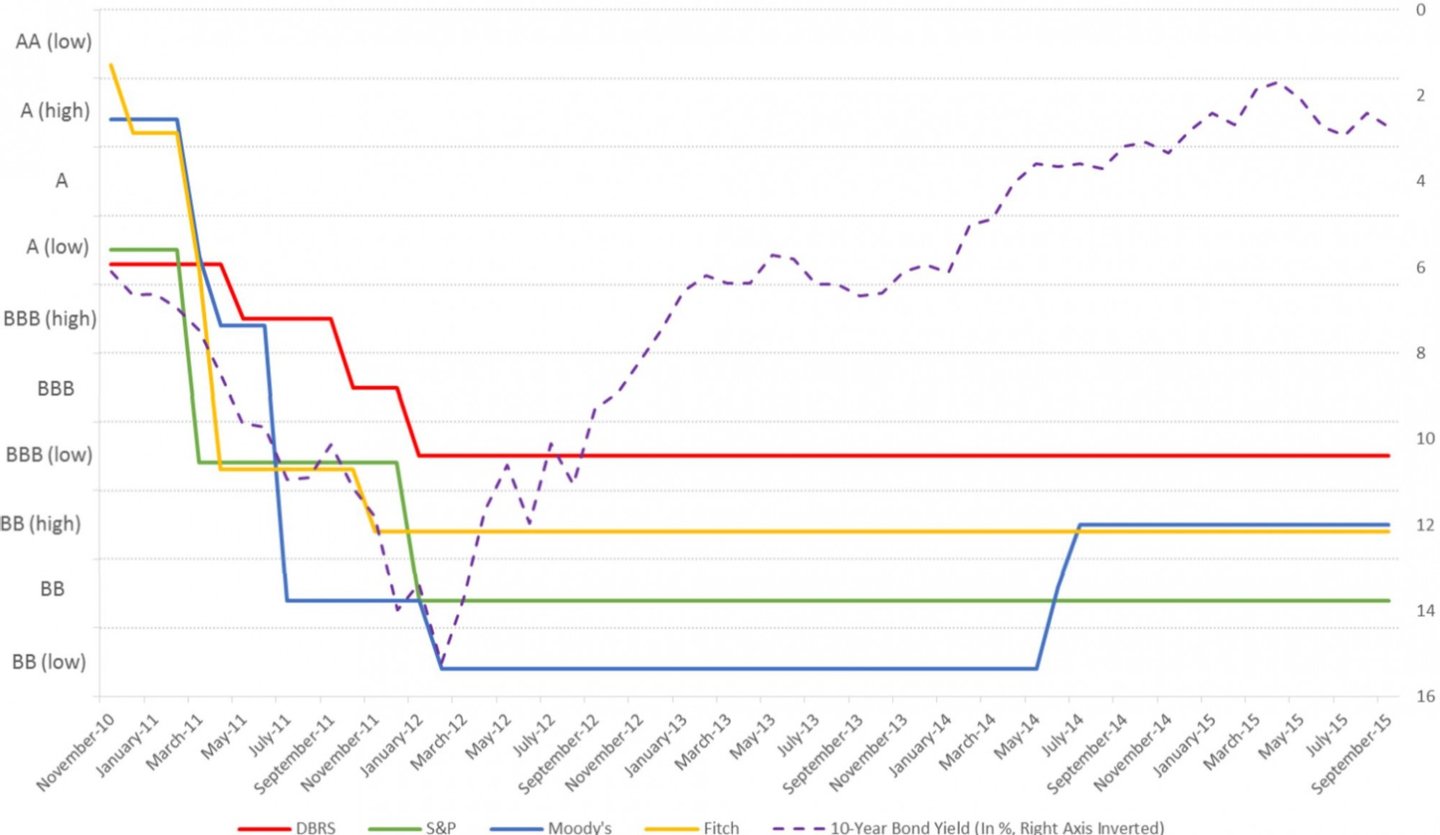

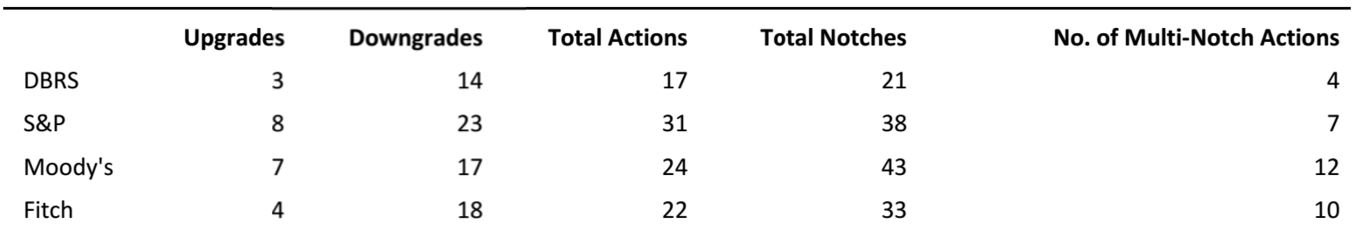

Provavelmente, a resposta é não — porque, recuando alguns anos, a DBRS tinha, antes da crise, um rating bem inferior para Portugal do que as outras agências. Segundo o histórico da Bloomberg, quando a Fitch, por exemplo, ainda atribuía um rating elevado de AA a Portugal, em 2010, a DBRS já só dava um A a Portugal — e com um sinal menos à frente. Esse rating de A- estava, nessa altura, três níveis abaixo da notação da Fitch e dois níveis abaixo da Moody’s.

DBRS começou por ser a mais pessimista para Portugal. Hoje é o contrário

Fergus McCormick explicou que, em comparação com outras agências, a DBRS tende a ter uma abordagem mais estável, mais constante, aos ratings. “Temos menor propensão para subir os ratings e menor propensão para os descer. Procuramos expurgar as nossas análises dos efeitos do ciclo económico — e quando existem, realmente, alterações estruturais, procuramos certificar-nos de que conhecemos essas alterações com clareza e conseguimos antecipar as suas consequências”, explicou o responsável da DBRS.

Fergus McCormick, responsável máximo dos ratings soberanos, explicou que a DBRS tem menor propensão para mudanças súbitas nas notações de risco. (Foto: DBRS)

Ratings através dos ciclos. Este é o título de um relatório que é um auto-retrato que a agência DBRS fez em setembro. “A DBRS centra-se nas alterações estruturais, na qualidade das políticas e na sustentabilidade da dívida, no contexto dos fundamentos de crédito dos emitentes [de dívida], e procurar evitar reações precipitadas aos sobes e desces dos ciclos económicos normais”, escreve a agência no documento. Os ratings tendem a ser mais estáveis e mais previsíveis, “porque acreditamos que é isso que os investidores preferem”, diz a agência. Cortes de vários níveis, de uma assentada, serão raríssimos e têm de ser muito bem justificados com mudanças bruscas das políticas ou das circunstâncias.

Evitar “reações precipitadas”. A DBRS “mexe-se” menos do que as outras agências

Entre os países europeus cobertos pela DBRS, são muito menos numerosas as alterações de rating do que na S&P, na Moody’s e na Fitch. Fonte: DBRS

De pequena empresa familiar para quarta maior agência do mundo

A DBRS foi fundada em 1976 no Canadá e, hoje, é uma agência global com escritórios em Toronto, Nova Iorque, Chicago e Londres. No final do ano passado tinha 568 funcionários, divididos entre o Canadá, EUA e Londres.

Atualmente, os dois maiores acionistas da empresa-mãe da agência de rating são o Carlyle Group e a financeira Warburg Pincus LLC, cada um destes com 46,9% do capital. O Carlyle Group é uma empresa de investimentos (private equity) norte-americana que, segundo os critérios da PEI 300, é a maior do mundo. É investidora em empresas como a Altice, que comprou a Portugal Telecom, a Getty Images e a Dealogic.

O fundador da Dominion Bond Rating Service foi Walter Schroeder. Com a reputação das grandes agências abaladas pela crise financeira, a DBRS cresceu e foi vendida em 2014, por mais de 500 milhões de dólares. Passando a contar com os recursos dos dois novos investidores, a empresa lançou-se numa expansão global que, na Europa, recebeu um grande impulso quando a agência se tornou a quarta reconhecida pelo BCE, além das três grandes.

“O reconhecimento do BCE é muito importante para nós. Estamos muito satisfeitos por satisfazer os critérios”, disse em conversa telefónica com o Observador, a partir de Londres, Detlef Scholz, diretor da DBRS para o mercado europeu que foi recrutado à rival Moody’s. O responsável, que explicou os planos de expansão da DBRS na Europa, sublinhou que a empresa “tem um grande carinho pela Península Ibérica“, já que foi em Espanha, Portugal e Itália que a empresa iniciou atividade na Europa. Hoje têm ratings para soberanos e empresas na Alemanha, Holanda e Reino Unido, limitando-se, para já, a ratings de bancos, países e operações de titularização. A empresa ainda não entrou no mercado europeu da dívida empresarial nem dos chamados sub-soberanos, como dívida de câmaras municipais.

“Pressão? Não. Francamente, não”

Apesar do reconhecimento pelo BCE — que vale muito — o mercado de ratings continua dominado pelas três grandes: S&P, Moody’s e Fitch. E isso deve-se muito ao facto de os principais índices de obrigações seguidos pelos investidores, como o iBoxx, apenas aceitarem os ratings dessas três. “Entrar no mercado não é fácil“, disse um analista de mercados em Londres ao Observador, mas “a DBRS tem crescido à boleia do BCE e isso pode ser uma boa rampa de lançamento — e, claro, para vós, portugueses, é absolutamente crucial“.

Pode considerar-se que, nesta altura, a DBRS é ainda mais importante do que as outras agências. Qualquer corte de rating que as três grandes possam anunciar não terá grande impacto, porque os ratings já estão em lixo e, portanto, não há muito mais índices dos quais a dívida portuguesa possa ser expulsa. Ainda assim, se outras agências vierem a cortar o rating de Portugal para níveis ainda mais negativos, isso pode criar maior pressão sobre a DBRS e virar para ela, ainda mais, os holofotes no que a Portugal diz respeito. Ou será que não é assim?

Eis a resposta de Fergus McCormick: “Nós somos conscientes das movimentações dos ratings das outras agências, mas formamos a nossa própria opinião. Pressão? Não. Francamente, não.“