O artigo “Invista sem emoções. Ligue o piloto automático”, em que aconselhámos os investidores a simplificar a carteira através de fundos de índice, produziu uma vasta reação junto dos leitores do Observador. Críticas, agradecimentos e dúvidas — encaixámos os dois primeiros e tentamos agora esclarecer os terceiros.

Desde a quarta-feira da semana passada, quando o artigo foi publicado, a maioria dos contactos de leitores procurou resposta a duas perguntas: “Como construir uma carteira de fundos de índice?” e “Que rentabilidades esperar no futuro?” Para apresentar as soluções, que seguem dentro de momentos, desenhámos carteiras para cinco perfis padrão de aforradores.

Antes das recomendações, devemos fazer uma pausa para um esclarecimento importante. “Nunca apresente backtest de cinco anos”, aconselhou-nos um leitor via correio eletrónico, referindo-se à informação incluída no primeiro e no segundo quadro do artigo anterior. Não foi feito qualquer backtest; é apenas informação estatística sobre os fundos. Um backtest é um teste a um modelo de previsão financeira. Mais à frente, sempre que possível, fazemos simulações de longo prazo para as carteiras recomendadas de fundos de índice.

“E os câmbios”, pergunta outro leitor? É indiferente investir num fundo cotado em euros ou num fundo cotado noutra divisa, se o índice subjacente for o mesmo. O risco cambial do investidor não é o da moeda do fundo, mas o dos câmbios dos componentes do fundo. Investir num fundo cotado em dólares que replique um índice de ações da zona euro não tem risco cambial (excluindo efeitos marginais de arredondamentos nas conversões cambiais).

É importante que tenha consciência dos componentes do fundo de índice que selecionar, mas não dê demasiada importância aos câmbios. Como verá mais à frente, o impacto de longo prazo é mitigado. Preocupe-se mais em escolher fundos baratos e intermediários financeiros económicos.

Há bancos que propõem investir em índices através de certificados, como alerta o comentário do leitor Manuel Cruz. Não vá em cantigas: os certificados podem ter a vantagem da cobertura cambial, mas também a desvantagem de não pagarem ou reinvestirem os dividendos como os fundos fazem, regra geral. Além disso, enquanto a maioria dos fundos de índice têm os títulos na carteira, os certificados constituem uma promessa de pagamento do banco emitente. Ou seja, se houver problemas, os aforradores podem ir buscar os títulos ao património do fundo de índice, enquanto não o podem fazer em relação ao banco emitente. Se o banco não conseguir cumprir as suas promessas financeiras, os investidores ficam elencados no rol de credores.

Se avançar para a simplificação da sua carteira com fundos de índice, perceberá, provavelmente pouco tempo depois, que o mais difícil deste tipo de estratégia não é a sua concretização, mas a sua manutenção. O espírito humano tem muita dificuldade em ficar quieto. Muitas emoções — raiva por desvalorizações temporárias, ganância por não estar entre os que mais ganham no curto prazo, medo de estar a navegar numa bolha financeira — afloram ao longo do tempo de investimento. Reserve o seu sistema límbico para coisas que o mereçam; deixe as aplicações financeiras de fora.

Não se deixe surpreender pelos resultados das simulações que apresentamos em baixo. Em todos os cálculos, usámos simplesmente os índices bolsistas e os custos implícitos no investimento nessas referências. Não são garantia de retornos futuros, mas são a melhor métrica para o valor de longo prazo da sua carteira.

De qualquer maneira, as rentabilidades passadas não são garantia de desempenhos futuros. No entanto, quando o cenário de análise é muito longo, o passado tende a repetir-se teimosamente no futuro.

A maioria dos produtos indicados pode ser detalhada no primeiro quadro do artigo “Invista sem emoções. Ligue o piloto automático” (reservado aos fundos não cotados) e no segundo quadro (que agrupa os fundos cotados).

As soluções para os cinco perfis em baixo assumem que os investidores podem abrir contas bancárias em qualquer instituição financeira portuguesa sem restrições. Os custos simulados podem ser menores se optarem por intermediários estrangeiros, mas ignorámo-los por conveniência. “Prefiro ter o dinheiro em Portugal para não haver chatices com impostos e outras coisas”, como explicou um dos leitores que nos contactou.

Iniciada intrépida quer investir na bolsa

Perfil: 25 anos, património inicial nulo, poupança mensal de 100 euros, objetivo de maximização da carteira aos 65 anos, investidora agressiva.

Como indicámos no artigo “Duzentos euros. É o suficiente para a sua carteira de longo prazo”, as ações devem ser o ativo a eleger nos investimentos de longo prazo, porque são os que mais rendem e porque, no longo prazo, a maior volatilidade é minimizada. É preciso ter antes um pé-de-meia de emergência: só assim se garante que não se mexe na carteira se surgir um imprevisto.

Os fundos cotados de índice devem ser excluídos do panorama da nossa leitora de modo a minimizar os custos. Mesmo que opte por investir através do intermediário financeiro mais barato, a aplicação de 100 euros representaria uma perda imediata de mais de 5% da poupança mensal (a comissão de bolsa é de cinco euros, ao que se acresce o Imposto do Selo). Mesmo que acumule durante dois meses para investir 200 euros, o custo é superior a 2,5%.

Para evitar fazer julgamentos sobre os melhores mercados para investir, a aforradora deve procurar aplicar em todo o mundo. Através do Banco Best ou do Banco Big, uma carteira composta pelos fundos Pictet Europe Index e Pictet USA Index fica exposta a cerca de 75% do valor de mercado das bolsas mundiais. No entanto, como os mínimos de subscrição são superiores a 100 euros (mas inferiores a 200 euros), a investidora deve aplicar bimestral e alternadamente nestes dois produtos.

Os custos anuais médios destas operações representam 0,70% do património, isto é, menos de um euro anual por cada 100 euros investidos.

Uma estratégia de aplicar bimestralmente 200 euros alternadamente em fundos que repliquem os índices MSCI Europe e Standard & Poor’s 500 (as referências dos fundos da Pictet) teria rendido anualmente 12,88% nos últimos 40 anos, assumindo o reinvestimento dos dividendos e os custos atuais dos fundos de índice. A carteira valeria agora 1,26 milhões de euros sobre os quais teria de ser aplicada a tributação na altura do resgate. Neste cálculo usou-se o escudo nas aplicações anteriores à introdução do euro.

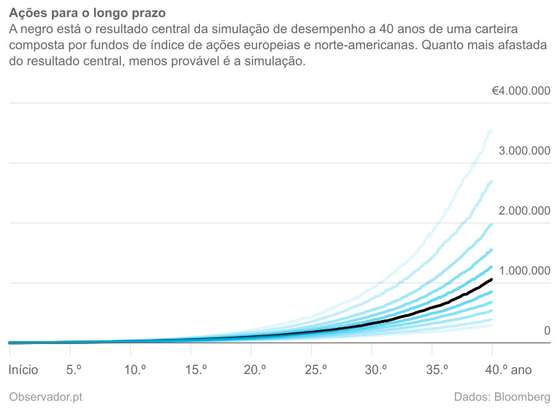

E os próximos 40 anos? O Observador simulou o resultado de uma aplicação mensal de 100 euros nos índices MSCI Europe e Standard & Poor’s 500, deduzidas dos atuais custos dos fundos de índice recomendados. As duas mil simulações usaram aleatoriamente as rentabilidades mensais dos índices desde 1969, incluindo o reinvestimento de dividendos. Conclusão: 90% das simulações apontaram para uma carteira no final de 40 anos entre 292 mil euros e 3,5 milhões de euros. Se tivéssemos de apostar num valor de carteira final seria ligeiramente superior a um milhão de euros.

Simulação de carteiras com investimento mensal de 100 euros nos índices MSCI Europe e Standard & Poor’s 500 ao longo de 40 anos, incluindo o reinvestimento dos dividendos brutos e descontando a taxa de encargos correntes dos fundos Pictet Europe Index e Pictet USA Index. Usaram-se aleatoriamente as rentabilidades mensais desde dezembro de 1969.

Naturalmente, os mercados de ações são voláteis e não é possível garantir com toda a certeza que a investidora terá um milhão de euros se seguir a estratégia. Todavia, nenhuma das duas mil simulações apresentou prejuízos. No pior cenário simulado, a rentabilidade anual bruta foi de cerca de 3,65%.

À medida que a aforradora envelhece, a sua estratégia terá de ser adaptada. Quando a carteira estiver mais desenvolvida, pode, por exemplo, adicionar um fundo de índice de mercados emergentes, como Pictet Emerging Markets Index. Bastaria investir 200 euros por ano para aumentar a diversificação da carteira, embora também incrementasse o custo anual médio do investimento.

Casal inexperiente quer preparar a aposentação

Perfil: 35 anos cada, património atual de 20 mil euros, poupança mensal de 200 euros, objetivo de maximização da carteira aos 65 anos, investidores pouco experientes moderadamente agressivos.

Tal como no caso anterior, 200 euros não são suficientes para justificar investir mensal ou bimestralmente em fundos cotados. Os custos bolsistas seriam demasiado elevados. Por isso, a recomendação é a mesma: investir alternadamente no Pictet Europe Index e no Pictet USA Index. Através desta tática consegue-se apostar em 75% dos valores acionistas mundiais, pagando anualmente 0,70% da carteira em comissões e outros encargos.

Porém, os 20 mil euros que o casal de aforradores já detém podem ser imediatamente aplicados em fundos cotados de índice. Como são pouco experientes, a melhor opção é investir num único fundo de ações mundiais, como o iShares Core MSCI World, cuja taxa anual de encargos correntes é de 0,20%. É um dos mais baratos entre os fundos cotados que não distribuem dividendos. Os dividendos não são desejados: como o casal não tem necessidades de rendimentos periódicos, é melhor deixar o fundo reinvesti-los.

O casal deve escolher o intermediário financeiro mais barato para realizar a operação. Neste caso, optando pela versão do iShares Core MSCI World cotada em Amesterdão, devem optar pelo Banco Carregosa, através da plataforma GoBulling Pro, que cobra cinco euros por ordem de bolsa (ao que se acrescenta o Imposto do Selo de 20 cêntimos).

A estratégia de aplicar 200 euros mensal e alternadamente em fundos que repliquem os índices MSCI Europe e Standard & Poor’s 500 (como os produtos da Pictet) combinada com o investimento único de 20 mil euros no índice MSCI World (como o fundo da iShares) teria rendido anualmente 9,39% nos últimos 30 anos, assumindo o reinvestimento dos dividendos, as taxas de encargos correntes dos fundos de índice e as comissões de bolsa da plataforma GoBulling Pro. O património do casal valeria agora cerca de 666 mil euros. Na altura do resgate dos fundos ou da venda na bolsa, teria de ser calculada a tributação a aplicar. Neste cálculo usou-se o escudo nas aplicações anteriores à introdução do euro.

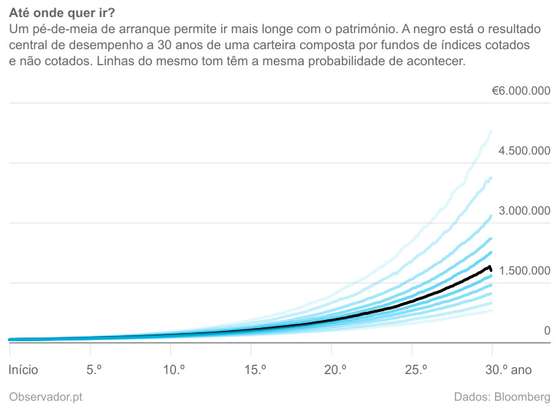

Os investidores poderiam ter tido sorte nos últimos 30 anos. Por isso, com base na evolução dos índices desde o final de 1969, o Observador efetuou duas mil simulações para aferir até que nível poderão ir as poupanças do casal de aforradores. As simulações refletem o investimento mensal e alternado de 200 euros entre os índices MSCI Europe e Standard & Poor’s 500 (descontando os custos atuais dos fundos Pictet Europe Index e Pictet USA Index), a aplicação única de 20 mil euros no MSCI World (reduzindo os custos atuais do iShares Core MSCI World e as comissões de bolsa via GoBulling Pro) e o reinvestimento dos dividendos.

No pior resultado simulado, a carteira cresce até 222 mil euros, o que reflete uma rentabilidade anual bruta de 4,46%. Em 90% dos casos, o património aumenta para um valor entre 746 mil euros e 5,24 milhões de euros. O cenário central aponta para uma acumulação de 1,75 milhões de euros.

Simulação de carteiras com investimento mensal de 200 euros nos índices MSCI Europe e Standard & Poor’s 500 e um investimento único de 20 mil euros no MSCI World ao longo de 30 anos, incluindo o reinvestimento dos dividendos brutos e descontando as taxas de encargos correntes dos fundos Pictet Europe Index, Pictet USA Index e iShares Core MSCI World e as comissões de bolsa da GoBulling Pro. Usaram-se aleatoriamente as rentabilidades mensais desde dezembro de 1969.

Sempre que a carteira de fundos não cotados atinge um montante substancial (por exemplo, dez mil euros), o casal pode resgatar as aplicações e comprar na bolsa mais ações do iShares Core MSCI Word. Com esta operação, que representa uma despesa de 5,20 euros, troca instrumentos com custos anuais médios de 0,70% por um outro cujos encargos anuais são de 0,20%. Além disso, o iShares Core MSCI World é mais diversificado: tem cerca de 1.600 ações, contra 940 que somam o Pictet Europe Index e o Pictet USA Index.

Investidores que procuram autonomia

Perfil: 45 anos cada, património atual de 50 mil euros, poupança mensal de 500 euros, objetivo de maximização da carteira aos 60 anos, investidores com alguma experiência de bolsa.

Embora tenha dois filhos, este casal hipotético esforça-se por poupar 500 euros por mês, pelo menos, para atingir o seu objetivo de aligeiramento profissional a partir dos 60 anos. Os aforradores não desejam deixar de trabalhar totalmente nessa altura, mas reduzem progressivamente o número de horas semanais de labuta e, por transmissão, os rendimentos profissionais. Eles têm cerca de 50 mil euros espalhados por várias ações, obrigações e fundos de investimento, mas, devido aos elevados custos, gostariam de simplificar a carteira. Paralelamente, têm um pé-de-meia para emergências.

Com 500 euros mensais, os investidores já se devem enviesar para os fundos cotados de índice, tendo em conta que têm alguma experiência bolsista. A versão mais simples é a aquisição bimestral de um fundo de ações globais, como o iShares Core MSCI World cotado em Amesterdão. Acumulando mil euros em dois meses, o custo através do intermediário mais barato (o Banco Carregosa, via plataforma GoBulling Pro) é de 5,20 euros, incluindo o Imposto do Selo, ou seja, 0,52% do aforro. Esta despesa é mais do que compensada nos anos seguintes, porque os encargos correntes representam 0,20% do património investido, quando os fundos não cotados exigem cerca de 0,70% por ano.

Uma estratégia de aplicar 50 mil euros no índice MSCI World (a referência do iShares Core MSCI World) há 15 anos e mil euros bimestralmente nos anos seguintes teria acumulado 253 mil euros, assumindo os encargos atuais do fundo de índice e as comissões de bolsa da GoBulling Pro. Este valor reflete um ganho anual bruto de 5,64%.

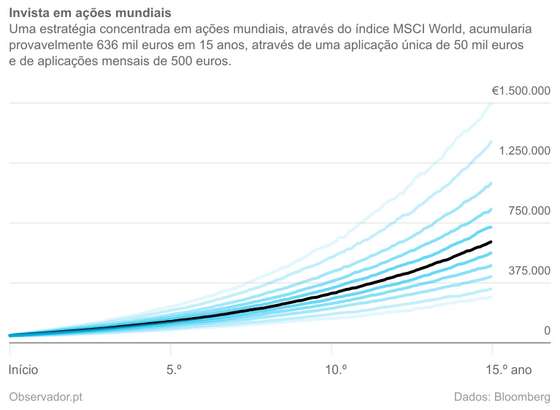

E nos próximos 15 anos? O Observador simulou o resultado de uma aplicação única de 50 mil euros no MSCI World seguida de investimentos mensais de 500 euros, deduzidos dos atuais custos do iShares Core MSCI World e das comissões de bolsa da GoBulling Pro. As duas mil simulações usaram aleatoriamente as rentabilidades mensais do índice desde 1969, incluindo o reinvestimento de dividendos. Nove em cada dez simulações indicaram uma carteira no final de 15 anos entre 289 mil euros e 1,5 milhões de euros. As probabilidades apontam para um valor central de 636 mil de euros.

Simulação de carteiras com investimento inicial de 50 mil euros e mensal de 500 euros no índice MSCI World ao longo de 15 anos, incluindo o reinvestimento dos dividendos brutos e descontando a taxa de encargos correntes do iShares Core MSCI World e as comissões de bolsa da GoBulling Pro. Usaram-se aleatoriamente as rentabilidades mensais desde dezembro de 1969.

Com um prazo de 15 anos, existe um risco muito pequeno de perda ao investir unicamente num fundo de ações mundiais. Em menos de 5% das simulações efetuadas pelo Observador, a carteira final foi inferior ao valor das poupanças.

Se os investidores fossem mais conservadores, poderiam adicionar um fundo cotado que replicasse um índice de obrigações. Esse fundo também não deveria distribuir dividendos; os juros recebidos pelo fundo deveriam ser capitalizados para o futuro. O Amundi ETF Euro Corporates, listado na bolsa de Paris, é uma possibilidade: com encargos anuais de 0,16% do património, o fundo replica o índice iBoxx Euro Liquid Corporates, que agrega cerca de 40 obrigações de emitentes de rating alto.

Com experiência nos mercados bolsistas, o casal de 45 anos poderia trocar o fundo de ações mundiais por vários fundos de ações regionais. A vantagem está no facto de as comissões de gestão dos fundos especializados em algumas economias mais desenvolvidas (como os Estados Unidos da América e a Europa) poderem ser mais baixas. No entanto, é mais difícil encontrar bons fundos cotados que, simultaneamente, não distribuam dividendos, tenham comissões baixas e sejam populares entre os investidores.

Casal na reta final para a reforma

Perfil: 55 anos cada, património atual de 70 mil euros, poupança mensal de 800 euros, objetivo de maximização da carteira aos 65 anos, investidores conservadores com medo da bolsa.

Os 800 euros que este casal de 55 anos amealha todos os meses seria suficiente para investir em fundos cotados de índice, porque permitiria diluir os custos de negociação na bolsa. Todavia, os aforradores têm medo da bolsa: acreditam que é um destino para os investimentos dos especuladores e dos mais ousados. Embora isso não seja verdade – qualquer um pode investir com segurança na bolsa –, o pouco à-vontade do casal não aconselha a abertura da sua carteira à bolsa. Restam os fundos de índice que não se encontram cotados.

Como são conservadores, o património deve ser dividido igualmente entre fundos de ações e fundos de obrigações. Na componente acionista, os fundos Pictet Europe Index e o Pictet USA Index, indicados no primeiro quadro do artigo “Invista sem emoções. Ligue o piloto automático”, permitem abranger 75% do valor de mercado de todas as ações do mundo. Enquanto o primeiro produto replica o índice MSCI Europe, o segundo copia o norte-americano Standard & Poor’s 500. Ambos são comercializados pelo Banco Best e pelo Banco Big. Em média, a taxa de encargos correntes, que reflete o peso das comissões e de outros custos ao longo do ano passado, é de 0,70%.

Eleger um fundo não cotado que replique um índice de obrigações é uma tarefa impossível. Nenhum banco oferece uma solução deste tipo.

Resta selecionar um outro fundo de investimento. Como? “Se tivesse de olhar apenas para uma coisa [para eleger um fundo de investimento], eu escolheria a taxa global de custos”, indicou, numa entrevista, William Sharpe, reconhecido como o pai da avaliação de fundos e laureado com o Nobel da Economia em 1990. “Em condições plausíveis, uma pessoa a poupar para a reforma que escolha investimentos de baixo custo em vez de custos mais elevados poderá ter um nível de vida na aposentação que é 20% superior”, explicou à publicação da sua alma mater, a Universidade de Stanford, nos Estados Unidos da América.

Os fundos NB Euro Bond R e NB Rendimento Plus, eleitos pelo Observador em fevereiro como os melhores fundos de obrigações da Europa e do mundo em euros, respetivamente, cumprem o requisito de comissões de gestão inferiores à concorrência: ambos cobram 0,75% por ano. São distribuídos pelo Banco Best e pelo Novo Banco. O NB Rendimento Plus também é comercializado pelo Banco Invest. (Os antigos fundos “Espírito Santo” mudaram a designação para “NB”, que reflete as iniciais do Novo Banco.)

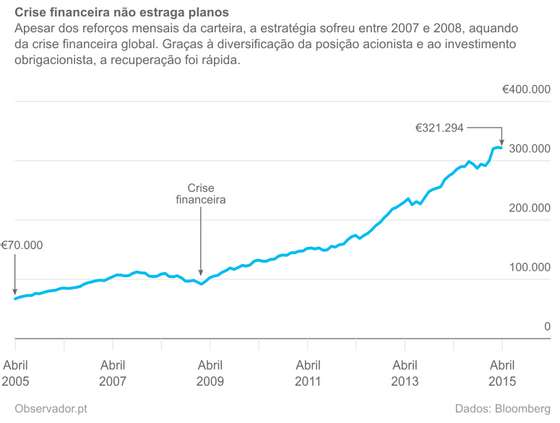

Se, há dez anos, um casal tivesse aplicado 25% de 70 mil euros no índice MSCI Europe, 25% no Standard & Poor’s 500 (assumindo os custos atuais dos fundos Pictet Europe Index e Pictet USA Index) e 50% no NB Euro Bond (o NB Rendimento Plus ainda não celebrou o décimo aniversário) e continuasse a investir nessas proporções na década seguinte com 800 euros mensais, teriam hoje 321 mil euros, quase o dobro do investido. Este valor representa uma rentabilidade anual bruta de 9,10%.

Evolução de uma carteira inicial de 70 mil euros aplicada em 25% no índice MSCI Europe, 25% no índice Standard & Poor’s 500 (assumindo os custos atuais dos fundos Pictet Europe Index e Pictet USA Index) e 50% no fundo NB Euro Bond ao longo dos últimos dez anos e incluindo reforços mensais de 800 euros.

A concretização desta estratégia não seria a mais simples, porque o NB Euro Bond exige o equivalente a cerca de 2.100 euros na subscrição. Uma tática possível seria aplicar durante o primeiro trimestre do ano no Pictet Europe Index, no segundo trimestre no NB Euro Bond, no terceiro trimestre no Pictet USA Index e no quarto trimestre novamente no NB Euro Bond.

Aposentados que desejam rendimentos

Perfil: 65 anos cada, património de 100 mil euros, objetivo de rendimentos periódicos.

Quem deseja receber dividendos periódicos a partir da sua carteira de fundos de índice, não tem outro remédio que não seja ir à bolsa comprar os fundos. Os fundos de índice não cotados não pagam rendimentos, porque acumulam todos os ganhos. Além disso, não há fundos de índice de obrigações que não sejam cotados.

Com 100 mil euros para investir, o nosso casal hipotético de aposentados deseja receber, através de fundos de índice, dividendos ao longo do ano. A escolha deve ser cuidada: é o património que complementará as pensões de reforma.

Três quartos da carteira devem ser aplicados em fundos de obrigações, espalhados maioritariamente por dívida pública e empresarial da zona euro (usando, por exemplo, o iShares Core Euro Government Bond e o iShares Core Euro Corporate Bond). Podem, também, adicionar pequenas fatias da fortuna em obrigações de alto rendimento (iShares Euro High Yield Corporate Bond, por exemplo) e obrigações indexadas à inflação (iShares Global Inflation-Linked Bond).

O restante quarto do património deve ir para fundos de ações, como o Vanguard Total World Stock Market e o SPDR S&P Global Dividend. Ambos investem em ações a nível mundial, mas o segundo produto procura replicar um índice de ações boas pagadoras de dividendos.

| Fundo | Índice de referência | Peso na carteira | Taxa de dividendos | Taxa de encargos correntes | Indicador de risco | Bolsa |

| Ações | ||||||

| Vanguard Total World Stock | FTSE Global All Cap | 15% | 2,25% | 0,17% | 5 | Nova Iorque |

| SPDR S&P Global Dividend | S&P Global Dividend Aristocrats | 10% | 4,65% | 0,40% | 5 | Nova Iorque |

| Obrigações | ||||||

| iShares Core Euro Government Bond | Barclays Euro Treasury Bond | 40% | 1,69% | 0,20% | 3 | Amesterdão |

| iShares Core Euro Corporate Bond | Barclays Euro Corporate Bond | 15% | 2,21% | 0,20% | 2 | Amesterdão |

| iShares Euro High Yield Corporate Bond | Markit iBoxx EUR Liquid High Yield | 10% | 4,61% | 0,50% | 3 | Frankfurt |

| iShares Global Inflation-Linked Bond | Bank of America Merrill Lynch Global Diversified Inflation-Linked | 10% | 1,82% | 0,40% | 4 | Nova Iorque |

| Fonte: Bloomberg, entidades gestoras. Taxa de dividendos = dividendos de 12 meses ÷ cotação. Indicador de risco varia entre 1 (baixo) e 7 (elevado). 28 de maio de 2015 | ||||||

Os critérios mais importantes na seleção dos fundos cotados são a distribuição periódica de dividendos, taxas de encargos baixas e elevado volume diário negociado na bolsa. Mesmo que queiram rendimentos periódicos, os aposentados poderiam eleger fundos que não distribuem dividendos: avançariam para uma venda sempre que precisassem de capital, começando pelos fundos de índices de ações.

Numa escala de risco de um a sete, a carteira descrita em cima tem um indicador de três. A elevada diversificação – tem mais de sete mil ações e duas mil obrigações – permite este risco controlado. É possível baixar ainda mais a volatilidade aumentando os pesos dos fundos menos arriscados (como os fundos de obrigações da zona euro) e reduzindo nos mais arriscados (nomeadamente os fundos de ações).

O Banco Carregosa, através da plataforma GoBulling Pro, é o intermediário português mais económico para criar e manter esta carteira, apesar de não ser o mais barato a negociar na bolsa de Frankfurt (Banco Best) e em Nova Iorque (Banco Invest). A grande vantagem para os investidores de longo prazo está na isenção de comissões de custódia de títulos e de recebimento de dividendos. Assim, além da taxa de encargos média de 0,27%, a constituição da carteira de 100 mil euros custará menos de 0,10% do património e a manutenção da estratégia ficará gratuita, exceto, obviamente, a tributação dos dividendos e das eventuais mais-valias. É possível afastar as emoções da carteira, mas os impostos estarão sempre presentes.

David Almas é analista financeiro independente registado na CMVM com o número oito. O autor trabalha subordinado ao Código Deontológico dos Jornalistas. O autor detém unidades de participação do iShares Core MSCI World.