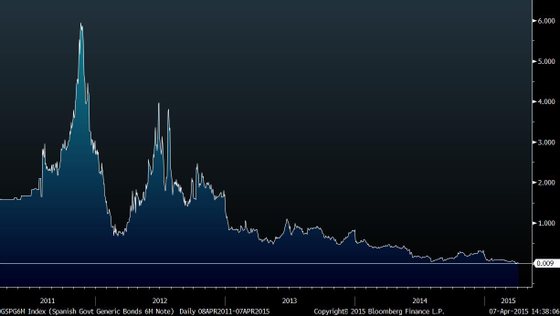

27 de novembro de 2013. Vítor Constâncio, vice-presidente do BCE disse que só “numa situação extrema” se equacionaria baixar a taxa de depósitos para terreno negativo, ou seja, passar a cobrar aos bancos quando estes estacionam liquidez no BCE. A decisão viria sete meses depois, em junho de 2014, com a remuneração a descer de zero para -0,1% e, depois, para -0,2%. Também em junho de 2014, Constâncio garantiu que só “numa situação muito extrema” o BCE avançaria para um programa de compra de dívida pública. Um programa desses viria, também, a ser anunciado sete meses depois, em janeiro de 2015. De situação extrema em situação extrema, chegou-se a um cenário em que um país como Espanha, ao qual há três anos se pedia quase 6% por dívida a seis meses, se financia, agora, a taxas negativas nesse prazo. O que explica que os investidores estejam dispostos a perder dinheiro para emprestar a um número crescente de países?

Espanha juntou-se terça-feira, 7 de abril, ao clube dos países da zona euro que vão ao mercado e se financiam a taxas negativas. Foi apenas, para já, numa emissão de dívida a seis meses, mas na Alemanha as taxas já estão negativas em prazos tão longos quanto sete anos. O que é que isto significa? Que o montante que os investidores entregam ao Tesouro público é superior àquele que este irá devolver-lhes na data de reembolso, ou seja, o dia em que o capital é devolvido a quem comprou a obrigação. Pode parecer paradoxal, mas há explicações que ajudam a perceber porque é que isto está a acontecer mas, também, os benefícios e os riscos associados.

Na emissão de dívida de curto prazo em Espanha, em que o Tesouro do país vizinho emitiu 725 milhões de euros a seis meses, por cada 100.001 euros que Espanha obteve só terá de reembolsar 100.000 euros (daqui a seis meses). Tratando-se de dívida de curto prazo, não existe juro anual (cupão), pelo que o cálculo da rendibilidade é direto. Já na dívida alemã, as obrigações a seis anos estão a negociar a um preço de 114.883 euros por cada 100.000 a reembolsar na maturidade. Aqui, contudo, o Tesouro alemão irá pagar uma renda de 2,5% por cada ano, até 2021. Contas feitas, a rendibilidade implícita até à maturidade é negativa em 0,09%.

Investidores pediam, em 2011, quase 6% para emprestar a Espanha a seis meses. Agora? Menos de 0%

O ponto mais grave da crise em Espanha foi a reta final de 2011, quando se pedia quase 6% para emprestar ao Tesouro do país vizinho a um prazo tão reduzido quanto seis meses. Fonte: Bloomberg

Um dos próximos países a financiar-se com taxas negativas, pelo menos em prazos curtos, é Portugal. “É provável que Portugal também se venha a financiar, a curto prazo, a taxas negativas”, diz Diogo Teixeira, administrador da gestora de fundos Optimize, em Lisboa. “Mesmo a longo prazo, é provável que não se venha a ter taxas tão baixas durante muitas décadas”, diz o especialista, pelo que “é uma oportunidade única para o orçamento do Estado que convém não desperdiçar, procurando reduzir e diminuir o encargo com juros do nosso stock de dívida”. A taxa a seis meses de Portugal está, segundo a Bloomberg, em 0,022% e a 10 anos nos 1,63%.

O banco francês Société Générale calcula que, só na dívida pública da zona euro, havia no final de março 2.171 milhões de euros em dívida atualmente a negociar com juros abaixo de zero. É mais de um terço dos pouco mais de seis mil milhões de euros que existem em títulos de dívida pública da zona euro negociados em mercado. Esta está longe de ser uma situação vivida apenas na zona euro, já que não é só no Velho Continente que os bancos centrais estão a reagir aos receios de deflação com medidas de política monetária que têm como objetivo inundar a economia de liquidez barata. No mundo, como um todo, existe o equivalente a cerca de 3.500 milhões de euros em dívida com juros abaixo de zero. Este fenómeno é geral, contagiando já as taxas que os bancos cobram uns aos outros, como a Euribor.

O que leva, então, os investidores a emprestar a um Tesouro público sabendo que, se conservar os títulos até à maturidade, irá receber menos do que emprestou? Uma das respostas é, precisamente, que alguns deles não irão manter os títulos até à data da maturidade. Para os investidores mais rápidos, que compram e vendem títulos da dívida, pouco importa que a Alemanha reembolse, em 2021, apenas 100 euros por cada 114 euros que a obrigação custa neste momento, se acreditar que consegue vender o mesmo título a outro investidor a 115, 116 ou 117 euros daqui a alguns dias ou semanas. Ou seja, se as obrigações continuarem a subir (e a rendibilidade implícita a cair, porque é assim que funciona o mercado de dívida) a mais-valia pode existir mesmo que já se esteja a negociar a níveis elevados.

A razão principal para este fenómeno é, contudo, a falta de alternativas. Os grandes bancos, seguradoras e fundos de pensões têm de aplicar os seus recursos em algum lado. Mas não em qualquer lado: as únicas alternativas aos depósitos no BCE – que lhe dissemos no início deste trabalho que não só não remuneram o investidor como, na verdade, lhe cobram uma taxa de 0,2% – são, em muitos casos, a dívida com rating elevado. As regras internas de muitas destas entidades limitam os locais onde se pode investir a ativos com boa perceção de risco, já que tendem a ser investidores muito conservadores. Aqui, sim, os títulos costumam ser conservados até à maturidade, pelo que muitos não têm alternativa a investir na dívida alemã ou francesa, por exemplo, que paga cupões anuais positivos mas irá reembolsar menos do que o montante investido.

A explicação principal para este fenómeno está ligada ao “desequilíbrio muito forte entre oferta de dívida pública de alta qualidade e procura por parte das seguradoras, bancos, outros investidores institucionais e, agora, o BCE”, nota Diogo Teixeira. “Se eu gerisse um fundo de obrigações de Estados europeus, obedecendo a uma política de investimento constrangedora, estaria praticamente obrigado a comprar títulos com rendibilidades negativas, ou próximas de zero”, explica Diogo Teixeira. “Outras categorias de investidores, nomeadamente seguradoras, obedecem a regras de calculo de fundos próprios ponderados pelo risco que também tende a favorecer o investimento em obrigações de estados europeus com ratings A ou superiores”, acrescenta. Em termos simples, “não estamos perante investimentos de convicção mas sim forçados por critérios regulamentares e por falta de alternativas”, diz Diogo Teixeira, da Optimize.

“Não estamos perante investimentos de convicção mas sim forçados por critérios regulamentares e por falta de alternativas”, diz Diogo Teixeira, da Optimize.

A crise da dívida europeia estreitou o conjunto de Tesouros públicos merecedores de rating máximo, e depois da despromoção da Finlândia apenas a Alemanha e o Luxemburgo têm notação de crédito AAA na zona euro, aos olhos da agência Standard & Poor’s. O resultado foi a concentração da procura nestes títulos vistos como menos arriscados e noutros, com rating alto ainda que não máximo, como França ou Áustria. Desde julho de 2012, quando Mario Draghi prometeu “fazer tudo, dentro do mandato, para preservar o euro” e lançou o programa de compra de dívida OMT, a perceção de risco em relação à dívida pública (por outras palavras, o risco de desmembramento da união monetária) melhorou drasticamente, o que fez cair os juros que estavam em níveis extraordinariamente elevados.

Antes do anúncio do programa OMT, os juros de países como a Alemanha estiveram, também, em níveis negativos mas por uma razão diferente das atuais. Quando se temia pelo futuro da zona euro como um todo, sobretudo na primeira metade de 2012, os investidores preferiam estar posicionados na dívida alemã do que na portuguesa ou espanhola devido aos chamados receios de redenominação, ou seja, o medo de que um súbito desmembramento da união monetária poderia, da noite para o dia, deixar alguns investidores expostos a marcos ou francos e outros a escudos ou pesetas. Antes do programa OMT, estes receios justificavam um pequeno prejuízo na dívida alemã. Na altura, contudo, os juros em mínimos estavam longe de ser um fenómeno generalizado, como hoje.

▲ Em julho de 2012 Mario Draghi prometeu "fazer tudo, dentro do mandato, para preservar o euro".

AFP/Getty Images

As taxas de juro baixas ou negativas de hoje são, também, um reflexo das expectativas de que a inflação será pouco significativa, ou mesmo inexistente, na zona euro. As obrigações são instrumentos de rendimento fixo, na maior parte dos casos, ou seja, pagam um juro periódico estável e previsível. Esse rendimento é o mesmo (novamente, na maioria dos casos) esteja a inflação em níveis baixos ou elevados, pelo que se a inflação for alta isso irá causar uma erosão no valor real do investimento. As taxas de juro nestes níveis são, portanto, um sinal de que os investidores confiam que a inflação irá manter-se baixa nos próximos anos (algo que o próprio BCE admite) caso contrário exigiriam rendibilidades reais maiores, para compensar a inflação.

O BCE está, já, a comprar dívida pública não porque ache que está em risco o futuro da zona euro (o objetivo do OMT) mas para combater esta inflação baixa, ao abrigo do programa de quantitative easing. Temos, portanto, mais um comprador no mercado, a procurar títulos à venda e com um objetivo para cumprir (1,1 biliões de euros em dívida pública e privada até setembro de 2016). Este programa está a criar uma pressão de compra desmedida nos mercados, ajudando a aumentar os preços das obrigações (e a diminuir os juros). Como nota o Deutsche Bank em nota de análise recente, “a queda generalizada das taxas de juro provocada pelo quantitative easing também tem consequências para a economia real”. Porquê? Um ambiente de taxas de juro tão baixas pode encorajar as empresas a endividarem-se para investir, o que melhorará as perspetivas de crescimento na zona euro”, diz o Deutsche Bank. Este é outro dos objetivos de Mario Draghi e do BCE, que ainda não conseguiu eliminar o risco de emprestar ao setor privado como (quase) eliminou o risco de emprestar ao setor público.

A opinião de que as taxas baixas irão dinamizar a economia é a visão otimista. A visão não tão otimista encontra-se, por exemplo, nas palavras do alemão Hans-Jörg Vetter, presidente executivo da caixa de crédito pública Landesbank Baden-Württemberg (LBBW). “Deixou de haver uma definição do preço do risco”, um elemento essencial para manter o equilíbrio nos mercados e nas economias, encaminhando as diferentes poupanças para os diferentes níveis de risco. “Tenho receio de que apenas gradualmente nos estejamos a aperceber das consequências de médio e longo prazo deste financiamento europeu à dívida”, afirmou o responsável, chamando a esta “a mãe de todas as bolhas“.

Diogo Teixeira acredita, contudo, que “é possível que esta bolha nunca venha a rebentar, esvaziando progressivamente quando a situação económica da zona euro voltar a ser mais favorável”. Mas, se a maré virar subitamente, “embora não seja na minha opinião o mais provável, um cenário de choque forte, com uma subida de 2%-3% das taxas de juro em menos de um ano, é possível e teria consequências muito fortes para todo o setor financeiro e, em particular, para as seguradoras europeias. E quanto mais tempo durar este período de taxas 0%, pior será, com o stock de ativos dos investidores a ser progressivamente renovado com obrigações de rendimento nulo”, alerta o especialista.

O presidente da caixa de crédito alemã LBBW, Hans-Jörg Vetter, diz que está a criar-se a “mãe de todas as bolhas”. (Thomas Niedermueller/Getty Images)