Índice

Índice

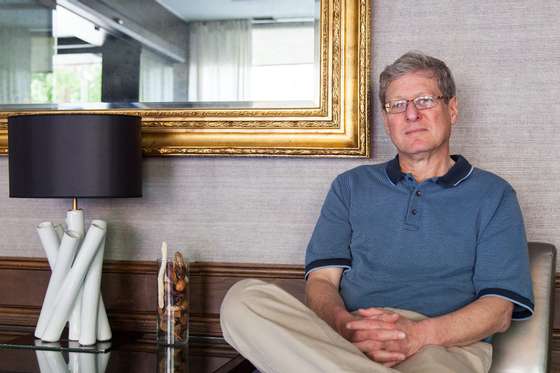

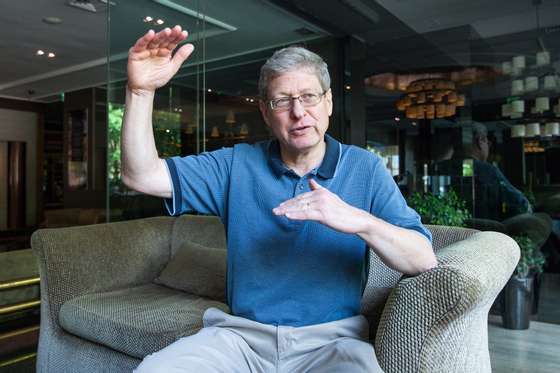

Jeffry Frieden, professor de Economia Política na Universidade de Harvard, é muito crítico em relação à resposta europeia que foi dada à crise. Uma “gestão extraordinariamente infeliz” que “deixou marcas”, defende. Contudo, Frieden estudou de forma aprofundada a formação da união monetária nos EUA e sublinha que, ao contrário do que se pensa por vezes em relação ao dólar, a criação de uma moeda única nunca é um processo fácil. “A zona euro está em risco” e numa corrida contra o tempo para conseguir crescer de forma mais robusta, a tempo de evitar a ameaça populista. O professor de Harvard deu uma longa entrevista ao Observador em Lisboa, onde participa esta quinta-feira numa conferência organizada pela Fundação Luso-Americana (FLAD) e pelo Institute of Public Policy.

“A forma como a crise europeia foi gerida foi atroz”

A zona euro parece estar a dar sinais de estar a sair da maior crise da sua História. Uma crise que, asseguravam alguns, iria fazer com que a moeda única acabasse. Aquilo que não nos mata pode tornar-nos mais fortes?

Bem, a situação hoje seria melhor se a resposta à crise tivesse sido mais eficaz. Se quisermos ser implacavelmente otimistas, podemos dizer que a forma infeliz como a crise foi gerida sujeitou a zona euro a um tal teste de esforço que, por ter sobrevivido, ou pelo menos por ter sobrevivido até agora, ajudou a comprovar que a união monetária é resiliente. Mas dizer isso é, se calhar, demasiado otimista e pode, até, ser um pouco sádico.

Frieden é orador de conferência da FLAD e IPP, esta quinta-feira

↓ Mostrar

↑ Esconder

Jeffry Frieden veio a Lisboa a convite da Fundação Luso-Americana para o Desenvolvimento (FLAD) e do Institute of Public Policy (IPP). Frieden é o orador de uma conferência que se inicia às 17h30 desta quinta-feira, no auditório da sede da FLAD, a partir do ensaio “Lições para o euro da história monetária e financeira americana”, de que é autor. O evento conta com um debate entre Francesco Franco (Professor NOVA SBE, Diretor IPP) e Vítor Bento (Economista, membro do Conselho Estratégico IPP), com a moderação de Luís Teles Morais (ISEG/IPP). A abertura do seminário cabe a Marina Costa Lobo (investigadora do ICS e vice-presidente do IPP) e de Vasco Rato (Presidente da FLAD).

Mas dizia que a crise foi mal gerida. Em que planos?

A crise foi gerida de forma extraordinariamente ineficaz. E a prova disso é que ainda existem partes da Europa que ainda não saíram da crise. A taxa de desemprego em países como Espanha e Grécia continuam perto dos 20%. Mesmo na média da zona euro, a taxa de desemprego ainda está em perto de 10%, o que é extremamente elevado. E a taxa de desemprego entre os jovens é ainda maior. Isto não é bom, não é uma boa situação macroeconómica.

A moeda única pode ser responsabilizada por se ter chegado até à crise? Ou, eventualmente, foi por causa da união monetária que essa reação à crise foi tão errada, na sua opinião?

Claramente o euro não foi o único responsável, até podemos argumentar que não é o principal culpado. Mas a forma como a crise foi gerida, no contexto político desta união monetária, foi atroz, sem dúvida, e é uma explicação óbvia para a estagnação que a zona euro regista há uma década. O rendimento médio per capita na zona euro só agora se voltou a aproximar de onde estava em 2007. E isso é a média, porque em muitos países continuamos muito abaixo de onde se estava em 2007, antes da crise.

Levámos 10 anos a voltar aonde estávamos em 2007, nalguns casos nem isso, portanto…

Sim, e é por isso, na minha opinião, que estamos a ver esta ascensão de movimentos populistas, movimentos de revolta e, sobretudo, de falta de confiança nas instituições e nos governos. Porque a responsabilidade foi dos Estados-membros, foram eles que entraram em conflito generalizado, politizado, sobre as dívidas de cada um.

“Os mercados nunca acreditaram que não haveria resgates”. Até ao dia…

Os problemas em que a zona euro caiu eram previsíveis?

Muito antes de o euro ser criado, havia riscos que se sabia serem típicos de uma união monetária sem união política. O principal risco é existência de países com condições macroeconómicas diferentes, entre eles. Tínhamos um núcleo no Norte da Europa, que estava basicamente estagnado, e uma periferia (incluindo países de Leste) que estava a crescer muito rapidamente. Então, foi criado um banco central que tinha de aplicar uma política monetária comum, para todos. Portanto, a solução foi a que se poderia esperar — foi atacar pela média. Isso que fez com que as taxas de juro se tornassem demasiado altas para a Alemanha, por exemplo, e demasiado baixas para os tais outros países, como Espanha, que estavam em crescimento elevado. Assim, na Alemanha gerou-se um incentivo para poupar mais e, por outro lado, para emprestar às zonas com taxas de juro mais elevadas e em Espanha geraram-se incentivos para pedir emprestado, porque os juros eram mais baixos do que seriam em circunstâncias normais. E assim, tendo sido criados esses fluxos de capital, é que se criaram os desequilíbrios que levaram à crise, foi uma “bola de neve” que se tornou cada vez maior, até 2008.

Mas existem desequilíbrios macroeconómicos entre os vários estados nos EUA. Como é que se contrabalançam?

Sim, a economia do Texas é muito diferente do Massachusetts. Temos mecanismos para contrabalançar, essencialmente fiscais, mas não funcionam assim tão bem quanto se pode pensar. Há muita gente no Texas que queria ter a sua própria moeda (e talvez no Massachusetts, por vezes, também).

Teria sido importante, também na zona euro, haver mais coordenação da política económica?

Sem dúvida que nos primeiros anos da moeda única, algum grau de coordenação poderia ter suavizado a divergência que desde logo se formou. O governo alemão poderia ter lançado estímulos na economia alemã, o governo espanhol poderia ter tido uma postura mais contida… Isto é o que acontece nos EUA. Na ausência de alguma coisa que compensasse estes efeitos, os desequilíbrios aprofundaram-se.

Os países tinham moeda única, mas incentivos políticos diferentes e o compromisso de não haver transferências entre os Estados, como acontece nos Estados Unidos, os tais mecanismos de compensação…

Esse é um outro fator que, em muitos aspetos, foi o mais importante. Havia compromissos de que não haveria resgates caso alguns Estados-membros entrassem em dificuldades. Mas os mercados financeiros não acreditavam nisso e apostaram que numa união monetária, se houvesse uma crise financeira num país, haveria um contágio tão grande que teria de haver intervenção, caso houvesse problemas num país como Espanha, ou Irlanda, ou Portugal…

Ou Grécia…

Sim, a Grécia foi o primeiro a cair. A melhor coisa que podia ter acontecido era que tivesse sido a Irlanda a primeira, porque aí os alemães não podiam ter atirado as culpas do problema para os preguiçosos… irlandeses.

Mas dizia eu, portanto, que os mercados não tinham dúvidas de que haveria resgates. Era por isso que os mercados atribuíram à Grécia, e à dívida da Grécia, um nível de risco que não era o risco natural da dívida grega mas, sim, o risco da dívida alemã. Ou seja, dizendo que se houvesse problemas os alemães iriam salvá-los. Por isso é que um investidor só ganhava mais 0,1% ou 0,2% por investir em dívida grega e não em dívida alemã, porque o risco, aos olhos dos mercados, não era muito diferente. A ausência de um compromisso credível de que não haveria resgates fez com que, quando a crise atacou, a zona euro explodisse com conflitos sobre exatamente o que ia acontecer.

“A melhor coisa que podia ter acontecido era que tivesse sido a Irlanda a primeira, porque aí os alemães não podiam atirar as culpas do problema para os irlandeses… preguiçosos”, ironiza Jeffry Frieden. (Foto: ANDRÉ MARQUES/OBSERVADOR)

“A resposta à crise foi resgatar os bancos. Mas na Europa chamaram-lhe outras coisas: resgates aos gregos, aos portugueses…”

Nos EUA não aconteceu o mesmo?

Sim, também tínhamos regiões no norte mais desenvolvidas, com crescimento baixo, muita poupança e, depois, tínhamos regiões mais periféricas, na Florida, Alabama, Texas, Arizona, a crescer muito rapidamente. E biliões de dólares mudaram-se de Nova Iorque, do Massachusetts e da Califórnia, para estas regiões de elevado crescimento. Resultado: bolhas, estouro, resgates. Resgates aos bancos. As pessoas não ficaram felizes mas perceberam que salvar os bancos era importante porque eram essenciais para o sistema financeiro.

E cá, na Europa?

Também houve isso, mas em vez de chamarmos a isto um resgate dos bancos chamaram-lhe um resgate aos gregos e um resgate aos portugueses. A realidade é que tudo foi feito para evitar que o sistema financeiro europeu desabasse. E isto é algo que alguns alemães ainda não compreenderam. Muitos alemães ainda pensam que deram milhões aos preguiçosos dos gregos. Mas a verdade é que foram resgates para salvar os bancos, especialmente os do norte, que tinham emprestado demais aos gregos e etc. Hoje, julgo que os Estados-membros perceberam que são um conjunto de países com um destino comum, em muitos aspetos. Percebeu-se que um colapso no sistema financeiro grego ou espanhol terá sempre efeitos importantes nos bancos de outros países. É por isso que, em abstrato, teria de haver algum tipo de resposta comum a um problema que tem uma origem comum. Mas houve uma resposta fragmentada, conflituosa, houve apontar de dedos, todos tentaram colocar as responsabilidades em cima dos outros.

Esse conflito deixou marcas?

Tudo isto contribuiu para colocar em questão o compromisso que existe, realmente, em relação à união monetária. As pessoas perderam confiança na vontade e na capacidade dos respetivos governos e das instituições europeias para os proteger, para lidar de forma eficaz com os problemas. Qual é o interesse de ter organismos de governo se não é capaz de resolver as crises, quando elas surgem? Hoje, diria que o euro não está numa situação de risco mais grave do que a União Europeia, mas a União Europeia está em risco.

Mas, já que se sabia que era difícil, porque é que os responsáveis não se prepararam? Foi complacência, durante esses primeiros anos? Porque é que ninguém fez nada para evitar o choque de expectativas que viria depois?

Julgo que os responsáveis políticos estavam limitados pelo ambiente político que existia. Ao longo de toda a década de 90, antes do euro, houve muito debate sobre estas questões, os compromissos de não-resgates, as divergências macroeconómicas, as diferenças na regulação financeira. Houve tentativas por parte dos académicos para pressionar os políticos a esclarecer estas coisas. Mas houve resistência, porque são questões politicamente controversas. Porque era difícil, politicamente, definir estas questões, era difícil colocar dinheiro de parte para a eventualidade de serem necessários resgates. Portanto, a atitude prevalecente foi: “atravessaremos essas pontes quando chegarmos a elas”; “lidaremos com isso se e quando for necessário”. Não foi complacência porque isso tem uma conotação de que as pessoas não quiseram saber. Elas sabiam, mas percebiam as dificuldades políticas e preferiram atirar para o futuro. É fácil perceber porquê, porque para os políticos é sempre apelativo empurrar coisas para o futuro, porque já estará lá outro político e não ele.

E nos EUA, as coisas ficaram bem definidas à partida?

Nem pensar. Antes de 1789, da Constituição? Nem pensar. Todos sabiam que ia haver problemas mas levou-nos 150 ou 200 anos para os resolver. Ainda os estamos a resolver.

“O que era um problema, sobretudo, de dívidas no setor privado transformou-se num problema entre governos”

Por um lado, a crise deixou marcas. Mas também poderá ter levado a que, finalmente, se tenham resolvido as chamadas “lacunas” do projeto europeu?

Sim, houve reformas institucionais; há uma regulação e supervisão financeira comum, ainda que não plena; há o Mecanismo Europeu de Estabilidade, portanto há um mecanismo de resgate. Houve avanços. Mas a que custo? Ao custo de uma década perdida. Talvez até mesmo uma geração perdida. Teria sido bom ter pensado e resolvido alguns destes problemas antes de eles rebentarem e criarem este desastre na confiança das instituições europeias.

Não ajudaram a essa confiança as cimeiras de 15 horas com conferências de imprensa às 3 da manhã, em que se anunciava a solução para a crise que, na realidade, acabava por ser “desmontada” rapidamente nos dias seguintes?

Recorde-se que, quando a crise começou na Europa, muitos disseram que era apenas um reflexo da recessão que estava a acontecer. Mas vários académicos alertaram que não, que havia desequilíbrios profundos e que se ia gerar uma crise da dívida enorme, semelhante às da Argentina etc. Depois, quando a crise rebentou, houve sucessivos planos transitórios para evitar lidar com o problema subjacente, das dívidas insustentáveis. A verdade é que as instituições financeiras do norte tinham feito empréstimos irresponsáveis e no sul da Europa contraíram-se empréstimos também de forma irresponsável, essencialmente entre privados (ainda que na Grécia também públicos, e Portugal também, mas noutros sobretudo privados, na Irlanda, Espanha etc). Uma das piores coisas que aconteceram, neste declínio gradual, com soluções parciais seguidas de mais soluções parciais, é que, gradualmente, todas estas dívidas privadas foram recolhidas pelo setor público. O que era um problema do setor privado, que devia ter sido resolvido entre os privados, transformou-se num problema entre governos.

Mas como é que podia ser sido resolvido “entre privados”?

Usando Alemanha e Espanha como exemplos: nós tínhamos instituições financeiras alemãs a emprestar dinheiro a bancos espanhóis que, depois, emprestavam a cidadãos espanhóis. Nos EUA tivemos o mesmo, entre os Estados. Quando a crise bateu, os reguladores e os responsáveis políticos obrigaram os bancos a assumirem perdas nos seus empréstimos (aos cidadãos) e a que reestruturassem os empréstimos. Os bancos em Espanha deveriam ter sido obrigados a reconhecer perdas nos créditos, ou seja, teriam perdas tal como os cidadãos. Ao mesmo tempo, porque os bancos espanhóis tinham muita dívida aos bancos alemães, esses também teriam de reconhecer perdas nessas empréstimos, o que não aconteceu. O que aconteceu foi os governos garantirem que os bancos não iam ter perdas, vamos assumir estas dívidas como nossas. Em muitos casos, houve falências de bancos, mas na maioria dos casos os bancos foram resgatados e a dívida passou para os Estados. Criou-se um conflito entre contribuintes de uns países e de outros.

“Em muitos casos, houve falências de bancos, mas na maioria dos casos os bancos foram resgatados e a dívida passou para os Estados. Criou-se um conflito entre contribuintes de uns países e de outros”. (Foto: ANDRÉ MARQUES/OBSERVADOR)

O dólar foi fácil de criar? “De modo algum”

Há uma tendência para achar que o dólar nasceu de um dia para o outro, sem nunca ter tido problemas como os do euro. A forma como alguns académicos norte-americanos falam da crise europeia, pelo menos, indica um pouco isso. O dólar foi fácil de criar?

De modo algum. Lembre-se que os EUA não tinham uma moeda nacional durante 75 anos, depois da criação da República. Tivemos um banco central no início mas acabou por perder a licença em 1816, recuperou-a e, depois, uma vez mais, perdeu-a em 1836. No crescimento veloz dos anos seguintes, não havia qualquer banco central — só voltou a haver nos primeiros anos do século XX.

Língua e cultura ajudam a formar uma união?

↓ Mostrar

↑ Esconder

Os EUA têm uma afinidade cultural maior do que na Europa. Isso ajuda a criar uma união de sucesso?

Ajuda, mas há que ter presente que temos a língua e muita afinidade cultural com o Canadá e eles não querem ter nada a ver connosco. Na América Latina também há a língua e muita afinidade cultural e ninguém quer fazer uma união monetária. Mas, sim, ter a mesma língua e culturas semelhantes ajuda a criar um sentimento de solidariedade, de compreensão. Mas essas coisas não são assim tão decisivas, podem ser compensadas por outro tipo de ligações que se formam com o tempo.

O que havia, então?

A única moeda que circulava era moeda emitida pelos diferentes estados. Eram notas bancárias, moeda cunhada por bancos com licenças apenas estaduais. Sabia-se que um dólar emitido por um banco tinha um valor e outro, emitido por outro banco de outro estado, tinha um valor mais baixo. Se o Estado fosse fraco ou os bancos mal regulados, esse dólar valia menos. Só na Guerra Civil é que se unificou a moeda, e só houve um banco central em 1913, quase 150 anos depois de o país ter sido fundado. E essas coisas não existiam pela mesma razão que na zona euro: enormes conflitos políticos, sobre o que deveria ser feito. Havia gente nos EUA que defendia que qualquer um que quisesse imprimir dinheiro deveria poder fazê-lo. O país estava a crescer para Oeste, muito rapidamente, era preciso dinheiro, era preciso crédito, taxas de juro baixas, porque não? Por outro lado, havia gente, nos estados mais ricos, que queria uma política monetária conservadora. Estes conflitos, além de outros e, claro, a escravatura, contribuíram para a Guerra Civil. Esta mesma disputa acontece na zona euro, em termos semelhantes.

Hoje, os tempos são diferentes, mas que lições se podem tirar na Europa?

O ponto de viragem essencial nos EUA surgiu quando um número suficiente de pessoas e regiões se convenceram de que há problemas que podem ser mais bem geridos se houver uma união do que se for cada um por si. Na segunda metade do século XIX, com a criação do mercado nacional, tornou-se claro que era necessário um governo federal, para resolver os problemas dos estados. Teve de se convencer as pessoas de que o todo era maior do que a soma das partes, de que havia muito a ganhar com a união.

Tem de acontecer o mesmo cá?

Tem de haver o mesmo tipo de consciencialização. As pessoas na Alemanha têm de ter mais presente que a economia depende muito das exportações para os outros países da zona euro. Muitos empresários alemães percebem isso, e percebem que, provavelmente, a austeridade nos países do sul foi um pouco mais negativa para a economia alemã do que esperavam.

Não havia essa perceção?

Teria sido interessante, em 2008, perguntar a um alemão: “O que prefere? Austeridade nos países do sul mas uma economia estagnada nos próximos 7 ou 8 anos, ou, em alternativa, algum perdão de dívida aos países do sul e um crescimento de 2% nos próximos anos, todos os anos?“. Acredito que a maioria iria escolher a segunda resposta. Mas o problema é que, na altura, os alemães não perceberam que era esta escolha que tinham de fazer. Os académicos avisaram, eu incluído, mas as pessoas não viram as coisas assim. E, agora, percebem isto um pouco melhor.

Copos e mulheres? “Qualquer declaração pública mal ponderada arrisca piorar as coisas”

E há uma maior perceção de que a Europa e o euro são a melhor solução?

Nem toda a gente está convencida disso. Marine Le Pen, em França, não acredita nisso. O Movimento Cinco Estrelas, em Itália, não está convencido disso. A Alternativa para a Alemanha (AfD) não está convencida disso. Muita gente não vê as coisas assim. Mas acredito que cada vez mais pessoas, em cada vez mais países, estão convencidas de que a Europa é mais forte se estiver junta.

Mas disse há pouco que o desemprego está tão elevado, continua tão elevado, muita gente não está a perder a paciência?

Sim, e é perfeitamente compreensível que as pessoas, que já vivem em crise há quase 10 anos, sintam que as instituições políticas não estão a cumprir o que lhes é exigível. E há o risco de que algumas pensem que se estes líderes não estão a cumprir, vamos procurar outros. O desafio para as instituições europeias é demonstrar que são, realmente, capazes de reagir a problemas de forma eficaz, responsável e razoável. E capazes de compreender as preocupações dos povos, e até ao momento não têm conseguido. Falharam, com toda a franqueza, e isso deixou marcas.

E ajuda a sanar essas cicatrizes o presidente do Eurogrupo comparar a génese da crise a gastar dinheiro em “mulheres e álcool, e depois pedir mais dinheiro”?

Sem dúvida que não. Qualquer declaração pública mal ponderada arrisca piorar as coisas. O que é pena, porque há sinais, nos países do norte, de que existe uma compreensão melhor de que estes são problemas comuns. Há uma maior disponibilidade, na Alemanha, para mais estímulos orçamentais. Há um debate sobre se esses estímulos devem ter a forma de aumentos salariais ou cortes nos impostos das empresas, mas há espaço para chegar a soluções intermédias, portanto veremos onde as eleições nos levam e se, efetivamente, existe um potencial para um aumento do consumo na Alemanha a partir do próximo ano. Podem ser feitas mais coisas, conforme a margem de manobra que os políticos sentirem que têm. Para que países como Portugal, Grécia, Espanha saiam da crise tem de existir um compromisso por parte dos países “excedentários”, credores, para que isso possa ser possível. Os países “excedentários” têm de perceber que se os outros países da zona euro não crescerem, eles também não vão conseguir crescer muito.

E o cenário negativo, qual é?

Se os países não crescerem a taxas mais saudáveis, o euro também não irá sobreviver, porque as dívidas são insustentáveis se não houver mais crescimento. Tem de haver reestruturação de dívida ou mais crescimento, ou ambos. Se continuar a não haver crescimento robusto, é fácil imaginar um cenário em que as dificuldades persistem e os movimentos populistas e anti-europeístas crescem e assumem o controlo dos acontecimentos. Mas temos de pensar que houve eleições na Holanda, temos eleições em França, que são preocupantes, mas sabemos que os extremistas nem sempre vencem. A AfD na Alemanha também tem vindo a perder terreno. O crescimento económico faz milagres, no que diz respeito ao descontentamento dos cidadãos. À medida que o crescimento acelera e que a taxa de desemprego cai, a insatisfação das pessoas tende a cair rapidamente.

“Os países do Sul só viram o pau, nunca viram a cenoura”

Disse que a dívida precisa de ser reestruturada. Mas se falarmos da dívida devida aos fundos europeus, não foi sempre o plano que essa dívida seria eternamente adiada e acabaria por esfumar-se desde que houvesse garantias de que não voltaria a acontecer?

É correto, mas a minha leitura é esta: os países credores focaram-se nos efeitos de longo prazo daquilo que estavam prestes a fazer no curto prazo. Tinham medo de que se fizessem um perdão de dívida excessivo, isso levaria a problemas no longo prazo. Em contraste, os países devedores estavam mais preocupados com o curto prazo, porque estavam em sofrimento. Esta foi a infeliz disputa política que existiu. Os países credores queriam, logo naquele momento, garantias credíveis de que não haveria mais problemas no futuro. Mas defendo que teria sido absolutamente impossível ter feito essas garantias de longo prazo, naquela altura, dadas as dificuldades de curto prazo que existiam.

Sair do euro é como meter a pasta de dentes na bisnaga?

↓ Mostrar

↑ Esconder

Há quem diga que desmembrar uma união monetária é tão fácil quanto meter a pasta de dentes, novamente, de volta ao interior da bisnaga. É assim?

Bem, já foi feito. Os soviéticos dividiram o rublo com alguma facilidade, mas esta não é uma questão económica, é política. Se Portugal sair do euro, imagine o que seria todas as dívidas do Estado, empresas e famílias, em euros, passarem a ter de ser pagas com um “novíssimo escudo” que desvalorizaria 40 ou 50% no primeiro dia. As dívidas de todos passariam a valer o dobro, o que levaria toda a economia ao colapso. Tecnicamente, é possível fazê-lo. Mas depois é preciso perceber o que fazer com esta enorme rede de dívidas e créditos, ativos e passivos. Na América Latina isto é o pão nosso de cada dia, a Argentina faz algo parecido a cada 10 anos há 150 anos. Mas não acredito que queiram ser a Argentina — que era o 5º país mais rico do mundo há 100 anos e, agora, é o 50º.

Era uma diferença fundamental de posições.

Era, e havia outro aspeto. Os países devedores também nunca acreditaram que se, como os credores garantiam, assumissem o grosso do ajustamento imediatamente, isso iria colocá-los numa posição mais favorável e seriam compensados no futuro, com alívio de dívida. Os países devedores só viram o pau e nunca acreditaram na cenoura, de um modo geral. O problema foi este, esta ausência de credibilidade entre as partes e incapacidade de perceber que se tratava, desde o início, de um problema comum.

É preciso fazer mais, é preciso mais integração, mais instituições?

Eu diria que, em termos de instituições, o que existe já é um mínimo suficiente. Por isso é que digo que o problema não está nas instituições, porque elas existem. A verdadeira responsabilidade de seguir em frente está nos Governos. A Comissão Europeia não tinha poder para forçar o Governo alemão a fazer isto ou aquilo. O fracasso foi dos países, não das instituições. Estamos logo condenados ao fracasso quando, no início dos problemas, descrevemos o problema como algo entre alemães trabalhadores e gregos preguiçosos. Quando se descreve as coisas assim, é impossível voltar atrás. Se, como aconteceu nos EUA, se tivesse dito que o que estava em causa era salvar os bancos, e explicar porque é que isso era importante, as coisas teriam seguido um rumo diferente. Mas era politicamente tóxico, na Alemanha, mais resgates aos bancos, depois dos que houve em 2003.

França? “O principal risco, na minha opinião, está em Itália”

Olha com receio para as eleições deste fim-de-semana, em França?

O risco pode vir mais de Itália do que de França. O Movimento Cinco Estrelas tem tido resultados melhores nas sondagens. A Itália está estagnada há 20 anos, com uma economia em péssimas condições. É, tal como França, um membro nuclear da zona euro e da União Europeia. Itália tem um sistema político muito complexo, imprevisível. Se houver eleições, pode haver muita gente a votar pelo Movimento Cinco Estrelas como forma de protesto, não necessariamente por quererem sair do euro… Como muita gente que votou pelo Brexit se calhar não queria, realmente, sair da União Europeia…

Ou seja, pode ocorrer uma saída do euro “acidental”?

Não quero desvalorizar os riscos que existem, depois do Brexit, depois de Trump, depois de Le Pen ter ficado em segundo lugar na primeira volta e, agora, haver este movimento para a abstenção em França. Se uma pessoa como Le Pen assumir o poder, será empurrada para cumprir aquilo que prometeu e isso inclui sair do euro. Donald Trump não tem cumprido as promessas mas os EUA têm um sistema político muito diferente, ele tem de lutar contra a maioria republicana, o sistema judicial e vários estados que não querem fazer o que ele quer fazer. Não é isso que acontece na Europa, o poder está muito mais centralizado. Se um líder anti-euro tomar o poder num dos principais países, isso irá ameaçar verdadeiramente a integridade da união monetária. E não é algo que possamos excluir por completo. Quando as pessoas votam como protesto, há muita coisa que pode acontecer, coisas que muitas pessoas, olhando para trás, até nem queriam.

Estamos numa corrida contra o tempo para crescer?

Sim. Se a zona euro começar a crescer de forma mais robusta, isso irá ajudar a Itália. O problema, em Itália, está nos bancos, sobretudo. É um problema em que podemos ser duros e dizer que o Estado não deve intervir, que os bancos são insolventes e que têm de ser resolvidos. Mas, depois, três milhões de depositantes perdem dinheiro, o que não será nada bem recebido. Ou, então, vamos enfrentar a realidade, vamos reconhecer que foram cometidos erros mas, também, compreender que o colapso da banca italiana não é do interesse de ninguém e, portanto, uma forma produtiva de usar a solidariedade europeia talvez seja facilitar o caminho para uma banca mais sólida em Itália. Podemos seguir a primeira opção e arriscar ter o Movimento Cinco Estrelas à frente dos destinos do país, ou podemos aceitar um caminho que, sendo, é certo, mais suscetível de criar riscos morais, provavelmente pagará dividendos políticos a médio prazo.