O Conselho Nacional das Confederações Patronais (CNCP) propôs esta quarta-feira ao Governo um conjunto de propostas para o próximo Orçamento do Estado que incluem a redução de um ponto percentual da taxa social única (TSU) a cargo do empregador, que atualmente é de 23,75%. Para que a medida não tenha impacto no orçamento da Segurança Social, sugerem uma “compensação mediante transferência de um montante equitativo da receita do IVA”.

Os patrões voltam, ainda, à carga com a redução do IRC de 21% para 17% (e de 15% para as pequenas e médias empresas e small mid caps).

Esta lista de propostas é transversal às várias confederações patronais que compõem o CNCP. Mas cada confederação apresentará, também, propostas próprias.

Veja a lista das propostas apresentadas, em conjunto, pelo CNCP:

1Suspensão e eliminação de obrigações fiscais

O CNCP entende que deve ser criado um grupo de trabalho com a Autoridade Tributária e as empresas para discutir “a utilidade das atuais obrigações acessórias de forma sistemática”, além de “mecanismos alternativos de cumprimento” para quando o “sistema” rejeita as declarações ou tenha algum problema técnico que impeça o cumprimento dos formalismos. Enquanto esse trabalho não está concluído, “deve suspender-se a entrada em vigor de quaisquer novas obrigações”.

2 Simplificação de obrigações fiscais

Entre as propostas está, também, a simplificação de obrigações fiscais, incluindo com a reavaliação do regime de bens em circulação — que implica a exigência prévia de comunicação dos documentos de transporte ou a necessidade de um código Código AT.

3 Certificação de regularização do IVA por contabilista certificado independente

O CNCP lançou para a mesa de discussão uma alteração técnica mas que pode ter impactos nas empresas — substituir no código do IVA a expressão “contabilista certificado independente” por “contabilista certificado” para evitar a contratação de serviços externos para fazer a regularização do IVA.

4 Âmbito da comunicação dos inventários

É uma alteração bastante técnica, na comunicação dos chamados “inventários valorizados”: as confederações querem que esta comunicação só se aplique às entidades que usam o sistema de inventário permanente e propõem a clarificação “desta obrigação no sentido de serem dela excluídos os ativos biológicos”.

5 Redução da taxa do IVA

Os patrões sugerem que seja alargada a aplicação da taxa reduzida de IVA a todas as empreitadas de prédios destinados a habitação, quer no quadro do combate à crise de habitação, quer pela diminuição dos custos de aquisição, para “incentivar a renovação generalizada das habitações e melhoria das condições de habitabilidade”.

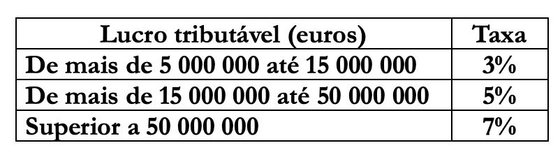

6 Redução da taxa do IRC e da derrama estadual

É uma das maiores bandeiras dos patrões: a redução da taxa normal do IRC de 21% para 17% (para 15% no caso das empresas PME e as Small Mid Cap’s). Além disso, propõem que se dê início ao processo de reversão do aumento da derrama estadual, de modo a abranger apenas as empresas com lucro superior a cinco milhões de euros, de acordo com a seguinte tabela.

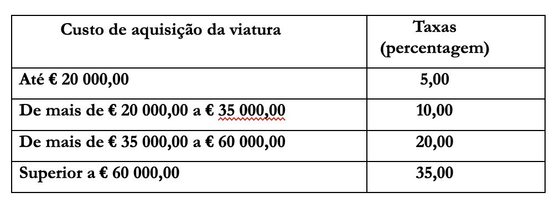

7 Tributações autónomas

O fim das tributações autónomas também são uma reivindicação antiga das confederações, que consideram que é uma área que carece “de revisão e urgente eliminação”. Enquanto não for possível essa eliminação, sugerem uma atualização das tabelas de tributação autónoma, passando a incidir apenas sobre os encargos dedutíveis:

8 Redução de taxas do IRS

O Governo já prometeu um desagravamento do IRS, embora ainda não tenha dito de que forma, e os patrões apoiam a ideia. Nas propostas que fizeram chegar ao Executivo, incluem a revisão dos escalões de tributação em IRS “para reduzir o nível de tributação”.

9 Dedução à coleta dos juros de empréstimos com a habitação

As confederações querem também estender a todos os contratos, “independentemente da data da sua celebração, a dedução dos juros de empréstimos com a aquisição, construção ou beneficiação de imóveis para habitação própria e permanente”.

10 Stock options

Uma lei de maio de 2023 já veio estabelecer um regime mais favorável à tributação dos stock options estabelecidos no quadro das startups. Mas a proposta, aqui, é de que o código do IRS seja alterado para se determinar “que os ganhos com estes planos sejam apenas englobados por 50% do respetivo quantitativo”.

11 Outros rendimentos não salariais

Outra proposta é que sejam atualizados, em 2024, os limites até aos quais o subsídio de transporte referente ao quilómetro em viatura própria, o valor do quilómetro e a ajuda de custo diária estão isentos. Também querem que o Governo, finalmente, estabeleça em portaria o valor até ao qual estão isentas as compensações no teletrabalho.

Mais: pede um “regime de atualização automática desses limites, por indexação a um indicador a estabelecer (por exemplo, taxa de inflação), com a aprovação de um sistema de isenção aplicável ao setor privado, distinto do atualmente existente”.

12 Utilização de casa de habitação fornecida ao trabalhador pela entidade patronal

Dada a crise habitacional que o país atravessa, e o facto de em alguns setores de atividade, como a agricultura, as entidades empregadoras terem investido em infraestruturas de alojamento para fixar mão de obra, os patrões atiram para a mesa de negociações uma suspensão das normas de incidência contributiva aplicadas sobre o subsídio de residência e a atribuição de casa de habitação, enquanto durar a crise habitacional.

13 Redução dos custos salariais

O Governo sempre resistiu a mexidas na taxa social única (TSU) e Fernando Medina, ministro das Finanças, já sinalizou que desta vez não será diferente: os patrões propõem a redução de um ponto na taxa contributiva a cargo do empregador. Mas “para que a medida não tenha impacto no orçamento da segurança social, poderá equacionar-se a sua compensação mediante transferência de um montante equitativo da receita do IVA”.

14 Rendimentos empresariais e profissionais

O Código do IRS determina que os rendimentos empresariais e profissionais (categoria B) seja feita com base na aplicação das regras do regime simplificado ou com base na contabilidade. Agora, o CNCP propõe a atualização do limite no enquadramento do regime simplificado, para 250 mil euros (em vez dos 200 mil atuais) de montante anual ilíquido de rendimentos.

15 Incentivo fiscal à valorização salarial

Esta medida diz respeito a uma alteração que já estava no Orçamento para 2023 e que daria, em tese, um benefício em sede de IRC às empresas que aumentassem salários em linha com o acordo de rendimentos firmado na concertação social e tivessem contratação coletiva dinâmica. Só que “a sua aplicação está dependente de uma série de regras e limitações, que ameaçam transformá-lo numa “mão cheia de nada””, dizem os patrões.

Por isso, propõem “tornar claro que o aumento percentual de igual valor para todos os colaboradores de uma empresa não viola o requisito do “Leque Salarial” (ex: aumento de 10% a todos os colaboradores da empresa)”, alterar o limite absoluto de dedução para oito vezes o salário mínimo (atualmente é de apenas quatro vezes a o salário mínimo)” e “alargar o âmbito de aplicação para todos os tipos de contratos e não apenas a “instrumento de regulamentação coletiva de trabalho dinâmica”.

16 Adicional ao IMI

No caso do adicional ao IMI, a ideia é “rever o âmbito de incidência do AIMI por forma a excluir os prédios que tenham uma afetação empresarial”.

17 Benefício fiscal ao investimento

Face ao contexto global de incerteza e ao possível cenário de recessão, “será fundamental para um país como Portugal existir um incentivo forte ao investimento, semelhante ao CFEI II, antecipando assim este cenário economicamente exigente”, argumentam.

18 Incentivos à capitalização das empresas

Já no que toca à capitalização das empresas, o CNCP sugere simplificar os benefícios fiscais recentemente criados nesta área, em particular no que concerne à determinação do montante do incentivo.

19 Goodwill gerado na aquisição de participações sociais

Aqui, os patrões sugerem “a possibilidade da amortização, para efeitos fiscais, do goodwill financeiro nas operações de investimento em participações sociais em empresas, nacionais ou estrangeiras, até um máximo de 5% ao ano”.

20 Tratamento fiscal do IVA da gasolina: possibilidade de dedução do imposto

No âmbito do IVA há mais do que uma proposta. No caso do tratamento fiscal das despesas com a aquisição de gasolina, o CNCP propõe a dedução do IVA suportado em termos similares ao do gasóleo.

21 Compensação de créditos não fiscais com dívidas fiscais

Outra proposta prende-se com um reforço da tesouraria, mais concretamente a compensação de créditos não fiscais com dívidas fiscais, permitindo às empresas dispor de maior liquidez.

22 Redução de contencioso fiscal

Já no que toca às garantias dos contribuintes, querem a criação de um regime de regularização de dívidas em contencioso, que permita aos contribuintes regularizar dívidas referentes a processos que estejam em contencioso e que tenham tido origem em liquidações adicionais ou oficiosas notificadas até junho de 2023, em prestações mensais ao longo de 15 anos.

Além disso, “propõe-se que a adesão ao processo de regularização anule juros compensatórios, bem como os juros de mora vencidos”. E “a aplicação de uma taxa de juros mora vincendos reduzida às prestações abrangidas pela regularização”.

23 Responsabilidade tributária subsidiária

Propõe-se ainda que sejam revistas as condições de reversão das dívidas em execução fiscal, no sentido de “fazer recair sobre a administração fiscal o ónus de prova da existência de culpa na atuação dos administradores”.

24 Penhora de créditos

Pretende-se, também, clarificar que os créditos a penhorar são apenas os que estão reconhecidos como tal na contabilidade, na data da notificação e eliminar a obrigação de penhora de créditos futuros, por um ou mais anos.

25 Limitação do direito à dedução do IVA nos casos de inversão do sujeito passivo

Por último, querem estabelecer que “a limitação do direito à dedução por incumprimento de requisitos formais ou das regras de inversão só se verifica se o imposto não tiver sido entregue nos cofres do Estado pelo transmitente dos bens ou prestador de serviços”.