Índice

Índice

Poucos dias depois de prometer marcação cerrada ao Governo, o Presidente da República enviou um outro recado… à banca. Recordando as ajudas públicas de que os bancos beneficiaram no passado, nesta fase em que eles estão a ter lucros mais elevados faria sentido vê-los a “compensar” essas intervenções. Como? Ajudando eles, agora, os clientes mais apertados pela subida dos juros.

Marcelo Rebelo de Sousa disse-o numa visita ao Banco Alimentar contra a Fome, poucos dias antes de também o Banco de Portugal admitir “riscos de potencial incumprimento por parte das famílias mais vulneráveis“. Pelas contas de Marcelo, há “entre dois a três milhões de portugueses com esse problema” – como, exatamente, é que os bancos podem ajudá-los? E porque é que se paga mais pelo crédito em Portugal do que noutros países, ao mesmo tempo que a remuneração dos depósitos sobe (muito) devagar e as comissões não baixam?

Paga-se mais pelo crédito em Portugal do que nos outros países da zona euro?

Os portugueses que têm crédito à habitação pagam uma taxa de juro média de 2,829%, segundo os dados mais recentes do Instituto Nacional de Estatística (relativos a março). Este é o valor médio que diz respeito a todos os créditos existentes – e está em linha com aquilo que existe em Espanha, por exemplo, onde a taxa de fevereiro estava em 2,86%.

Tanto Portugal como Espanha são países onde há uma grande prevalência dos créditos com taxa variável. Isso torna-os mais vulneráveis em momentos em que os indexantes sobem – embora seja importante lembrar que estes países (e estes clientes) foram mais beneficiados nos anos em que as taxas de juro estiveram em níveis historicamente baixos e, até, negativos.

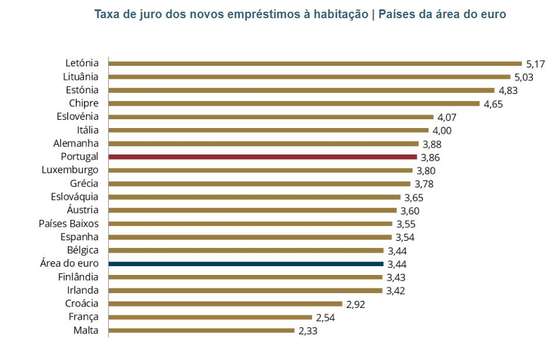

Esta é uma análise ao stock de créditos existentes, mas quando se fala em novas operações o próprio Banco de Portugal destacou na última semana que o crédito é mais caro do que na média da zona euro e esse “diferencial” está a dilatar-se.

Portugal é o 8º país onde as novas operações de crédito são mais caras. Fonte: Banco de Portugal

Portugal é, nesta altura, o oitavo país da zona euro onde o novo financiamento à habitação é mais caro. Os dados do BCE, apresentados pelo Banco de Portugal, mostram que o crédito aos portugueses custa 3,86%, o que compara com os 3,44% da média da zona euro. E se Portugal e Espanha têm custos parecidos no stock total da dívida que já existe, os dados mostram que em Espanha o custo das novas operações está em 3,54%, mais de 30 pontos base abaixo do custo em Portugal.

Um argumento usado pelo setor bancário para justificar estas divergências está relacionado com aquilo que os bancos de cada país pagam para se financiar, o que está dependente do seu rating e da notação de risco de crédito do país onde se inserem. É certo que Espanha tem ratings um pouco melhores do que Portugal – a S&P, por exemplo, atribui um A a Espanha e, a Portugal, um menos lisonjeiro BBB+. Porém, nesta fase, os mercados de dívida estão a pedir juros mais elevados para emprestar a Espanha do que a Portugal (3,34% versus 3,09% a 10 anos).

Nuno Rico, economista da Deco Proteste, tem outra explicação para o custo mais elevado dos (novos) créditos em Portugal. De acordo com o que tem sido dito pelos principais bancos, a contratação com taxa fixa e mista já ronda um terço das novas operações, e “em Portugal as taxas fixas continuam muito caras, a grande maioria vai para valores entre 4,5% e 5%, ao passo que em outros países é comum encontrar taxas fixas com custos na ordem dos 3,5% ou 3,7%”, diz Nuno Rico. Com a taxa fixa em crescimento, este efeito ajuda a explicar o tal “diferencial”.

Já na taxa variável, calculada com o Euribor (comum a todos os países da zona euro), o economista diz que também se encontram spreads mais baixos noutros países. Ainda assim, fazendo fé no que disse na quinta-feira o presidente da Caixa Geral de Depósitos, Paulo Macedo, este é um diferencial que tenderá a tornar-se menor porque “os bancos já estão em guerra de spreads” no crédito à habitação. Poucas horas antes, um banco espanhol que opera em Portugal – o Bankinter – tinha anunciado publicamente a descida do spread (mínimo) para 0,75%.

E porque rendem tão pouco os depósitos?

Muito mais lentamente do que a subida (automática) das prestações indexadas à Euribor, os bancos portugueses já começaram a remunerar um pouco melhor os depósitos a prazo. Em março, segundo os dados do Banco de Portugal, os depósitos de particulares tiveram uma remuneração média de 0,90%, contra os 0,65% do mês anterior. Ainda assim, a banca portuguesa continua a ser a segunda que menos paga pelos depósitos na zona euro.

Só em Chipre se paga menos (0,44%), um sistema financeiro conhecido por ter um grande volume de depósitos de clientes estrangeiros, e a média da zona euro supera os 2,1%. O país onde os bancos mais pagam pelos depósitos é França (2,77%), um país onde há instituições financeiras multinacionais de grande dimensão que têm operações em vários mercados, incluindo economias emergentes, e por isso tendem a necessitar de mais depósitos e estão habituados a remunerá-los de forma mais generosa.

Em Portugal o cenário é diferente. Os inquéritos do Banco de Portugal denotam uma “diminuição” da procura de crédito por empresas e famílias – o que suscita aos especialistas alguma preocupação sobre as perspetivas futuras do negócio dos bancos, que precisa de dar crédito para ter rentabilidade. O chamado rácio de transformação, o cálculo entre o valor recolhido em depósitos e o crédito concedido, está abaixo de 80%, nos valores mais baixos deste século e cerca de metade do que havia até à crise financeira (2007/2008).

Neste contexto, em que o maior desafio dos bancos é aumentar a carteira de crédito, não é grande o incentivo para que se remunere melhor as aplicações dos clientes. Mas há dois fatores que, como escreveu o Observador em novembro, estão a induzir alguma mudança na remuneração dos depósitos.

O primeiro fator é a mudança que o BCE fez no final do ano passado, quando deixou de remunerar as linhas extraordinárias de liquidez (conhecidas pela sigla TLTRO). Isso levou a que a generalidade das instituições financeiras europeias devolvesse ao banco central, antecipadamente, essa liquidez de emergência – liquidez que, até então, podia ser depositada no BCE dando aos bancos uma rentabilidade crescente sem que houvesse aumento de crédito às economias. Essa “subsidiação” acabou.

▲ BCE alterou as condições das TLTRO no final do ano passado, o que diminuiu a liquidez disponível no sistema.

Cory Hancock / IMF Photo HANDOUT/EPA

Outro fator relevante é a concorrência dos certificados de aforro público que, por terem remuneração indexada às Euribor (além de bónus adicionais), oferecem neste momento juros de 3,5%, que são o triplo da remuneração média calculada pelo Banco de Portugal. Os clientes mais atentos tiraram pelo menos parte das suas poupanças dos bancos e colocaram-nas no aforro do Estado – têm lá mais de 28 mil milhões de euros, atualmente, o valor mais elevado de sempre.

Ao fim da “borla” do BCE e à concorrência do aforro público, junta-se a pressão pública imposta pelo Banco de Portugal. Esta quarta-feira, Mário Centeno voltou a dizer que “deseja” que continue a tendência de aumento dos juros dos depósitos, até porque isso é algo essencial para que a política monetária funcione – porque se houver um incentivo maior à poupança, haverá menos pressão da procura económica (que contribui para impulsionar a inflação).

Os juros baixos já não são desculpa. As comissões vão baixar?

Nos anos em que as taxas de juro estavam baixas ou negativas, os bancos embarcaram num aumento rápido das comissões. A justificação era que, na ausência da rentabilidade que normalmente conseguiriam através da chamada “intermediação financeira” (receber depósitos e conceder créditos), o modelo de negócio da banca teria de ser mais baseado em serviços e comissões.

Mas agora, com os juros cobrados nos créditos a darem novamente um grande impulso aos resultados dos bancos, os banqueiros não querem ouvir falar em baixar as comissões. O máximo que alguém fez foi o congelamento das comissões, de um ano para o outro, anunciado com pompa e circunstância pela Caixa Geral de Depósitos. Com inflação na casa dos 8%, alegou Paulo Macedo, não aumentar as tabelas de comissões equivale a uma redução real.

Mas, de um modo geral, os bancos continuam a angariar valores elevados em comissões, justificando os encaixes maiores com a maior “transacionalidade” dos clientes – uma expressão que se tornou um chavão enunciado em todas as conferências de imprensa dos resultados da banca. Dito de outra forma, alega-se que os bancos ganham mais em comissões não porque as subam, mas porque os clientes recorrem mais aos seus serviços.

"Maior transacionalidade"? Grandes bancos cobraram mais 155 milhões em comissões

↓ Mostrar

↑ Esconder

Esta quinta-feira, a Caixa Geral de Depósitos anunciou que ganhou mais 2% com comissões e serviços. Os 149 milhões de euros em comissões equivalem a mais de metade dos 285 milhões em resultados líquidos da operação. Já o Santander e o BPI tinham aumentado as comissões para 122 milhões e 73 milhões, respetivamente, ao passo que o Novo Banco cobrou menos 11,2% em “serviços”. O Millennium BCP só na segunda-feira divulga os resultados do primeiro trimestre.

Mas Nuno Rico foi analisar os relatórios e contas de 2022, dos principais bancos, e constatou que “entre 2021 e 2022 os cinco maiores bancos cobraram mais 155 milhões de euros em comissões”, um aumento de 7,4% que os bancos invariavelmente justificam com a “maior transacionalidade” por parte dos clientes. Este aumento das comissões ocorreu no mesmo ano em que os mesmos cinco bancos fecharam 110 agências e dispensaram mais de 600 colaboradores.

Nuno Rico, economista da Deco Proteste, lembra que no início do ano Mário Centeno, governador do Banco de Portugal, disse que estavam “criadas as condições” para haver reduções no comissionamento. Já não se veem os mesmos “aumentos desenfreados – frequentemente de dois dígitos – que houve nos últimos anos e hoje estamos a assistir a alguma estabilização”. Porém, diz Nuno Rico, “ainda vamos vendo vários casos de agravamento dos preçários“, como o caso do Novo Banco que “agora em abril aumentou em 17% o custo mensal da sua principal conta”.

Banco de Portugal prevê descidas nas comissões bancárias “nos próximos tempos”

O especialista diz ter muitas dúvidas que os bancos venham a baixar as comissões de forma significativa – em medida comparável à subida que existiu – porque “não vão querer abdicar desta receita” e os clientes nem sempre tiram partido da concorrência como deviam.

Ainda assim, diz Nuno Rico, haverá algum espaço para que comissões específicas baixem ou desapareçam porque estará prestes a ser promulgada a legislação que irá impor limites às comissões. “Vai, por exemplo, acabar o que sempre considerámos ser uma das mais bizarras que é a comissão de processamento das prestações de crédito, cobrada todos os meses”. A legislação também vai limitar outras comissões como cobranças em casos de habilitações de herdeiros, depósitos de moedas, entre outros.

Bonificação dos juros, pelo Estado, já foi tão longe quanto poderia ir?

Já entrou em vigor a bonificação “temporária” dos juros no crédito à habitação, um apoio extraordinário que irá durar até ao final do ano. Os clientes vão começar na próxima segunda-feira, 15 de maio, a receber as bonificações parciais de juros, com retroativos a janeiro de 2023. Há um limite de 720 euros anuais, e as famílias com taxas de esforço superiores a 35% podem ter apoio entre 50% e 75% do agravamento que sentiram na prestação (conforme o escalão de IRS em que encontram).

A medida teve algumas alterações em relação à forma como foi originalmente anunciada, o que incluiu uma mudança nos créditos abrangidos: se no início se abrangiam créditos com montante em dívida até 200 mil euros, essa fasquia subiu para 250 mil euros mas referindo-se ao empréstimo inicial (não ao valor ainda em dívida).

Ora, na opinião de Nuno Rico, teria feito mais sentido avançar com o primeiro modelo, porque aquilo que determina o cálculo se a prestação é mais ou menos pesada é o valor em dívida a cada momento (não importa aquilo que foi financiado inicialmente). Além disso, gera-se o risco de prejudicar (ou não premiar) quem, por exemplo, usou poupanças ou uma herança para reduzir o valor em dívida.

Por outro lado, a medida vai acabar por ser menos generosa e menos abrangente do que se previa. Será menos generosa porque, como escreveu o Observador, a bonificação será interrompida caso a taxa Euribor desça para menos de 3% (o indexante a três meses não está muito longe disso, nos 3,3%).

Tendo em conta que António Costa tinha dito que haveria ajuda nos créditos que tivessem tido três pontos percentuais de agravamento face à taxa inicial, o desenho real da medida ignora que milhares de pessoas contrataram crédito quando as taxas estavam negativas (-0,5%, por exemplo). Isto significa que, se a medida fosse como Costa a anunciou, nesses casos o apoio seria prestado até que a Euribor caísse para 2,5% (-0,5% mais três pontos percentuais) em vez de ser “cortado” logo que a Euribor baixar dos 3%.

Novo apoio aos créditos é menos abrangente (e menos generoso) do que Costa anunciou

O apoio também foi menos abrangente do que inicialmente se acreditou porque, como destacou o jornal Público, o cálculo da taxa de esforço do cliente (para perceber se é ou não elegível) considera apenas o crédito à habitação – e não outras obrigações como créditos pessoais. A fasquia foi definida em 35% mas é preciso que a prestação da casa, sozinha, atinja este valor, já que outros créditos não são considerados.

Quanto é que pode valer a bonificação, na prática? Nuno Rico, da Deco Proteste, fez algumas simulações: “imagine-se alguém que contratou um crédito de 125 mil euros em janeiro 2020, que não é um crédito elevado, e obteve um spread de 1,5% com Euribor a 12 meses. A prestação dessa família, em janeiro de 2023, aumentou 183 euros. Calculando a bonificação, acima do limiar dos 3%, esta família com bonificação de 75% (escalão de IRS dos mais baixos) vai receber 1,22 euros por mês.

Outro exemplo: uma família com rendimentos um pouco mais elevados, que por isso só tem 50% de bonificação, fez um contrato de 245 mil euros em abril de 2021 com spread de 1% e Euribor 6 meses. “O último agravamento, em abril de 2023, significou uma agravamento face à revisão anterior de 449 euros (de 644 para 1093 euros). Essa família vai receber uma bonificação de 25,83 euros“, diz Nuno Rico, criticando a medida porque “vai custar dinheiro ao erário público e não vai resolver o problema“.

▲ Vítor Bento, presidente da Associação Portuguesa de Bancos (APB), mostrou ter dúvidas sobre o efeito prático da bonificação.

João Pedro Morais/Observador

Vítor Bento, presidente da Associação Portuguesa de Bancos (APB), mostrou ter alguma desconfiança sobre qual será a importância, “na prática”, desta bonificação. “Vamos ver, na prática, qual será o quantitativo dessa contribuição do Estado, se vai ser significativa ou se vai ser simbólica”, afirmou, entrevistado pela RTP: “se não for suficiente admito que o Estado tenha a disponibilidade de aumentar a sua contribuição”, atirou.

Com que outras medidas a banca pode ajudar com a subida dos juros?

Esta quinta-feira, o presidente da Caixa Geral de Depósitos levantou o véu sobre algumas novas medidas de apoio que podem ser anunciadas nos próximos tempos, embora tenha garantido que, para já, são apenas planos que estão numa fase de “estudo”.

A confirmar-se, serão duas medidas para dois tipos de clientes diferentes: aqueles que têm dificuldades mas ainda estão a conseguir suportar os encargos e, por outro lado, aqueles que, por terem tido renegociação ou já estarem em incumprimento, já estão “marcados” em termos regulatórios. Nos casos em que já foi dado esse passo, pode haver mais formas de atenuar o golpe da subida dos juros.

Para o primeiro caso, Paulo Macedo admitiu que se pode lançar um “complemento” à bonificação que não explicou como irá funcionar nem esclareceu como isso será tratado do ponto de vista regulatório. Mas, questionado pelo Observador, o presidente da Caixa notou que “não gostaríamos de ver pessoas a entrar em incumprimento porque não conseguem suportar uma renda que tem um juro bonificado [pelo Estado] de 50 euros quando o aumento da renda se calhar é de 150”.

Nos outros casos, aqueles onde a “marcação” regulatória do cliente já existiu, o que estará em causa será olhar para quanto o cliente pagava de prestação no ano passado, antes da grande subida dos juros no final do verão, e fixar esse valor durante 12 ou 18 meses, por exemplo. “Nós não queremos a casa da pessoa nem queremos o crédito malparado”, disse Paulo Macedo, acrescentando: “Preferimos que a pessoa pague o que já pagava e deixe o valor no final do crédito”.

▲ “Nós não queremos a casa da pessoa nem queremos o crédito malparado”, disse Paulo Macedo.

JOSÉ COELHO/LUSA

A confirmar-se, esta é uma ideia semelhante à do “travão nas prestações” sugerida há algumas semanas pela Deco Proteste. O modelo de “travão” às prestações preferido pela Deco Proteste estabelece que “a partir do momento em que a taxa de juro aplicada ao contrato sobe três pontos percentuais acima daquela que foi contratada no momento inicial do empréstimo, os titulares do empréstimo podem acionar o travão da prestação e mantê-la constante nos meses seguintes”.

DECO diz que bonificação de juros é “insuficiente” e propõe “travão” à subida das prestações

Quando se “aciona o travão da prestação, o prazo do empréstimo é automaticamente ajustado”. Porém, sabendo-se que “muitas famílias já terão renegociado, por esta altura, o alargamento dos contratos até ao limite dos 75 anos de idade do titular”, para “esses casos, a Deco Proteste sugere “um diferimento de capital, que permite manter a prestação constante e adiar o pagamento do capital em falta”.

O capital em falta pode começar a ser pago “quando a Euribor começar a descer para valores abaixo do limite de 3%” – aí, “a prestação destes contratos mantém-se constante e não refletirá qualquer descida dos juros”, explica Nuno Rico. Nessa fase, iria acelerar-se a amortização do valor “residual” que tinha sido enviado para o fim do prazo.

“Esta proposta não exige a intervenção financeira do Estado. Desta forma, o esforço dos contribuintes deixa de ser canalizado para o apoio a pagamentos de prestações de crédito à habitação de famílias com elevadas taxas de esforço”, afirma o economista da Deco Proteste.

BCP diz que Marcelo tem "preocupação genuína" com os portugueses

↓ Mostrar

↑ Esconder

Sobre o repto lançado aos bancos por Marcelo Rebelo de Sousa, esta segunda-feira o presidente do Millennium BCP respondeu diplomaticamente: “Acho que são palavras de uma pessoa que tem uma preocupação genuína com os portugueses, que está preocupado com o aumento das taxas de juro e da inflação”, disse Miguel Maya, garantindo: “acolhemos essas palavras e vamos continuar, agora ainda mais com maior empenho” no trabalho que tem sido feito até agora, de “ver se há algo mais” que pode ser feito.

Ouvimos sempre com atenção as palavras do senhor Presidente da República”, disse Miguel Maya, disponibilizando-se para procurar novas formas de “fazer mais para ajudar os clientes”.

O banqueiro garantiu não estar a falar de Marcelo Rebelo de Sousa mas disse ter a “preocupação” de que o contexto de incerteza política – “casos e casinhos” – possa levar a que alguns queiram virar as atenções para os bancos e para os banqueiros.

Quando no ambiente político aparecem muitos casos e casinhos estou habituado a que o foco passe para banqueiros, de repente, os bancos são os maus da fita, é fácil toda a gente apontar aos bancos”, afirmou Miguel Maya, pedindo que se resista à tentação de endossar a responsabilidade a terceiros, nomeadamente ao setor financeiro”.

Outra área onde os bancos deviam mudar a sua prática era na uniformização da forma como se calculam as taxas fixas. Ao contrário do que acontece na taxa variável, em que todos os bancos trabalham da mesma maneira (escolhe-se uma Euribor e acrescenta-se um spread), na taxa fixa o processo é menos transparente e a generalidade dos bancos não explica como é que chega à taxa final que é proposta ao cliente – regra geral, não se indica qual é o indexante de mercado que é usado nem qual é o spread. Esta seria uma mudança que, reduzindo a opacidade, promoveria mais concorrência.

▲ António Costa chegou a admitir a dedução dos juros com crédito à habitação, mas a medida não avançou.

ESTELA SILVA/LUSA

Do lado do Estado, Nuno Rico defende que o Estado devia “alargar a dedução de juros de crédito à habitação no IRS a todos os empréstimos”, sendo que atualmente só são dedutíveis os juros de contratos de crédito à habitação celebrados antes de 2011. Isso não traria um alívio imediato para os bolsos dos portugueses, porque só aumentaria a dedução a receber na primavera de 2024, mas seria uma medida que Nuno Rico considera “justa” e o próprio primeiro-ministro chegou a admitir essa hipótese.

A Deco Proteste propõe, ainda, uma “redução temporária do imposto municipal sobre imóveis (IMI) para famílias com elevada taxa de esforço”. Esta é uma matéria onde a sensibilidade da Deco Proteste e da APB coincide, já que também Vítor Bento sublinhou, na RTP, que parte da resposta a este problema também deveria passar pela redução da “carga fiscal” que é suportada pelos portugueses.

Espanha ajuda com a “entrada” inicial. Faria sentido em Portugal?

Uma recomendação do Banco de Portugal, que existe desde 2018, impede que os bancos possam financiar a totalidade do valor do imóvel – pelo que nessa área, decisiva quando se fala em custos e acesso à habitação, os bancos não podem fazer muito. Ou, melhor, terão feito alguma coisa no passado, concedendo créditos pessoais para ajudar os clientes a terem a “entrada” inicial, mas isso é uma irregularidade que foi denunciada pelo Observador e por outros órgãos de comunicação social.

Terão sido poucos os casos em que isso aconteceu, acredita o Banco de Portugal, mas o problema de base mantém-se e não é exclusivo de Portugal. O chefe do governo espanhol, Pedro Sánchez, referiu-se à entrada inicial – entre 10% e 20% do valor da casa, por regra – como um “muro intransponível” para muita gente, sobretudo os jovens.

Daí que, no arranque da campanha para as eleições regionais em Espanha, o executivo de Sánchez tenha lançado uma medida que implica que o Estado preste garantias públicas (avales) “até 20%” do valor dos empréstimos para quem tem até 35 anos de idade, está a comprar casa pela primeira vez e tem um rendimento anual inferior a 37.800 euros. Sem limite de idade, quem tem filhos menores e rendimentos anuais inferiores ao mesmo valor também pode candidatar-se.

Nos últimos dias percebeu-se, porém, que a medida não vai ter um alcance tão grande quanto inicialmente se admitiu. O governo espanhol calcula que cerca de 50 mil pessoas poderão candidatar-se e ser elegíveis – uma fração mínima dos mais de 16 milhões de pessoas que cumprem, pelo menos, os critérios de vencimento máximo.

A questão é que a garantia pública de 20% (que pode ir até 25%) não dispensa que o banco faça a sua análise de risco de crédito e, portanto, a generalidade dos clientes pode não ter acesso porque o banco determina que, mesmo com o Estado a garantir a “entrada”, a taxa de esforço para a prestação mensal poderia ser demasiado elevada.

Estando a falar-se de salários relativamente baixos, num contexto de preços elevados na habitação e taxas de juro que subiram rapidamente para os valores mais elevados desde 2008, o resultado prático é que os bancos irão considerar, numa grande maioria dos casos, que o cliente não dá garantias de segurança no reembolso. Dito de outra forma, muitas operações não irão ter viabilidade mesmo com o Estado a garantir a “entrada”.

Ainda assim, mesmo com eficácia limitada, esta é uma medida que faria sentido aplicar em Portugal? “Perante a emergência que vivemos no acesso à habitação, qualquer medida é positiva, mas não nos parece isto seja a solução, até porque vai contribuir para o aumento do endividamento e impulsionar ainda mais os preços das casas”, diz Nuno Rico, da Deco Proteste, defendendo que, “nos dias de hoje, pela mobilidade associada ao novo mundo do trabalho, para os jovens o que seria importante era haver um mercado de arrendamento funcional”.

Porém, “não negando, de modo algum, o direito que os jovens têm de comprar casa, se quiserem e puderem, havia outras medidas bem mais importantes” que deveriam ser tomadas em Portugal, apontando a Deco Proteste “a prioridade” para “a política fiscal“: “no momento em que se compra uma casa tem de se suportar imposto de selo sobre a compra, imposto de selo sobre o financiamento e o Imposto sobre Transmissões Onerosas de Imóveis (IMT)”.

“Num imóvel de 125 mil euros são cerca de 10 mil euros de custo, logo à cabeça, fora as despesas com bancos”. Ou seja, além da “entrada” de 12.500 euros, aqueles jovens têm de ter mais 10.000 euros para arcar com essas despesas fiscais. Nuno Rico defende que deve haver uma revisão do limite máximo da isenção de IMT, que é de cerca de 92 mil euros, e uma “simplificação” dos impostos, designadamente do imposto de selo.

Mas a banca também pode ter um papel nesta matéria. O especialista desafia os bancos a recuperarem os produtos vocacionados para a habitação jovem, com spreads mais reduzidos e outras vantagens. Um produto que já existiu no mercado português, também, e que poderia ser recuperado era o crédito com taxa variável mas com prestação constante, em que o que ia variando era o prazo do crédito. “Se alguém está a contratar um crédito quando ainda é muito jovem, com toda a sua vida ativa pela frente, faria todo o sentido encontrar soluções mais flexíveis”, diz Nuno Rico.

Afinal, quem é que está a sofrer com o aumento das prestações?

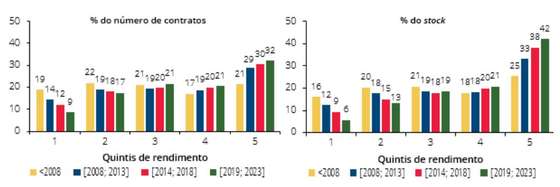

O Banco de Portugal admitiu esta semana “riscos de incumprimento” no crédito das famílias (e das empresas) “mais vulneráveis”, mas sublinha que se dividirmos a sociedade portuguesa em cinco blocos – das famílias que ganham menos até às famílias com maiores rendimentos – só 6% está no bloco com salários mais baixos.

Praticamente dois terços do crédito está nos dois blocos que ganham mais e, mais especificamente, 42% do volume de crédito bancário está com os 20% de cidadãos que têm salários mais altos em Portugal. Esta é a repartição quando se olha para o valor em crédito, que é a mais relevante do ponto de vista da estabilidade financeira, mas o Banco de Portugal também apresenta a repartição por número de contratos.

Por esse prisma, 9% dos créditos estão no quintil de salários mais baixos e 17% no segundo quintil. Ou seja, um em cada quatro créditos à habitação (independentemente do valor) foi concedido a quem hoje se inclui nos 40% dos portugueses que têm salários mais baixos.

“O crédito à habitação está concentrado em famílias de classes de rendimento mais elevado, com maior facilidade em acomodar o aumento das prestações dos empréstimos”, sublinha o Banco de Portugal, repetindo que “o peso das famílias com rendimentos mais baixos no stock de empréstimos à habitação é baixo em Portugal, em linha com o observado noutros países da área do euro”.

Apesar de os dados mostrarem uma situação relativamente benigna e de não haver “sinais visíveis” de problemas no crédito, Mário Centeno avisa que os problemas a esse nível, quando surgem, “podem demorar algum tempo” a materializar-se. A preocupação do supervisor está relacionada com riscos de “persistência da inflação em níveis elevados”, continuação da “subida das taxas de juro de curto prazo e do serviço da dívida” e uma “evolução mais adversa da taxa de desemprego”.

Dois terços do crédito à habitação está nos portugueses com salários mais elevados