Com uma diferença de quatro longos meses, a Reserva Federal dos EUA começou mais cedo do que o BCE a subir as taxas de juro. Para combater o surto inflacionista que começou em 2021 (bem antes da guerra na Ucrânia) e se agravou em 2022, Jerome Powell começou logo em março desse ano a apertar a política monetária, ao passo que o BCE só avançou em julho. Por ter começado mais cedo, faria sentido que a Reserva Federal fosse também a primeira a inverter o rumo – e, regra geral, é isso que historicamente costuma acontecer. Mas desta vez, com uma crise económica europeia que contrasta com o fulgor que existe nos EUA, Christine Lagarde poderá não se dar ao luxo de esperar pelos norte-americanos para começar a baixar as taxas de juro.

Jerome Powell, o rosto da Reserva Federal dos EUA (Fed), preside esta quarta-feira a uma reunião do banco central norte-americano em que as taxas de juro de referência devem ser mantidas inalteradas no intervalo entre 5,25% e 5,5%, o nível em que estão desde julho do ano passado. Essa é a previsão praticamente consensual entre os analistas, mas nem sempre foi assim: basta recuar até ao início do último outono para encontrar a generalidade dos analistas a antever que seria nesta reunião, de março, que a Fed iria iniciar as descidas de juros.

Desde então, a taxa de inflação desceu em relação aos máximos mas tarda em alinhar-se com o objetivo de 2% do banco central. As estatísticas oficiais divulgadas há poucos dias mostraram a inflação (homóloga) nos EUA novamente a acelerar em fevereiro, para 3,2%, mais uma décima do que no mês anterior. Foi apenas uma décima de aumento na taxa de inflação mas mostrou como a reta final do processo de desinflação é mais custoso do que o início, tal como os economistas tinham alertado.

▲ Jerome ("Jay") Powell deve manter as taxas de juro inalteradas na reunião da Reserva Federal que termina esta quarta-feira.

MICHAEL REYNOLDS/EPA

Os economistas tiveram razão quando previram que seria mais difícil baixar a inflação de 4% para 2% do que tinha sido baixá-la do “pico” de 9% para 4%. Mas poucos economistas previram que a economia dos EUA estivesse nesta altura com um desempenho tão robusto. No início do ano previa-se que a maior economia do mundo estava em risco de recessão e, no melhor dos cenários, cresceria 1%. Na verdade, está a crescer a um ritmo que é o dobro desse.

[Já saiu o quarto episódio de “Operação Papagaio” , o novo podcast plus do Observador com o plano mais louco para derrubar Salazar e que esteve escondido nos arquivos da PIDE 64 anos. Pode ouvir o primeiro episódio aqui, o segundo episódio aqui e o terceiro episódio aqui]

A taxa de desemprego, de acordo com as estatísticas, também está abaixo de 4% há mais de dois anos consecutivos. E, neste contexto de força económica e uma inflação que ainda não estará totalmente sob controlo, vários bancos de investimento estão a rever as suas previsões sobre a data de início da descida de juros. É o caso, por exemplo, do influente Goldman Sachs, que esta segunda-feira passou a prever apenas três cortes de taxa de juro até ao final do ano, menos um do que previa antes. Os analistas continuam a considerar provável que a Fed comece a descer os juros em junho, mas isso é um dado cada vez menos adquirido.

“Ainda acreditamos que a Fed continua a ter como cenário central um primeiro corte das taxas de juro em junho”, escreve o Goldman Sachs em nota de análise. Porém, acautelam os economistas, “o grande risco para esta nossa expectativa é que os membros do FOMC [o comité que decide as taxas de juro da Fed] possa estar mais preocupado com os recentes dados da inflação” e, caso isso se confirme, nem mesmo em junho a Fed irá começar a descer os juros.

Inflação já está à beira do objetivo mas nem assim o BCE fala em descer as taxas de juro

O momento em que a Reserva Federal dos EUA começa a inversão de marcha é importante porque, regra geral, os bancos centrais preferem manter uma “sincronia de políticas”, como diz Filipe Garcia, economista do IMF – Informação de Mercados Financeiros. “Da mesma forma que o BCE, a Fed e até o Banco de Inglaterra subiram taxas em conjunto, podem pretender fazer o mesmo na descida dos juros, para impedir instabilidade cambial, alterações nos fluxos de capital e críticas de vária ordem”, diz o especialista.

Foi dessa “sincronia de políticas” que falou o Presidente da República após a última reunião do BCE, a 7 de março. Marcelo Rebelo de Sousa comentou que, de acordo com a leitura que faz dos acontecimentos, não ter descido já os juros (nem nos próximos meses) não tinha sido puramente uma decisão técnica.

Para o Presidente da República, “embora a razão dada [para não baixar os juros] seja a inflação que há em alguns países por essa Europa fora, penso que a verdadeira razão é outra: é a preocupação com as eleições americanas e europeias e com as suas consequências na guerra e, portanto, no peso que isso pode ter na situação económica ao longo de 2024″. “Daí” que o BCE tenha optado por uma espécie de “compasso de espera, por mais três meses”, concluiu Marcelo Rebelo de Sousa a 7 de março, recordando que a expectativa nos mercados financeiros neste momento é que o BCE corte as taxas de juro em junho.

▲ BCE não baixou juros, para já. E, para Marcelo, esta não é "puramente uma decisão técnica".

MIGUEL FIGUEIREDO LOPES/LUSA

Filipe Garcia diz que concorda com “o senhor Presidente da República que as decisões do BCE não são puramente técnicas”. Mas, na opinião do economista, há uma outra razão que Marcelo não referiu que é “a necessidade de manter credibilidade e coerência no discurso“. Isto é, “durante vários meses, o BCE comunicou ao mercado que a situação da inflação iria obrigar a que as taxas de juro se mantivessem nos níveis atuais e foi apontando para o fim da primavera (reunião de junho) como o momento para começar a cortar”. Assim, embora Filipe Garcia seja “dos que acham que os juros já deveriam ser mais baixos”, o economista nota que o BCE quis “manter a coerência com o seu discurso dos últimos meses“.

A próxima reunião periódica do BCE acontece a 11 de abril. Em maio não há reuniões de política monetária, pelo que a decisão de descer juros pode ser pré-anunciada em abril e concretizada em junho (dia 6 desse mês). Mas e, se à medida que o tempo passa, a Reserva Federal der indicações ao mercado de que junho é demasiado cedo para baixar as taxas de juro? Será que o tal “compasso de espera”, referido por Marcelo, pode ser mais longo?

O líder do banco central da Áustria, Robert Holzmann, disse no mês passado que, na sua ótica, o BCE não deverá descer os juros antes da Fed. O receio dos governadores mais hawkish (isto é, mais preocupados com os riscos de inflação) é que baixar taxas de juro na zona euro antes dos EUA será algo que provavelmente levará o euro a perder valor em relação ao dólar nos mercados cambiais. E aí, numa eventual desvalorização do euro face ao dólar, os europeus teriam de gastar mais euros para comprar os mesmos produtos mesmo que não se alterasse o preço desses produtos (como o petróleo e seus derivados, que são negociados em dólares). Por outras palavras, um euro mais fraco poderia fazer reacelerar a subida dos preços na zona euro.

Mas essa é uma “não-questão”, considera outro analista, Jack Allen-Reynolds, da londrina Capital Economics. Numa análise partilhada com o Observador, o economista diz que “embora o euro pudesse enfraquecer caso o BCE desça os juros primeiro, seria necessário haver uma quebra muito grande na taxa de câmbio para que isso alterasse de forma significativa a trajetória da inflação na zona euro”.

Como Jack Allen-Reynolds não acredita que uma eventual desvalorização do euro seria significativa, o economista não vê grandes riscos em ser o BCE a baixar primeiro os juros. Aliás, olhando para as previsões da Capital Economics, o cenário central desta consultora financeira é que o BCE corte mesmo os juros antes da Fed – seis dias antes, mais concretamente (já que a reunião do BCE é no dia 6 de junho e o encontro da Fed termina a 12 de junho).

“À medida que o tempo passar, mesmo que comece a parecer mais provável que a Fed vai esperar um pouco mais, não acredito que isso vá ser razão suficiente para que alteremos a nossa previsão” (de que o BCE irá cortar as taxas de juro em junho), afirma Jack-Allen Reynolds. O economista confirma que, historicamente, é costume o BCE esperar pela Fed para fazer mudanças de rumo na política monetária (tanto para descer como para subir). Mas nem sempre foi assim, aliás, entre 2017 e 2019 o BCE e a Fed estavam a mover-se em sentidos opostos.

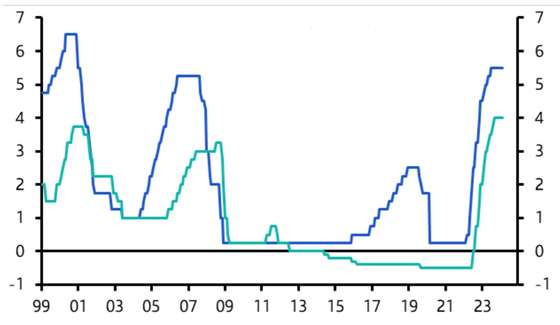

Linha verde: BCE; Linha azul: Reserva Federal. FONTE: Refinitiv, Capital Economics

“Neste momento, os dados económicos suportam uma visão de que o BCE pode baixar as taxas de juro antes da Fed porque o crescimento económico é muito mais fraco na zona euro”, afirma Jack Allen-Reynolds. A 7 de março, os economistas do BCE reviram em baixa a previsão de crescimento em 2024 para 0,6%, reconhecendo o risco de as taxas de juro elevadas poderem estar a penalizar a economia mais do que o previsto (ou isso vir a acontecer no futuro).

Também para Filipe Garcia, do IMF, o mais provável acontecer é que “a Reserva Federal do EUA poderá cortar mais tarde [do que junho] e, sobretudo, cortar bem menos do que o BCE este ano”. Isso significa que o BCE terá de tomar a dianteira: “o BCE ‘esperar’ pela Fed poderá não ser possível“, já que a robustez económica dos EUA contrasta com as dificuldades económicas na zona euro.