Índice

Índice

Vamos supor que, um dia, um helicóptero sobrevoa uma comunidade e deixa cair 1.000 dólares em notas – notas que são, claro, rapidamente recolhidas pelos membros da comunidade. O que aconteceria depois? Será que as pessoas iriam gastar o dinheiro imediatamente, animando a economia? Será que iriam, ao invés, poupá-lo? E – uma questão crucial – como é que se poderia convencer as pessoas de que essa teria sido a única vez que o helicóptero sobrevoou o local e que a largada de notas nunca mais se repetiria?

A imagem do helicóptero a atirar dinheiro da janela foi dada ao mundo pelo economista Milton Friedman, em 1969. A hipótese colocada, que de simples só tem a aparência, diz o seguinte: se um banco central quer aumentar a inflação e estimular a produção económica, a forma mais simples e eficaz de o fazer poderia ser entregar, diretamente, dinheiro às pessoas. O conceito viria a ser recuperado por Ben Bernanke, que em 2002 fez um discurso em que recuperou esta ideia e, por isso, nunca mais se livrou da alcunha Helicopter Ben até sair da liderança da Reserva Federal, o banco central dos Estados Unidos da América, em 2014.

Parece uma ideia pioneira, meramente académica – até impensável. Mas a crise tem mostrado que o que parece ser impensável, como a compra de dívida pública nos mercados por parte do Banco Central Europeu (BCE), passado um ano não só deixou de ser impensável como já se está à espera de um novo reforço da dose. Esse reforço deverá ser anunciado nesta quinta-feira, no final de uma reunião do Conselho de Governadores que poderá ser “um momento histórico”, diz ao Observador o diretor de investimentos do Banco Best, Carlos Almeida.

Mas será que um pouco mais do mesmo chega para garantir que não haverá uma recaída da economia e que a zona euro não derrapará para uma deflação ruinosa? Vários cronistas e os economistas de grandes bancos de investimento como o Citi e o HSBC estão a defender que a única salvação para a zona euro poderá ser o anúncio de medidas que se assemelhem ao helicóptero de Friedman e Bernanke. Ou, em rigor, medidas que se assemelhem mais à imagem desse helicóptero do que o que já tem vindo a ser feito.

▲ O conceito de "helicopter money" do Nobel Milton Friedman, de 1969, foi recuperado em 2002 por Ben Bernanke num discurso sobre como evitar o perigo da deflação.

O discurso que deu a Bernanke a alcunha de "Helicopter Ben"

↓ Mostrar

↑ Esconder

“Um corte de impostos generalizado, por exemplo, apoiado por um programa de compras de ativos no mercado para atenuar qualquer tendência para uma subida das taxas de juro, seria certamente um estímulo eficaz para o consumo e, portanto, para os preços. Mesmo que as famílias decidam não aumentar o consumo mas, ao invés, optem por reequilibrar os seus balanços usando o dinheiro extra para adquirir ativos reais e financeiros, o consequente aumento do preço dos ativos iria baixar o custo do capital e melhorar os balanços dos potenciais contraentes de crédito. Um corte de impostos financiado por moeda seria o equivalente ao famoso helicóptero de Milton Friedman”.

Ben Bernanke, em 2002

Crise financeira. A quebrar tabus desde 2008

A compra de dívida pública no mercado foi durante muito tempo, até ao ano passado, um tabu. Isto no caso da zona euro, porque esse quantitative easing já está a ser feito nos EUA e no Reino Unido, em grandes doses, desde 2008. Os bancos centrais nacionais da zona euro estão há um ano a comprar um total de 60 mil milhões de euros por mês em obrigações do Tesouro e outros ativos. São compras que o BCE faz sem drenar a liquidez que injeta, numa tentativa assumida de aumentar deliberadamente a massa monetária e ancorar os juros de forma geral.

Mas este não foi o único tabu que se quebrou na zona euro e noutros locais. Outra medida controversa foi a colocação da taxa dos depósitos em terreno negativo. Esta é a taxa que funciona em sentido contrário à taxa diretora. Isto é, há muito que os bancos da zona euro não pagam qualquer juro real ao BCE pelos recursos que vão buscar a Frankfurt, mas a colocação da taxa dos depósitos abaixo de zero faz com que eles também não recebam qualquer remuneração quando lá parqueiam a liquidez não utilizada. Na realidade, pagam para depositar dinheiro no banco central. O objetivo é, claro, levar os bancos a fazerem chegar o crédito à economia real.

Apesar de todas estas medidas, a taxa de inflação na zona euro continua a milhas dos 2% que são o objetivo do BCE, em 0,3%. “E inflação demasiado baixa por muito tempo significa crescimento baixo – está nos manuais”, recorda Carlos Almeida, diretor de investimentos do Banco Best, em entrevista por telefone. A concessão de crédito na zona euro recuperou um pouco nos últimos anos mas o ritmo de aumento continua a ser pálido – um crescimento de apenas 0,6% no crédito às empresas em janeiro, segundo os últimos dados do BCE.

E este crescimento magro esconde grandes diferenças entre os países do centro da zona euro e a chamada periferia. Em Portugal, registou-se uma quebra de 2% do saldo de empréstimos concedidos a sociedades não financeiras, segundo os últimos dados da instituição liderada por Carlos Costa.

▲ "Inflação demasiado baixa por muito tempo significa crescimento baixo – está nos manuais", lembra Carlos Almeida, diretor de investimentos do Banco Best. (Foto: MICHAEL M. MATIAS/OBSERVADOR)

MICHAEL M. MATIAS/OBSERVADOR

Draghi pede tempo enquanto compra tempo

O presidente do BCE, Mario Draghi, tem garantido que os estímulos estão a funcionar e estão, gradualmente, a chegar à economia real. O italiano pede tempo para que as medidas já anunciadas produzam os seus efeitos, em pleno. Contudo, ao mesmo tempo, Draghi avisa os responsáveis governativos de que tudo o que os estímulos podem fazer é comprar tempo para que os Estados da zona euro avancem com reformas estruturais que aumentem a produtividade e a flexibilidade das economias.

Nesta quinta-feira, o BCE deverá voltar a cortar a taxa de juro dos depósitos para terreno ainda mais negativo: dos atuais -0,3% para -0,4%. Alguns analistas admitem um corte ainda mais profundo, para -0,5%, mas os receios de vários governadores sobre a eficácia e os riscos desta medida para a rentabilidade dos bancos deverão fazer com que -0,4% seja, para já, o valor escolhido. Contudo, Draghi já surpreendeu, no passado, com a sua capacidade para convencer os colegas do Conselho de Governadores da necessidade de o BCE ser mais audaz.

▲ Mario Draghi tem em Jens Weidmann, presidente do Bundesbank alemão, um dos principais opositores ao lançamento de mais estímulos monetários. (Foto: DANIEL ROLAND/AFP/Getty Images)

AFP/Getty Images

Mario Draghi poderá, também, anunciar um reforço do programa de compra de ativos (que inclui dívida pública), seja no montante mensal das compras ou na duração prevista para o programa. Ou, ainda, numa reconfiguração dos ativos passíveis de serem comprados pelo banco central: títulos de dívida municipal e regional podem passar a ser elegíveis.

Ao Observador, Giovanni Zanni, economista do Credit Suisse, diz que, além destas medidas, pode vir aí mais uma operação de cedência de liquidez a prazo longo para a banca. A confirmar-se, seria mais uma injeção de liquidez nos bancos que estes poderiam recolher com a garantia de que os juros seriam mínimos por vários anos (três ou quatro, por exemplo). Tal como na última operação do género, conhecida pela sigla TLTRO, os bancos teriam de dar garantias de que os recursos seriam usados para emprestar às empresas da zona euro.

“Estas medidas poderiam ter, sem dúvida, um impacto. Ajudariam a combater a valorização do euro que temos visto nas últimas semanas, a combater as expectativas de que a inflação continuará demasiado baixa e a tranquilizar os mercados financeiros”, diz Giovanni Zanni, a partir de Londres. As medidas enumeradas são as mais prováveis aos olhos dos bancos de investimento, mas não se pode excluir que Mario Draghi volte a tirar um coelho da cartola.

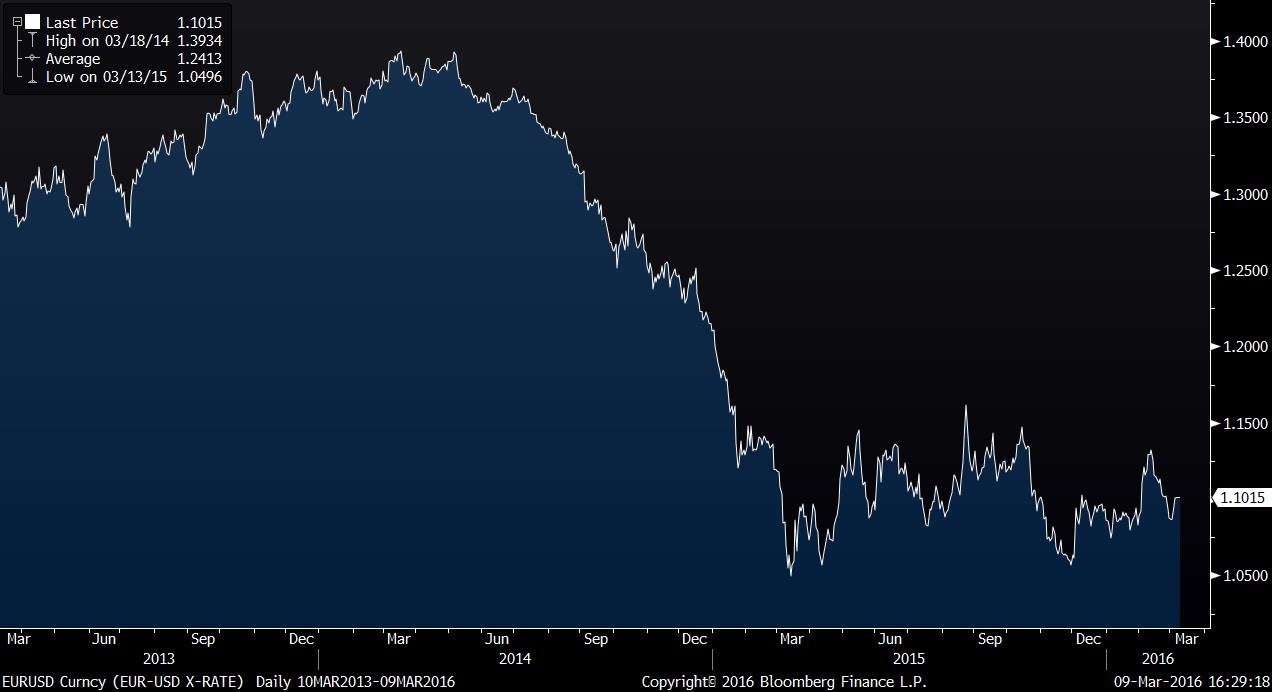

Euro já esteve mais baixo face ao dólar

Os estímulos do BCE, numa altura em que a Fed já começou a subir os juros, têm feito o euro cair face ao dólar. Isso não é um objetivo declarado do BCE mas é uma boa notícia para as exportadoras europeias.

A conferência de imprensa de Mario Draghi começa às 13h30, como habitualmente.

O tempo urge. BCE precisa de ter mais medidas no pipeline

Carlos Almeida, do Banco Best, acredita que esta será uma conferência de imprensa decisiva tendo em conta as expectativas que estão formadas. “Não será tanto pelas medidas individuais que podem ser anunciadas mas, numa altura em que os investidores estão céticos quanto à própria capacidade dos bancos centrais para cumprirem os seus mandatos, terá de ser apresentado um pacote de medidas abrangente e comunicado de forma credível“, afirma o especialista. Qualquer coisa menos do que isso e poderá repetir-se a deceção com que foi recebida a penúltima reunião do BCE, em dezembro.

E o que está em risco? É a economia, sr. Draghi. Um relatório recente do Credit Suisse avisou que, ainda que esse não seja o cenário central do banco, se se verificar que a zona euro volta a cair em recessão económica isso poderá significar o desmembramento da união monetária. A “viabilidade da moeda única está dependente da recuperação [económica] atual. Se a zona euro voltar a cair em recessão, não é garantido que a moeda única sobreviverá“, diz o banco.

Peter Foley, o economista do Credit Suisse que liderou o estudo, acrescenta que este “círculo negativo destrutivo” acarreta o risco de uma espiral de deflação. Uma espiral de declínio consistente dos preços que, a confirmar-se, causará “danos irreversíveis” à economia europeia, seis anos depois da crise financeira. As consequências seriam um novo aumento do desemprego, preços em queda (deflação), e a “radicalização” dos eleitorados.

Os riscos impõem respeito, não obstante Giovanni Zanni, economista do mesmo Credit Suisse, defender que “algumas medidas já tomadas estão agora a surtir efeito e alguns dados, como as sondagens ao crédito bancário na zona euro, já estão a mostrar alguma recuperação”. “Mas continuamos a achar que o BCE precisa de ter mais medidas no pipeline, prontas a serem ativadas”, para assegurar que a economia da zona euro descola de forma decisiva, remata o economista.

E se mais do mesmo não chegar? Olá, Helicopter Mario?

Para dois dos principais bancos de investimento internacionais, o HSBC e o Citi, “mais do mesmo” não vai ser suficiente para garantir uma recuperação da economia em tempo útil.

“O desafio para o enquadramento tradicional dos bancos centrais tem advindo do impacto de fatores estruturais, como o fardo da dívida antiga, que em vez de desaparecerem nos últimos oito anos, só pioraram. Se o objetivo da política monetária ultra-expansionista era facilitar uma redução ordeira dos níveis de dívida, a estratégia não está a funcionar“, lamenta o HSBC. O banco acrescenta que “se os bancos centrais não conseguirem atingir os seus objetivos de inflação no médio prazo através de medidas como as taxas de juro negativas, poderão ter de adotar outras medidas: políticas orçamentais mais expansionistas ou o helicopter money são alguns dos cenários possíveis”.

Willem Buiter, economista-chefe do Citi e antigo membro do Banco de Inglaterra, afina pelo mesmo diapasão: “Antecipamos que o BCE e o Banco do Japão irão continuar a intensificar os estímulos através de mais compras de ativos e taxas de juro ainda mais negativas. Mas suspeitamos que essas medidas vão produzir resultados limitados”, diz Willem Buiter, acrescentando: “Medidas ambiciosas do ponto de vista orçamental ou quasi–orçamental provavelmente iriam promover estímulos eficazes. Mas, para já, duvidamos que os responsáveis políticos estejam prontos para admitir medidas tão pouco convencionais“.

O economista-chefe do Citi nota que o que separa a zona euro de medidas como o helicopter money “são limitações auto-impostas mas que são, ainda, muito poderosas”. Um dos principais riscos está relacionado com a “questão crucial” referida no primeiro parágrafo: como é que alguém pode garantir que o helicóptero aparece uma vez e nunca mais? Por outras palavras, qual é o risco de tomar medidas que transformem o risco de uma deflação destrutiva numa inflação incontrolável, em que o dinheiro perde valor? Willem Buiter diz que, devido aos receios históricos de hiper-inflação na Alemanha, é “baixa a probabilidade de que venha a haver estímulos efetivos” com estas características. Mas, na sua opinião, é a falta de um helicóptero que aumentará os riscos negativos e criará o risco de um círculo vicioso marcado por uma deterioração das perspetivas de crescimento, mercados financeiros deprimidos e um declínio da confiança dos consumidores e das empresas”.

Para os seus defensores, Helicopter money na zona euro poderia assumir a forma (sugerida por Ben Bernanke) de promover benefícios fiscais que não contariam para o défice público e que seriam pagos por criação de moeda. Poderia, também, dizer respeito a entregas diretas aos Estados através do financiamento, a fundo realmente perdido, de grandes investimentos em infraestruturas. Poderia ser a compra direta de dívida pelo BCE aos Estados e às empresas (o que se distingue da compra em mercado, indireta, que acontece hoje e que mantém os bancos como intermediários).

Poderia ser o quantitative easing para as pessoas que o líder dos Trabalhistas britânicos, Jeremy Corbyn, tem pedido. Contudo, todas estas coisas que o helicopter money poderia ser na zona euro, dificilmente poderiam ser. Carlos Almeida, diretor de investimentos do Banco Best, acredita que a economia da zona euro não está numa situação tão má quanto a “situação extrema” que seria necessária para que medidas destas fossem equacionadas. Contudo, mesmo que assim viesse a ser, o obstáculo seria a determinação de que o BCE não pode financiar gastos públicos, imposta pelo Tratado Europeu.”O mandato do BCE teria de ser revisto“, diz Carlos Almeida.