“Esperámos dois anos e a nossa paciência terminou”. A Suécia bateu com a porta, cansou-se de esperar por Portugal e vai revogar a convenção fiscal sobre os residentes não habituais. É assim que o executivo sueco protesta com o que diz ser uma “injustiça fiscal” que, argumenta ao jornal Público, permite a pessoas “que auferem milhões de euros de rendimento” ter um bónus fiscal ao nível de IRS quando se mudam para Portugal. Os dados mostram, porém, que os residentes não habituais não só pagam impostos — por exemplo, Portugal aplica-lhes uma taxa de 28% sobre as mais-valias em valores mobiliários — como, em 2018, trouxeram receitas de cerca de 200 milhões de euros em IRS, em IVA das compras que fazem e em IMT dos imóveis que adquirem, segundo uma estimativa das Finanças. O valor representa 1,5% de todo o IRS cobrado em Portugal em 2018, mas – como termo de comparação – também representa quase o dobro dos polémicos 110 milhões de euros de imposto de selo que a EDP não pagou no negócio da venda das barragens do Douro à Engie.

O valor foi avançado ao Observador por fonte oficial do Ministério das Finanças e ainda não inclui o impacto das alterações introduzidas a partir de 2019 que tornaram o regime de não residentes menos favorável. Os dados sobre a despesa fiscal mais recentes de 2019 apontam para montantes da ordem dos 652 milhões de euros. Este número que consta do último relatório entregue pelo Ministério das Finanças no Parlamento representa a estimativa do que o Estado deixa de cobrar, em tese, e fazendo contas aos valores que estes contribuintes pagariam pelas regras do IRS em Portugal (no pressuposto de que viriam residir para cá, sem este benefício). O argumento do Governo é o de que os ataques à medida não têm em conta se estes contribuintes estariam em Portugal caso o regime não existisse.

“Quando fazemos a avaliação da eficácia de um regime, não nos podemos centrar numa parcela. Temos de olhar para toda a envolvência. Sendo este um benefício materialmente muito relevante do ponto de vista da despesa fiscal, também aqui é indicado de forma clara o reverso da medalha. A receita fiscal que cria numa circunstância em que se não fosse este regime esta receita fiscal provavelmente não existiria”, disse o secretário de Estado dos Assuntos Fiscais numa entrevista ao Observador, em 2019.

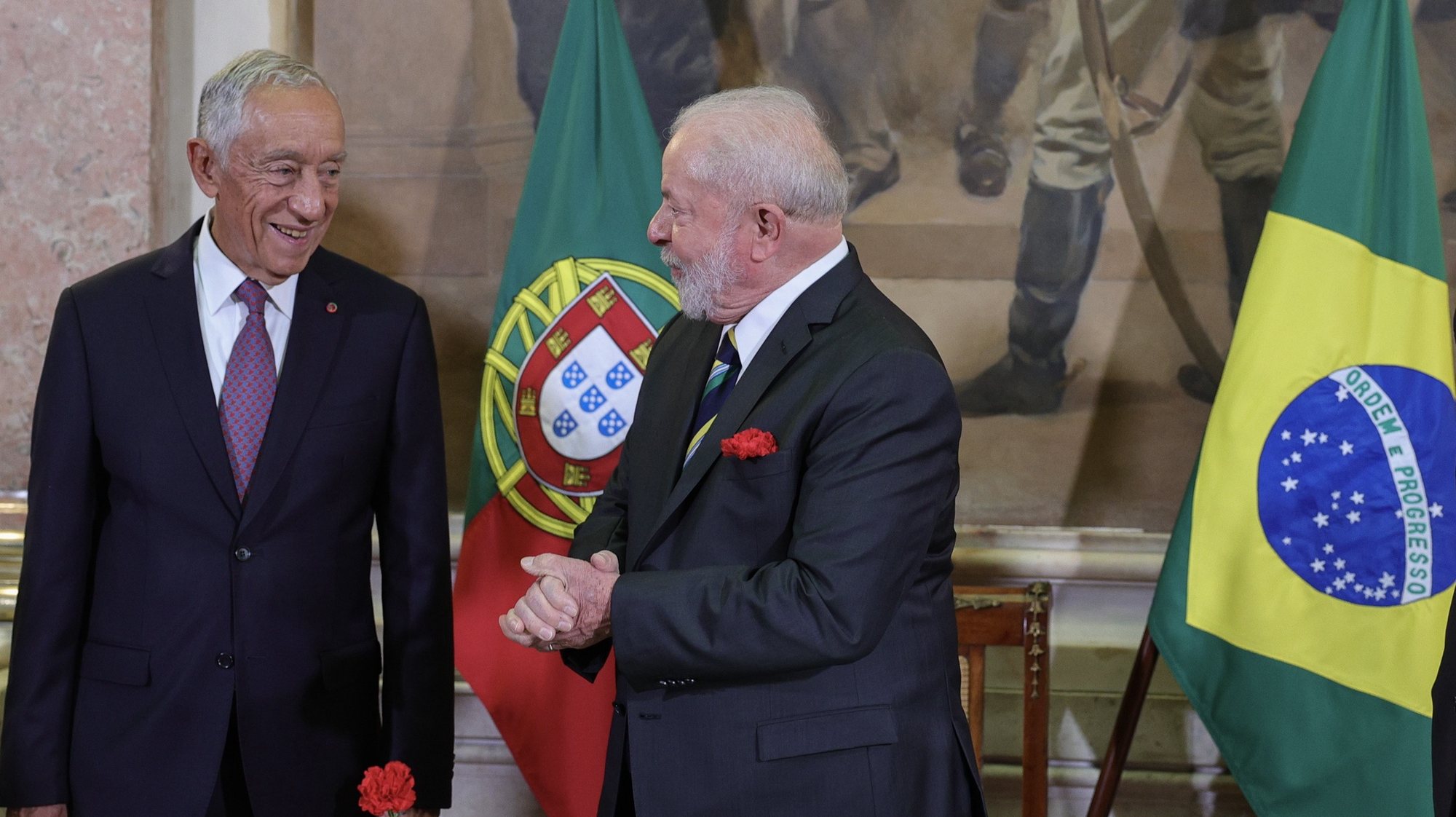

Os dados do Ministério das Finanças enviados ao Observador, não desagregados por ano, revelam que desde que o regime de residentes não habituais foi criado, em 2009, e o ano passado, acederam 51.903 pessoas. França foi o país com mais aderentes (9.371), seguindo-se o Reino Unido (6.748) e o Brasil (6.623). A Suécia aparece em sexto lugar (3.150).

É pelas diversas tipologias de impostos que estes contribuintes têm de pagar que Luís Leon, fiscalista da Deloitte, não concorda com o argumento da Suécia de que os suecos a residir em território português estejam a beneficiar de bónus fiscais. Ao Observador, exemplifica: além do IRS, do IVA e do IMT, pagam IMI (imposto municipal sobre imóveis), ISP (imposto sobre produtos petrolíferos) pelo combustível com que abastecem os carros — e se o automóvel tiver sido comprado em Portugal, pagam também ISV (imposto sobre veículos) e imposto de Selo.

Portugal também aplica aos residentes não habituais uma taxa de 28% sobre as mais-valias em valores mobiliários. “Muitas das pessoas que vêm para Portugal nessas condições – reformados – têm parte do seu dinheiro aplicado em carteiras de investimento. Se algumas destas carteiras estiverem em locais que o Estado português considere “paraísos fiscais” – e o Estado português coloca nesta lista tanto as Ilhas Caimão como Hong-Kong, por exemplo – pagam 35% sobre as mais valias nessas carteiras”.

Suécia quer revogar acordo fiscal com Portugal. “Esperámos dois anos e a nossa paciência terminou”

A cobrança de IRS tem sido o assunto mais polémico, devido à isenção de que usufruem algumas pensões suecas — as obtidas através de fundos privados — e que resulta tanto da convenção fiscal bilateral, como de alterações legislativas entretanto encetadas por Portugal. Segundo um relatório do grupo de trabalho para o Estudo dos benefícios fiscais em Portugal, os suecos são a terceira nacionalidade com mais pensionistas em Portugal ao abrigo do regime de residentes não habituais (eram 1.347 em 2017, serão cerca de 1.600 atualmente). Em primeiro lugar estava França (3.105, também números de 2017), e, em segundo, Itália (1.373). A Finlândia, que também rasgou um acordo semelhante, aparece em sexto lugar (com 600).

O acordo que Portugal firmou, mas não ratificou

A história não é nova e é preciso recuar a 2002 para a contar. Nesse ano, Portugal e Suécia firmaram um acordo que visava evitar tanto uma dupla tributação dos pensionistas que se mudassem de um território para o outro, como a inexistência de qualquer tributação nos dois países. Um dos termos da convenção foi que a Suécia prescindia do direito — dando-o ao Estado português — de tributar as pensões dos suecos residentes em Portugal, mas apenas aquelas que fossem obtidas de fundos privados. O Estado sueco podia, assim, continuar a tributar na fonte as pensões da Segurança Social e as pensões públicas.

Bónus fiscal para não residentes habituais vai mudar. Valeu a pena?

O que está a gerar a indignação da Suécia é que, em 2009 (com efeitos práticos em 2010), Portugal mudou as regras fiscais e passou a não tributar IRS às pensões dos reformados suecos que vivessem no território português mas que recebessem a reforma do país de origem. Esta mudança teve uma consequência imediata: as tais pensões privadas deixaram de pagar IRS em Portugal. Ou seja, o IRS sobre essas pensões passou a ser zero — de um lado e de outro. A ministra das Finanças sueca, Magdalena Andersson, considera, por isso, que esta alteração teve o resultado oposto ao que a convenção inicial pretendia: a “não tributação”. “E isso é inaceitável.”

Em 2019, perante as críticas da Suécia, os dois países acordaram uma alteração ao acordo inicial para estabelecer que o Estado sueco — onde as taxas aplicadas são historicamente elevadas — poderia passar a tributar IRS às pensões dos cidadãos do seu país que residem em Portugal e que estão isentos nos dois territórios. Estocolmo ratificou o texto, Lisboa nunca o fez. Essa inatividade fez esgotar a “paciência” do governo sueco. “Esperámos bastante tempo. Fizemos um acordo em 2019. Esperámos dois anos e a nossa paciência terminou”, disse Magdalena Andersson.

Para que a decisão seja revertida, “o Governo português teria de agir agora”, o que “seria preferível” a “acabar com uma convenção fiscal”. O desfecho não é inédito. Em 2018, a Finlândia também rasgou um acordo semelhante, dois anos depois de terem sido firmadas alterações que — já aqui — nunca chegaram a ser ratificadas por Portugal.

Governo “tem gerido mal a questão”

Portugal ainda tentou mudar as regras do jogo, mas a Suécia não se convenceu. O Orçamento do Estado para 2020 definiu que os residentes não habituais que recebem pensões de outro país que não Portugal — incluindo as provenientes de seguros de vida, fundos de pensões e planos de poupança-reforma — passassem a ser tributados a uma taxa de 10% de IRS sobre essa pensão (a medida só se aplica aos novos aderentes). Foi a resposta que Portugal encontrou para os críticos, como a Suécia.

Desta forma, se o acordo tivesse sido ratificado, os pensionistas poderiam manter a isenção aplicada pelo país de origem — se o país de destino cobrasse uma taxa. Este desenho não agradou à Suécia. Na entrevista ao Público, Magdalena Andersson defende que “uma taxa de 10% não é solução. Alguns dos cidadãos suecos têm rendimentos de milhões de euros e não pagam qualquer imposto. A taxa de 10% é demasiado baixa, é muito menos do que o que paga um pensionista comum em Portugal”.

Em declarações ao Observador, Luís Leon, da Deloitte, não só contesta a versão de que os residentes não habituais em Portugal vindos da Suécia (ou de outros países) não pagam impostos, como diz mesmo que o Governo “tem gerido mal esta questão”, ao deixar — “sem contestar” —, que o executivo sueco passe essa ideia.

Relativamente ao IRS das pensões, Luís Leon explica que os pensionistas suecos residentes em Portugal pagam imposto na Suécia em todas as pensões, exceto num caso: quando a pensão resulta de contribuições feitas para fundos de pensões privados. “Nesse caso, e só nesse caso, não pagam nem em Portugal nem na Suécia”, sintetiza. O fiscalista reconhece que essa é a “parte mais importante” do bolo da pensão, sobretudo para o perfil de pessoas que saem da Suécia para gozar a reforma em países como Portugal.

Evitar que o IRS sobre estas pensões privadas seja pago fora da Suécia tem sido uma das bandeiras do atual governo do país. “De repente, quando se ouve a ministra sueca, parece que os suecos começaram a emigrar aos milhões da Suécia para Portugal, quando sempre fizeram isso [para outros países]. A única coisa que aconteceu foi que Portugal, em 2010, passou a fazer parte do jogo, do clube de países de destino”, onde já estavam França, Espanha ou Itália.

Luís Leon aponta contradições à estratégia sueca. Desde logo quanto às mais-valias de valores mobiliários — de que os residentes não habituais não estão isentos em Portugal, o que não acontece na Suécia. “Nunca ouvimos a ministra sueca referir que os portugueses na Suécia beneficiam de algumas isenções nas mais-valias de valores mobiliários, como aliás outros cidadãos escandinavos. Essa, aliás, tem sido uma das “armas” da Suécia para atrair estas pessoas. É uma hipocrisia: a Suécia dá isenções nas mais-valias e Portugal não pode dar nas pensões?”

Além disso, em 2002, quando Portugal e Suécia firmaram a primeira convenção fiscal, o governo sueco estabeleceu que, nos primeiros cinco anos após saírem do país, poderia cobrar aos seus cidadãos as mais-valias de ações por eles detidas antes da saída. “Portugal, sobre todos os suecos que vieram para Portugal desde 2002, abdicou praticamente dessa receita fiscal”, refere.

Há mais de 500 benefícios fiscais e um quinto não tem um objetivo definido

Leon questiona ainda o que vai acontecer às outras frentes do acordo de 2002: é que não estão só em causa os pensionistas. “Por exemplo, as empresas suecas que prestem serviços a empresas portuguesas vão passar a pagar IRC em Portugal” — porque o país faz retenção na fonte sobre o pagamento de serviços.

A decisão de alterar a convenção fiscal com Portugal surge na Suécia “por questões políticas”, aponta, após a saída de cidadãos “high profile” para países como França, Espanha ou Portugal. “Aqui também haveria polémica se, por exemplo, fosse notícia que Ricardo Salgado foi viver para outro país para não pagar impostos sobre a pensão.”

O que é um residente não habitual? Quem pode aceder a este regime?

Consideram-se “residentes não habituais” as pessoas singulares que transfiram, efetivamente, a respetiva residência para Portugal e que, pelo menos nos cinco anos anteriores aos da inscrição como “residente”, não tenham mantido o respetivo domicílio fiscal em território português. Esta regra, que consta das bases do regime criado em 2009, ainda se mantém atual, mesmo com as alterações entretanto introduzidas. Além disso, para serem considerados residentes em território português têm de, no ano a que respeitam os rendimentos, residido mais de 183 dias (seis meses), seguidos ou interpolados, em Portugal.

Como medida de despistagem de abusos ou declarações incorretas, posteriormente à declaração do candidato ao regime, a administração tributária faz um controlo da informação que dispõe sobre o candidato, nomeadamente nos cinco anos anteriores esteve registado como residente, se apresentou declarações de IRS, se recebeu em Portugal rendimentos de trabalho dependente (ou independente) ou se beneficiou de isenção de IMI como residente em “habitação própria e permanente” no país. Caso venha a ser aprovado, o regime de tributação dos “residentes não habituais” vigora durante 10 anos. Ou seja, os “residentes não habituais” que aderiram em 2009 (18 adesões) e 2010 (148) deixaram de ter direito ao regime nos dois últimos anos. Os 119 que aderiram em 2011 cumprem este ano os 10 anos de limite para poderem beneficiar do mesmo.

No entanto, há exceções. Ou melhor, há regras que permitem a suspensão da inscrição como “residente não habitual” – passando, durante o tempo de suspensão, a ser considerado “não residente” em Portugal. Depois pode-se retomar a aplicação do regime, bastando, para o efeito, que a reinscrição como “residente não habitual” seja requerida.

De acordo com uma newsletter do escritório de advogados Rogério Ferreira Fernandes e Associados, “em termos práticos, o regime dos “residentes não habituais” apresenta vantagens inegáveis”, especialmente para quem tem rendimentos provenientes do trabalho por conta de outrem (Categoria A) ou por conta própria (Categoria B) auferidos em atividades em Portugal de elevado valor acrescentado, “com carácter científico, artístico ou [a lista consta de uma portaria própria, era extensa mas entretanto emagreceu com as alterações de 2020]. Estes são tributados em sede de IRS a 20%, “por comparação com a tributação máxima atual de 53%”.

Mas a maior a maior parte dos rendimentos obtidos no estrangeiro e auferidos por “residentes não habituais” beneficiam de isenção, em Portugal, desde que se cumpram algumas condições, nomeadamente quando são tributados no país de origem. O grande ponto de discórdia dizia respeito às pensões obtidas no estrangeiro e auferidas por “residentes não habituais”. Até à Lei do Orçamento do Estado para 2020 estavam isentas, desde que fossem tributados no respetivo Estado de origem ou “não fossem de considerar obtidos em território português, de acordo com os critérios previstos no Código do IRS”.

“Na prática”, explica o mesmo escritório de advogados, “a aplicação do regime dos ‘residentes não habituais’ resultava na dupla não tributação das pensões auferidas de fonte estrangeira”. A Lei de Orçamento do Estado para 2020 alterou este regime, eliminando a isenção para as pensões e introduzindo a tributação das mesmas a uma taxa fixa de 10% durante o respetivo período de 10 anos.

No entanto, o OE2020 introduziu uma outra, e importante, alteração: a inclusão da tributação de 10% para as pensões (qualificadas como tal) provenientes de seguros de vida, fundos de pensões e planos de poupança-reforma.