A empresária angolana Isabel dos Santos quer “devolver o sentimento de ambição” à banca portuguesa ao propor que BPI e BCP se sentem à mesa das negociações para discutir uma possível fusão. Esta é, para a angolana, uma alternativa à oferta pública lançada pelos espanhóis do Caixabank no mês passado. Isabel dos Santos definiu seis motivos principais que justificam a sua proposta, tentando, também, persuadir os acionistas do BPI, que foram convidados a deixar de o ser a troco de 1,329 euros oferecidos pelo CaixaBank.

Esses seis argumentos que tornam esta possível fusão uma “operação virtuosa” constam de uma carta que foi enviada por Mário Silva, presidente da empresa Santoro, de Isabel dos Santos, e administrador do BPI. No destinatário estava Gonzalo Gortázar, presidente-executivo do Caixabank, além dos dois presidentes das Comissões Executivas de BPI e BCP, Fernando Ulrich e Nuno Amado, respetivamente. O Observador ajuda-o a perceber cada um dos argumentos e dá-lhe a opinião dos especialistas.

A oferta do CaixaBank subestima o valor do BPI. Este é o primeiro argumento invocado por Mário Silva, um dos representantes dos interesses de Isabel dos Santos em Portugal, e que já terá sido transmitido pelo responsável nos “diálogos” que já existiram em Lisboa desde 17 de fevereiro, o dia em que o CaixaBank lançou a oferta pública de aquisição (OPA). O banco espanhol, que tem 44% do capital do BPI mas apenas 20% dos direitos de voto, por limite estatutário, ofereceu-se para comprar todas as ações que ainda não tem a um preço de 1,329 euros.

Trata-se de um valor que corresponde sensivelmente à média dos seis meses anteriores e um prémio de 27% face ao fecho do dia anterior ao lançamento da oferta. Mas, como notou o Observador na altura, o valor corresponde a dois terços do que o BPI valia em abril, quando Portugal se aproximava do final do programa da troika e antes do colapso do Banco Espírito Santo, que penalizou as ações de todo o setor bancário nacional.

O CaixaBank está, com a OPA lançada em fevereiro, a tentar aproveitar uma fase menos boa das ações para redobrar o investimento num banco em que já tem uma parte muito expressiva do capital mas onde o controlo está limitado a um quinto dos direitos de voto. É certo que as perspetivas para a banca nacional continuam a ser pouco animadoras, mas existem sinais de melhoria que os analistas têm dito que poderão vir a impulsionar as ações no futuro. É por isso que alguns acionistas estarão a céticos quanto a uma venda a este valor. Um valor que, diz Isabel dos Santos, não só não reflete o potencial de crescimento do BPI como “não partilha com os acionistas do BPI o adequado valor das sinergias” numa eventual investida do CaixaBank.

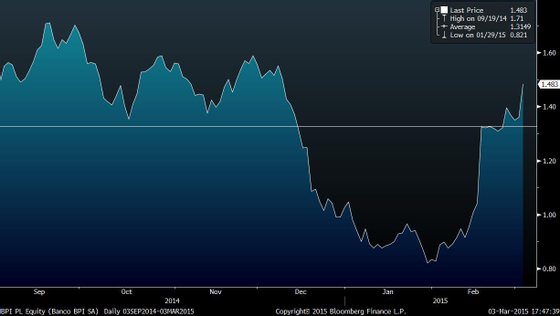

Nos primeiros dias após o lançamento da oferta, os títulos do BPI mantiveram-se próximos dos 1,329 euros oferecidos pelo CaixaBank, mas superaram esse valor de forma clara nos últimos dias, como pode ver no gráfico acima. O valor da oferta do CaixaBank está assinalado na linha horizontal branca no gráfico, que ilustra a evolução das ações do BPI nos últimos seis meses.

Ao Observador, João Pereira Leite, diretor de investimentos do Banco Carregosa, assinala que “antes de a OPA ser anunciada, o BPI negociava próximo de 1 euro por ação, por isso o mercado entendia ser esse o valor justo”. Por esta ordem de ideias, diz o especialista, “se amanhã o CaixaBank retirasse a OPA e se voltasse a colocar em cima da mesa um aumento de capital para acomodar [a indefinição gerada pela decisão do BCE quanto a Angola e ao] BFA (Banco de Fomento de Angola), o BPI não continuaria a negociar ao preço atual”.

“Temos as maiores reservas à adoção de qualquer projeto que, não salvaguardando a independência de gestão do Banco BPI, implique a sua consolidação numa estrutura internacional, ainda que ibérica“. Esta é a opinião de Isabel dos Santos relativamente à oferta do CaixaBank e das implicações que esta poderá ter para o banco caso siga em frente. “Cremos que o caminho não deverá ser esse“, lê-se na carta assinada por Mário Silva.

Este é um argumento que não colhe, na opinião de Steven Santos, gestor da corretora XTB Portugal. “Não acredito que este seja um argumento decisivo para não aceitar a proposta do CaixaBank”, diz o especialista. “Com a OPA lançada, o CaixaBank está a tentar igualar os direitos de voto ao interesse económico que detém no capital. Se encararmos a equipa de gestão como responsável por implementar o mandato atribuído pelos acionistas, a gestão nunca é verdadeiramente independente”, sublinha Steven Santos.

Assim, “quer com o projeto ibérico do CaixaBank, quer com o projeto multinacional da Santoro, a independência da equipa de gestão do BPI nunca está salvaguardada, restringindo-se à execução do mandato atribuído pelos acionistas”, argumenta Steven Santos. Já João Pereira Leite, do Banco Carregosa, nota que “embora não tenhamos conhecimento de todas as intenções do CaixaBank, parece certo que passaria por migração de muitos serviços centrais para Espanha e redução de custos em Portugal”, como aconteceu com o Santander Totta. “Só assim conseguiria atingir os rácios de eficiência que pretende. Pelo que, nesse cenário, tudo indica que a gestão do BPI teria menos autonomia”, defende João Pereira Leite.

O terceiro argumento invocado pela Santoro é mais pessoal, salientando a empresa que “sempre esteve presente no apoio à instituição num projeto partilhado de criação de valor, incluindo nos momentos mais críticos vividos ao longo da crise dos últimos anos”. A empresa de Isabel dos Santos procura comprovar, assim, que a participação no BPI não é “para nós meramente financeira, mas reveste um caráter estratégico”. João Pereira Leite, do Banco Carregosa, aceita que “é verdade” que a Santoro tenha demonstrado nos últimos anos o apoio ao BPI. Mas isso também é verdade para “o CaixaBank e todos os outros acionistas que acompanharam os sucessivos aumentos de capital”.

Isabel dos Santos recorda, contudo, este apoio foi de particular importância porque a entrada no capital do BPI aconteceu “numa fase em que o banco e a economia portuguesa viviam já um dos mais complicados momentos da sua História recente”. Foi neste quadro que a Santoro comprou em 2012 uma parte das ações que o La Caixa tinha adquirido ao brasileiro Itaú, permitindo dispensar o banco catalão de lançar, então, uma OPA sobre o BPI. Poderá ter sido um apoio, nessa altura, que viabilizou a venda por parte do Itaú sem perturbações de maior, numa altura em que o CaixaBank contaria com uma flexibilidade financeira menor do que a atual.

A carta de Mário Silva revelou, na terça-feira, que Isabel dos Santos já teve nos últimos dias ou semanas contactos com vários stakeholders do BCP, incluindo acionistas de referência. Um grupo em que se incluirá a também angolana Sonangol. Desses contactos surgiu uma “convicção de que existe abertura para se iniciar um processo de diálogo aprofundado pelas equipas de gestão direcionado à consolidação entre os dois bancos.”

O próprio BCP veio comunicar à Comissão do Mercado de Valores Mobiliários (CMVM) que tem “disponibilidade para analisar a referida operação”, o que é um fator importante para esta operação mas que deve ser lido à luz da importância que têm acionistas como a Sonangol para o BCP. “Existe sempre abertura para ouvir, sobretudo quando ainda não se tornou público em que condições financeiras essa operação de fusão poderia avançar. Nessa altura poderá haver mais resistências”, afirma João Pereira Leite, diretor de investimentos do Banco Carregosa.

Já Steven Santos, da XTB Portugal, sublinha que “embora tenha encetado negociações com acionistas relevantes numa eventual fusão como o Sonangol, a Santoro parece não ter iniciado um diálogo com o CaixaBank, que defende um projeto exclusivamente ibérico e que, como maior acionista do BPI, pode vetar a proposta”.

A Santoro utiliza, também, uma garantia de que a empresa resultante da fusão teria “posições de referência” em Portugal, Angola, Moçambique e Polónia. Este argumento é oportuno, tendo em conta os receios de que o BPI tivesse de vender o BFA por causa da decisão regulamentar do BCE ou que o BCP tivesse de vender toda ou parte da rentável operação polaca para reforçar os rácios de capitais. Este argumento, contudo, foi recebido pelos especialistas com algum ceticismo.

Steven Santos, da XTB, aponta a “simplicidade com que este argumento é apresentado”. “Uma fusão de larga escala como o agora proposto, que envolveria quatro países diferentes, teria uma complexidade e um risco de execução muito elevados, não contemplando processos urgentes como a nova contabilização do BFA exigida pelo BCE”.

Já João Pereira Leite diz que “não se percebe como é que uma fusão poderia evitar um aumento de capital na nova instituição para acomodar a participação do BFA. A posição ficaria diluída, mas ainda assim seria mais previsível uma redução da participação no BFA do que um aumento de capital”. Além disso, o especialista pergunta: “Estará o Caixa Bank disponível para injetar mais dinheiro na instituição sem garantia de controlo na gestão e sem certezas em relação a potenciais sinergias?”. O banco espanhol poderia, além disso, ver-se forçado a fazer um aumento de capital em Espanha se quisesse seguir por este caminho e, em simultâneo, garantir rácios de capital acima de 11%, que é a sua meta.

Isabel dos Santos aponta, finalmente, para os ganhos potenciais de sinergias entre os dois bancos e garante que a instituição resultante ficaria com maior flexibilidade e capital mais reforçado e poderia, assim, dinamizar a sua atividade, sobretudo no que diz respeito ao crédito às empresas. Este argumento parece reunir maior consenso entre os especialistas. “Um super-banco obteria ganhos de escala evidentes, podendo conceder mais crédito ao segmento empresarial ao melhorar o seu acesso ao financiamento, quer através da captação de depósitos de clientes, quer através da emissão de dívida”, diz Steven Santos, da XTB Portugal.

“Ao mesmo tempo, este super-banco teria dimensão para se tornar um banco universal, presente em todos os serviços financeiros, e para acelerar os fluxos financeiros e comerciais entre os vários continentes, sobretudo entre a Europa e África”, aponta o especialista. Isto ao mesmo tempo que se “minimizam os custos sociais e económicos” das sinergias, garante Isabel dos Santos.

Outro especialista, João Pereira Leite, concorda que “ficaria uma instituição maior e com mais poder de mercado. E num cenário de concentração de banca existe sempre mais capacidade generalizada de subida de margens”. Contudo, “quanto às sinergias, o histórico de fusões na banca portuguesa não augura um exercício bem sucedido”, acautela o diretor de investimentos do Banco Carregosa.

O BCP, liderado por Nuno Amado, diz estar disponível para analisar uma eventual fusão, caso o BPI assim o deseje.

Os dados estão lançados. Daqui para a frente, falta conhecer a posição concreta do CaixaBank sobre esta matéria, uma instituição que na terça-feira disse que “o jogo ainda agora está a começar“. Sem o aval dos catalães, as conversas nem sequer arrancam. Além disso, falta saber até que ponto o problema criado pelo BCE com a retirada da equivalência de supervisão ao Banco de Angola fica resolvido com a integração do BPI numa instituição maior. O banco central terá também de conferir se a operação permite ao BCP cumprir o plano em resposta aos testes de stress.

Crucial será, ainda, a análise da Comissão Europeia à operação (tendo em conta a injeção de capital estatal que o BCP ainda não reembolsou na totalidade) mas, também, a opinião do BCE quanto a esta fusão entre dois bancos sistémicos na zona euro. É que em relação à última tentativa de fusão entre BCP e BPI, muito mudou na banca europeia e, agora, terá de ser o BCE a pronunciar-se sobre a validade da operação, como preveem as novas regras europeias.

A prosseguir, o caminho para a criação do maior banco português será um processo complexo, delicado, com várias frentes de negociação com supervisores nacionais e europeus, e moroso. A última vez que a fusão esteve em cima da mesa, quando o Millennium lançou uma OPA em 2006, só a Autoridade da Concorrência demorou quase um ano a dar parecer.