As empresas “zombie” têm um peso significativo na economia, em 2015 representando 10% do endividamento e 14,3% do emprego em Portugal, o que é um grande impedimento para o crescimento económico. São empresas em “situação financeira débil, com forte dependência em relação aos bancos e incapazes de cumprirem as suas obrigações financeiras para com estes”, segundo a descrição que surge em “Investimento Empresarial e o Crescimento da Economia Portuguesa“.

Este é o título do estudo que será apresentado esta sexta-feira em Braga. A obra, lançada pela Fundação Calouste Gulbenkian, teve a coordenação de Fernando Alexandre, professor de Economia da Universidade do Minho, com contribuições de Pedro Bação, Carlos Carreira, João Cerejeira, Gilberto Loureiro, António Martins e Miguel Portela. O Observador avança com a pré-publicação de um dos capítulos.

—

Nesta secção, analisamos a incidência de empresas “zombie” na nossa amostra e, em particular, nos grupos de empresas mais e menos dinâmicas. Genericamente, a designação de empresas “zombie” aplica-se a empresas com situação financeira débil, com forte dependência em relação aos bancos e incapazes de cumprirem as suas obrigações financeiras para com estes.

Ambos, bancos e devedores em dificuldade de solver os seus compromissos financeiros, têm pouco incentivo para revelarem que os empréstimos são incobráveis. Com efeito, é do interesse dos bancos assumirem uma política de tolerância para com os seus mutuários em dificuldade financeira, a fim de não terem de registar imparidades com empréstimos incobráveis. Um banco pode poupar-se a um aumento das provisões para cobrir empréstimos em incumprimento se disponibilizar crédito suficiente às empresas insolventes para que estas paguem os juros e amortizem os empréstimos pendentes, evitando que as empresas declarem imediatamente falência.

Programa da apresentação do estudo

↓ Mostrar

↑ Esconder

“Investimento Empresarial e o Crescimento da Economia Portuguesa” vai ser apresentado esta sexta-feira, 15 de dezembro, no Auditório B1, Campus de Gualtar, da Universidade do Minho em Braga. A sessão começa às 15h30, com a presença do ministro da Economia, Manuel Caldeira Cabral, e da presidente da Fundação Calouste Gulbenkian, Isabel Mota. A apresentação fica a cargo de Fernando Alexandre e de Artur Santos Silva, com comentário de Pedro Pita Barros, da Universidade Nova de Lisboa.

Naturalmente, esta “luz verde” de empréstimos também beneficia as empresas insolventes, pois pelo menos adia a sua falência. No entanto, como mostram Caballero et al. (2008), o prolongamento da vida das empresas “zombie” impede a realocação de recursos humanos e do investimento das empresas inviáveis para as empresas mais lucrativas. No contexto da economia portuguesa, cujo processo de alteração estrutural tem enfrentado desde o início do século XXI bloqueios difíceis de ultrapassar, o prolongamento artificial da vida de empresas pelos bancos pode ser um obstáculo adicional à alteração estrutural da economia e ao aumento do seu potencial de crescimento.

Neste trabalho, classificamos as empresas como “zombie” apenas com base na nossa avaliação da natureza das suas dívidas, que depende da resposta à questão: serão “subsídios” sob a forma de empréstimos bancários contínuos, ou empréstimos fundamentados na sua produtividade e/ou rendibilidade?

Metodologia para identificar empresas “zombie”

Etapa 1: Cálculo do valor mínimo do juro que se esperaria que fosse exigido à empresa em cada ano. Este juro mínimo é o juro que a empresa pagaria caso as taxas de juro (de curto e de longo prazo) das suas dívidas fossem aquelas que são aplicadas a devedores de risco baixo.

Etapa 2: Cálculo do hiato das taxas de juros, ou seja, a diferença entre a taxa de juro média efetivamente paga pela empresa em cada ano e a taxa de juro média que corresponderia ao juro mínimo calculado na Etapa 1. De acordo com a interpretação dada, por exemplo, por Caballero et al. (2008), se o hiato for negativo, a empresa recebeu um “subsídio” (pagou menos juros do que pagariam devedores de risco baixo com as mesmas dívidas) e o seu índice “zombie” é 1; caso contrário, é 0.

Note-se a filosofia conservadora assumida na Etapa 1 ao selecionarmos taxas de juro extremamente vantajosas para o mutuário: o juro mínimo é de facto menor do que a maioria das empresas pagaria na ausência de juros subsidiados. Deve-se também notar que, dado o procedimento seguido na determinação do hiato, não seremos capazes de detetar todos os tipos de empréstimos subsidiados.

Em particular, se um banco faz novos empréstimos a uma empresa a taxas de juros normais para pagar os empréstimos passados, a nossa variável hiato não revela a existência de subsídio. Do mesmo modo, se um banco compra ativos a um cliente a preços excessivamente generosos, a nossa medida não deteta a assistência.

Etapa 3: Posto que na Etapa 2 existe a possibilidade de classificarmos erroneamente as não-“zombie” como “zombie” apenas porque funcionam bem e têm um custo com juros relativamente baixo, se o lucro da empresa for suficiente para pagar o valor “subsidiado” (diferença entre o juro mínimo e o pagamento efetivo de juros), então a empresa é reclassificada como uma não-“zombie”

Incidência de empresas “zombie” na amostra

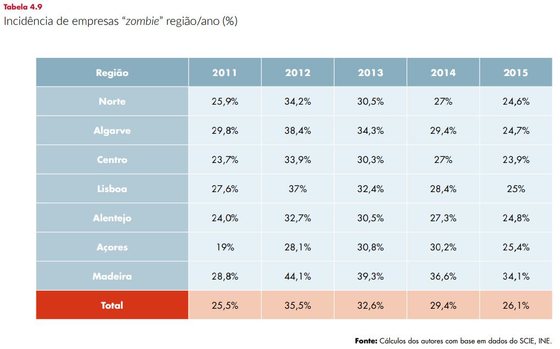

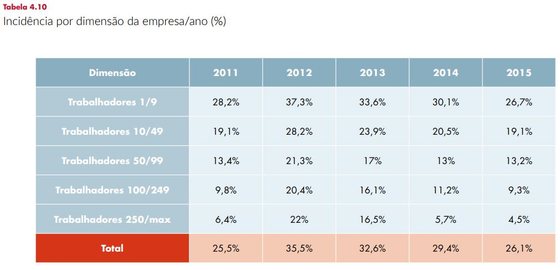

Nas Tabelas 4.9 e 4.10, apresentamos a incidência de empresas “zombie” por região e por dimensão para todos os anos da amostra. Em termos agregados, é no ano de 2012 (35%) que se verifica uma maior incidência de empresas “zombie”, tendo essa percentagem vindo a decrescer, encontrando-se em 2015 em torno dos valores de 2011 (26%).

Em consonância com a análise dos níveis de endividamento das empresas que efetuámos na Secção 4.1, verificamos que é nos segmentos onde anteriormente identificámos empresas mais endividadas que se encontra a maior percentagem de empresas “zombie”.

Assim, em termos de incidência por região, no total dos cinco anos, é nas regiões da Madeira, Algarve e Área Metropolitana de Lisboa que se encontra a maior concentração de empresas “zombie”. Contudo, em 2015, são as regiões da Madeira e Açores as que apresentam maior incidência de empresas “zombie”. É também nas empresas de menor dimensão que se encontra a maior incidência destes casos, em qualquer dos anos.

Na segmentação por setor de atividade, a maior incidência de empresas “zombie” ocorre nos setores do alojamento e restauração: 52% das empresas em 2012 e 40% em 2015.

Os setores da eletricidade (12% das empresas em 2015) e saúde (18% das empresas em 2015) são os que apresentam menor incidência de empresas “zombie”. A indústria transformadora e o comércio tinham, em 2015, uma incidência de empresas “zombie” de 23% e 24%, respetivamente.

Em 2015, na nossa amostra, as empresas “zombie” tinham um peso significativo na economia, representando 14,3% do emprego, 6,7% do VAB [valor acrescentado bruto], 7% do volume de negócios, 3,8% dos juros pagos e 10% do endividamento.

Empresas “zombie” e empresas dinâmicas

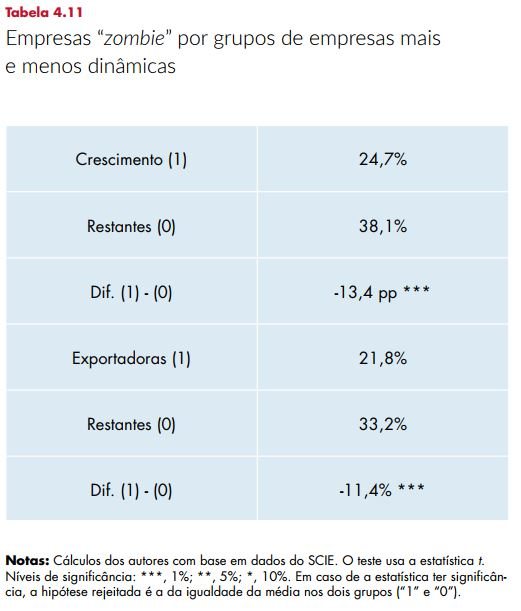

Para o nosso estudo, é particularmente relevante analisar a incidência de empresas “zombie” nos grupos de empresas mais e menos dinâmicas, usando os mesmos indicadores do dinamismo das empresas que usámos na Secção 4.2 e que seguem o que fizemos no Capítulo 3.

Na Tabela 4.11, apresentamos a percentagem de empresas “zombie” por grupo, a diferença de incidência entre os grupos de empresas mais e menos dinâmicas e o respetivo teste para averiguar a significância estatística dessa diferença.

Os resultados sugerem que a percentagem de empresas “zombie” é significativamente menor entre as empresas mais dinâmicas. Em média, o grupo de empresas mais dinâmicas (usando as várias classificações identificadas na tabela) apresenta uma menor incidência de empresas “zombie” de 11 a 13 pontos percentuais – uma diferença que é estatisticamente significativa e de magnitude relevante.

Este resultado evidencia, mais uma vez, que as empresas menos dinâmicas são, em média, as que apresentam maiores problemas de solvabilidade, sendo por isso mais “subsidiadas” pelos bancos que, dessa forma, adiam um eventual registo de imparidades.

Empréstimos bancários adicionais concedidos a estas empresas sob a forma de um “subsídio” (i.e., com taxas de juros baixas que não refletem o seu nível de risco) representam crédito que não está ao serviço das melhores oportunidades de crescimento das empresas do País. Em vez disso, servem um propósito de camuflagem de

eventuais perdas para os bancos.