O anúncio por parte do Santander de um aumento de capital de 7.500 milhões de euros, na quinta-feira, apanhou os investidores desprevenidos, ainda que alguns analistas já tivessem apontado que o “gigante” espanhol tinha rácios de capital inferiores, por exemplo, aos do rival BBVA. Agora, alguns analistas estão a especular que o maior banco da zona euro, o Santander, pode ter dado o “tiro de partida” a que outros bancos europeus possam, também, reforçar os capitais.

O aumento de capital do Santander vai ser feito através de uma colocação privada e da retenção de parte dos dividendos, e não através de uma operação aberta no mercado. Isto numa altura em que a zona euro vive, novamente, momentos de alguma incerteza devido às eleições na Grécia de dia 25 de janeiro. O Santander evita, assim, sujeitar-se a uma operação que se prolongaria ao longo de várias semanas e que, portanto, poderia ser perturbada por eventuais fatores de instabilidade.

Menos de três meses depois da divulgação dos testes de stress do BCE à zona euro, e depois de a nova presidente Ana Patricia Botín ter concluído a remodelação da estrutura executiva do banco, o Santander anunciou um aumento de capital que está, agora, a ser visto pelos especialistas como o primeiro de vários aumentos de capital na banca europeia. O Santander ficará com rácios de capital de 10%, nos termos das novas regras de Basileia III (totalmente implementadas), o que poderá permitir ao banco não só aumentar a confiança dos investidores mas também financiar a expansão do banco em Espanha e noutras geografias. Recorde-se que a unidade portuguesa do Santander – o Santander Totta – é um dos interessados numa possível aquisição do Novo Banco.

“Notamos uma pressão acrescida sobre os outros bancos para aumentar capital”, afirmou Nick Anderson, analista do Berenberg Bank citado pela Bloomberg. Já Lutz Roehmeyer, um gestor de investimentos na britânica LBB Invest, que tem ações do Santander, diz que “as pessoas [os investidores] estão, agora, a perguntar a si mesmas qual será o próximo banco a fazer um aumento de capital”. Para os investidores, um aumento de capital numa ação cotada é um acontecimento que dilui o valor das suas participações ou, pelo menos, obriga-os a dispor mais capital para manter intacta a posição no banco. O banco fica, contudo, a prazo, em melhores condições para investir no seu crescimento.

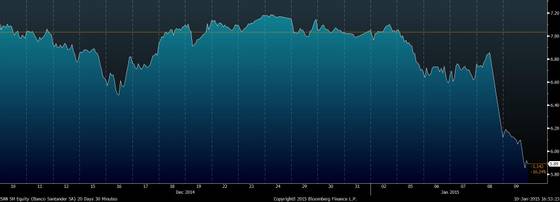

Ações caíram em bolsa após anúncio do aumento de capital

O mercado ajustou-se rapidamente ao aumento de capital anunciado pelo Santander, com as ações em queda na bolsa de Madrid. Fonte: Bloomberg

Em Portugal, com as atenções do setor bancário viradas para o processo de venda do Novo Banco, não são previsíveis aumentos de capital nos grande bancos privados nos próximos meses. Apesar de ter sido um dos bancos a chumbar no cenário adverso dos testes de stress – tendo enviado ao BCE as medidas que fazem com que o banco cumpra, já, os mínimos exigidos nesta altura – o BCP tem afastado a necessidade de um aumento de capital. Em novembro, o presidente do BCP, Nuno Amado, garantiu que o banco está “devidamente capitalizado” e que os acionistas podem “ficar tranquilos porque não será necessário fazer qualquer aumento de capital”.

Já o BPI, que teve um bom resultado nos testes de stress, o banco está envolvido no processo de venda do Novo Banco – é um dos interessados – e tem um problema em mãos desde que, há cerca de um mês, o BCE alterou regras de regulação que penalizam o BPI pela exposição ao Estado angolano e ao Banco Nacional de Angola. O banco central passou a obrigar a ponderação destes ativos em kwanzas de 0% a 20% para 10% para efeitos de rácio de capital, ou seja, o risco dos ativos angolanos passou a ser mais penalizador para os rácios de capital do banco.

O BPI (tal como o BCP, que tem uma exposição relativa bem menor) terá de se ajustar às novas exigências do BCE, já que a exposição do banco liderado por Fernando Ulrich excede os limites impostos em cerca de 3.000 milhões de euros. As opções do BPI são a venda de parte desta exposição, desfazendo-se de parte da posição no Banco de Fomento de Angola (BFA), vender parte da carteira de dívida pública angolana ou, então, ganhar dimensão, o que poderia significar um aumento de capital ou, em alternativa a compra de uma instituição de grande dimensão, o que diluiria o peso relativo da exposição a Angola.